Tính đến thời điểm cuối năm 2021, thị trường chứng khoán VN đã có khoảng 1700 mã cổ phiếu được niêm yết trên cả 3 sàn HOSE, HNX và UPCOM. Có rất nhiều các mã trong số đó đại diện cho những doanh nghiệp kinh doanh tốt và có triển vọng tăng trưởng, tuy nhiên vì một lí do nào đó mà rất nhiều mã trong số này “chưa” tăng giá khiến nhà đầu tư sau khi mua cổ phiếu đã phải chịu những khoản thua lỗ. Vậy làm cách nào để biết đâu là thời điểm mua cổ phiếu hợp lý. Hãy cùng Green Chart tìm hiểu cách lọc tín hiệu cổ phiếu bằng phân tích kỹ thuật ngay sau đây (công cụ sử dụng trong bài là bộ lọc Plus24 của công ty chứng khoán MBS).

Lọc cổ phiếu bằng Sức mạnh tương đối RS

Chỉ số sức mạnh tương đối RS(Relative Strength) cho biết mức độ tăng hoặc giảm của cổ phiếu so với một chỉ số chung, thường là VNINDEX. Việc so sánh RS của cổ phiếu với VNINDEX giúp nhà đầu tư chọn ra các cổ phiếu mạnh và kết hợp với các tiêu chí khác để lọc ra các cổ phiếu dẫn dắt thị trường. Với bộ lọc của Plus24 MBS, tại giá trị -50, cổ phiếu đã tăng yếu hơn so với VNINDEX 50% và tại giá trị 50, cổ phiếu đang tăng giá mạnh hơn so với VNINDEX 50%. Đây cũng là chỉ báo giúp giải quyết câu hỏi hay gặp nhất đối với các nhà đầu tư khi tìm kiếm cơ hội giao dịch: “Cổ phiếu nào đang tăng giá?“

Dưới đây là hướng dẫn đơn giản để sàng lọc cổ phiếu đối với giá trị sức mạnh tương đối RS 1 tháng. Bạn có thể làm tương tự cho chu kỳ thời gian 3 tháng, 6 tháng hoặc 1 năm.

Cài đặt RS

- Cài đặt RS với giới hạn dưới 10 và giới hạn trên 50 để tìm những cổ phiếu tăng trưởng mạnh.

- Cài đặt RS với giới hạn dưới -5 và giới hạn trên 10 để tìm những cổ phiếu tăng trưởng tương đồng với VNINDEX.

- Cài đặt RS với giới hạn dưới mặc định và giới hạn trên -10 để tìm những cổ phiếu đang giảm giá.

- Cài đặt RS với giới hạn dưới 50 và giới hạn trên 100 để tìm những cổ phiếu thuộc top tăng trưởng mạnh nhất thị trường.

Lọc tín hiệu cổ phiếu bằng chỉ báo RSI

RSI – Relative Strength Index là một loại chỉ báo động lượng dùng trong phân tích kỹ thuật, đo lường sức mạnh của giá, được phát minh bởi J. Welles Wilder vào năm 1978. RSI hay được tính trong chu kỳ 14 phiên.

RSI liên quan nhiều đến mức tăng và giảm của cổ phiếu, vì vậy nó được xếp vào loại chỉ báo động lượng. Nếu chúng ta liên hệ một chút với kiến thức vật lý, thì RSI có thể được coi là gia tốc của đồ thị giá. Khi giá có số phiên tăng nhiều hơn số phiên giảm – trong một khoảng thời gian nhất định, chỉ báo RSI sẽ ở mức cao để báo hiệu một đà tăng mạnh mẽ của giá, và ngược lại.

RSI giúp phân biệt các ngưỡng quá mua và quá bán của cổ phiếu, trong đó mức quá bán thường được sử dụng là 30 và quá mua là 70. Như vậy bộ lọc sẽ giúp nhà đầu tư tìm ra tín hiệu những cổ phiểu đang trong ngưỡng có thể mua, bán được. Ngoài ra tùy theo điều chỉnh, nhà đầu tư cũng có thể tìm ra tín hiệu cổ phiếu đang quá bán để “bắt đáy” hoặc quá mua để “thoát hàng”.

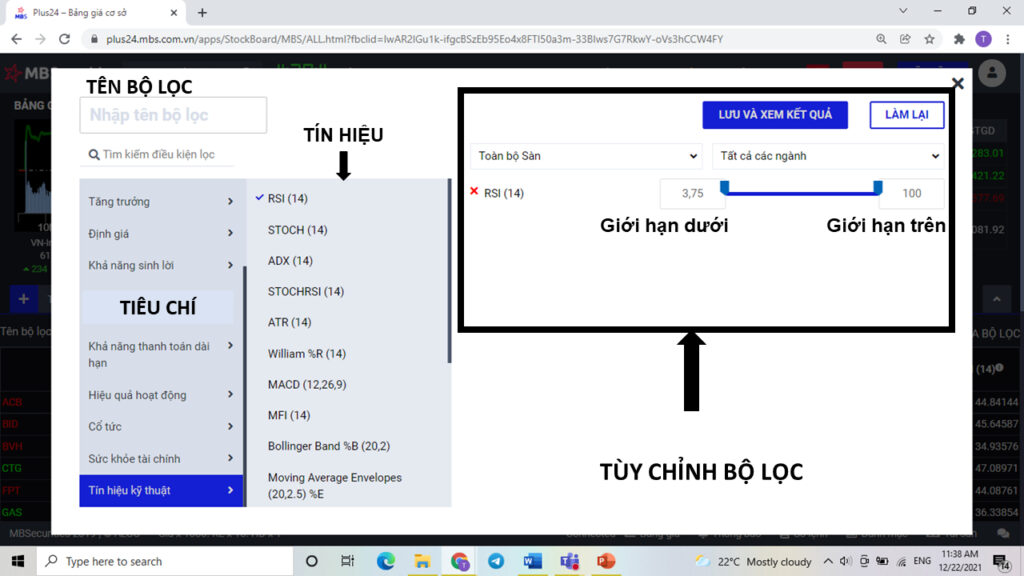

Dưới đây là cách cài đặt bộ lọc tín hiệu đối với RSI

Nhà đầu tư sử dụng con trỏ chuột để kéo thả giới hạn trên và giới hạn dưới của khoảng RSI hoặc click chuột vào ô giá trị rồi tùy ý chỉnh sửa theo nhu cầu:

- Để tìm ra nhóm cổ phiếu đang ở vùng quá bán phục vụ cho mục đích “bắt đáy”, nhà đầu tư cài đặt giới hạn trên là 25-30 và giới hạn dưới là 0.

- Để tìm ra nhóm cổ phiếu đang ở vùng quá mua phục vụ cho mục đích chốt lời, nhà đầu tư cài đặt giới hạn dưới là 70-75 và giới hạn trên là 100.

Lọc tín hiệu cổ phiếu bằng Đường MA

Đường MA (Moving Average) có lẽ là một công cụ chỉ báo kỹ thuật đầu tiên bạn cần biết trong quá trình nghiên cứu về phân tích kỹ thuật. Có 2 dạng đường MA chính là SMA (hay nhiều người còn gọi ngắn là MA) và EMA (Exponential Moving Average).

Các đường trung bình động dùng để đo lường xu hướng của cổ phiếu và việc chọn các chu kỳ để tính toán MA hay EMA cũng là do ước tính của nhà đầu tư. Các chu kỳ thường được sử dụng là 5 phiên (tương ứng 1 tuần giao dịch), 20 phiên (tương ứng 1 tháng giao dịch), 250 phiên (tương ứng 1 năm giao dịch).

Ngoài việc thể hiện xu hướng, MA còn được sử dụng như một kháng cự động của cổ phiếu. Việc cổ phiếu vượt lên hay đi sát với MA hoặc 2 đường MA cắt nhau cũng thể hiện cho một sự đột biến, báo hiệu cho tín hiệu bán hoặc mua. Với bộ lọc của MBS, nhà đầu tư có thể lọc các tín hiệu trong ngắn hạn bằng việc sử dụng các công cụ: Giá so với MA; Giá so với EMA; SMA so với SMA; EMA so với EMA.

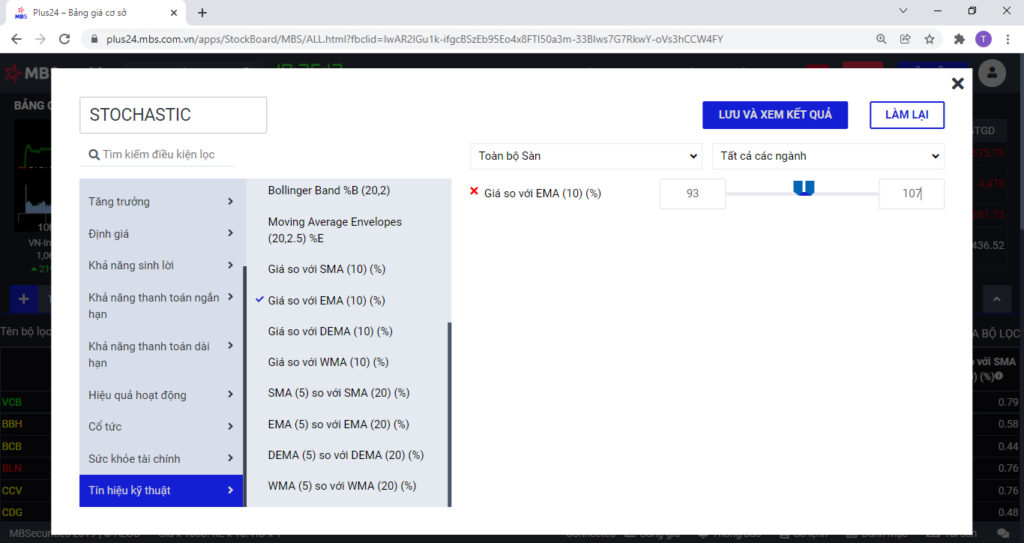

Dưới đây là cách cài đặt bộ lọc tín hiệu đối với giá so với EMA (10)

- Để tìm ra nhóm cổ phiếu biến động sát với đường xu hướng (ở đây là EMA 10), nhà đầu tư cài đặt giới hạn dưới là 93, giới hạn trên là 100. Với mức biến động 7%, chúng ta có thể đánh giá cổ phiếu đang đi sát xu hướng. Ở mức này nhà đầu tư có thể suy nghĩ việc giải ngân dần dần và kết hợp với một số bộ lọc khác để tìm cổ phiếu cho tín hiệu tốt.

- Để tìm ra nhóm cổ phiếu có đà tăng giá mạnh, bạn có thể cài đặt các cặp giới hạn trên dưới là 70-93 hoặc 107-130. Đây là những cổ phiếu có xu hướng giá đi xa khỏi đường MA, tuy nhiên cũng tiềm ẩn rủi ro đảo chiều lớn.

- Để lựa chọn các cổ phiếu đang có xu hướng tăng trong ngắn hạn, bạn có thể lựa chọn tiêu chí EMA(5) so với EMA(20) với giới hạn dưới từ 10% trở lên.

Lọc tín hiệu cổ phiếu bằng chỉ báo Stochastic

Chỉ báo Stochastic là một chỉ báo động lượng được sử dụng trong phân tích kỹ thuật, được xây dựng vào cuối những năm 50 của thế kỷ XX bởi George Lane (một số người cho rằng nó được xây dựng bởi Ralph Dystant). Chỉ báo này trình bày tương quan vị trí của giá đối với các mức cao nhất và thấp nhất của nó trong một khoảng thời gian trước đó.

Chỉ báo này đi kèm với 3 biến số (x, y, z) , bạn hãy nhớ 3 biến số này vì nó gắn liền với các công thức dùng để xây dựng Stochastic mà tôi sẽ trình bày bên dưới. Các bộ biến số thường được sử dụng nhiều nhất là (14, 3, 3) và (5, 3, 3).

Dưới đây là cách cài đặt bộ lọc tín hiệu cổ phiếu bằng chỉ báo Stochastic

- Để tìm cổ phiếu có tín hiệu cho điểm bán, nhà đầu tư cài đặt giới hạn dưới là 80 và giới hạn trên là 100.

- Để tìm cổ phiếu có tín hiệu cho điểm mua, nhà đầu tư cài đặt giới hạn dưới là 0 và giới hạn trên là 20.

Lọc tín hiệu cổ phiếu bằng chỉ báo MACD

Chỉ báo MACD (Moving Average Convergence Divergence – Đường Trung Bình Động Hội Tụ Phân Kỳ) là một chỉ báo động lượng và xu hướng do Gerald Appel phát triển. MACD thường được coi là một biến thể cao cấp hơn của đường MA.

Dưới đây là cách cài đặt bộ lọc tín hiệu cổ phiếu đối với chỉ báo MACD

- Để tìm cổ phiếu có xu hướng tăng, nhà đầu tư có thể cài đặt giới hạn dưới là 0 và giới hạn trên mặc định.

- Để tìm cổ phiếu có xu hướng giảm, nhà đầu tư có thể cài đặt giới hạn trên là 0 và giới hạn dưới để mặc định

Lọc thanh khoản cổ phiếu thông qua Khối lượng giao dịch

Khối lượng giao dịch trung bình của cổ phiếu trong các khoảng thời gian khác nhau giúp cho nhà đầu tư nắm được mức độ thanh khoản của cổ phiếu cũng như các xu hướng tích lũy hay bùng nổ của một cổ phiếu. Sau đây, tôi sẽ hướng dẫn nhà đầu tư một bộ lọc cổ phiếu có thanh khoản tốt, đang trong vùng tích lũy và đã break về khối lượng trong phiên giao dịch.

- Để lựa chọn các cổ phiếu có mức độ thanh khoản tốt, nhà đầu tư cài đặt giới hạn dưới là 100,000, giới hạn trên mặc định hoặc 1,000,000 trở lên cho tiêu chí KLGD trung bình 20 hoặc 60 phiên – tức 1 đến 3 tháng gần nhất.

- Để biết cổ phiếu đã cho tín hiệu break về khối lượng, nhà đầu tư cài đặt KLGD so với KLGD trung bình 20 phiên là từ 2 cho đến 5 lần.

Kết hợp nhiều bộ lọc

Đôi khi, việc chỉ qua một tấm lọc không thế lọc ra những tinh chất quý nhất. Do đó, nhà đầu tư để chọn ra những cổ phiếu có trạng thái kỹ thuật tốt có thể kết hợp việc lọc nhiều loại tín hiệu như sử dụng bộ lọc vùng quá mua/quá bán của Stochastic và RSI, kết hợp với các tín hiệu xu hướng của chỉ báo MA,…

Hiện nay có nhiều website, công ty đã cung cấp các bộ lọc cổ phiếu như Fialda, FireAnt,… hay MBS mà chúng tôi đang sử dụng. Chúc các bạn thành công với việc xây dựng bộ lọc cổ phiếu của riêng mình.

Khóa học Phân Tích Kỹ Thuật – CMT Ứng Dụng

Khóa học được Green Chart thiết kế nhằm mục đích giúp học viên hiểu và ứng dụng những kiến thức phân tích kỹ thuật theo tiêu chuẩn CMT vào thực tế phân tích và giao dịch trên thị trường tài chính. Nội dung khóa học bao gồm 08 buổi học với kiến thức đi từ cơ bản đến nâng cao, rất phù hợp cho các nhà giao dịch mới bắt đầu hoặc có mong muốn tìm hiểu về phân tích kỹ thuật. Học viên sau khi tốt nghiệp cũng được trang bị những kiến thức cần thiết cho quá trình tự ôn thi chứng chỉ CMT Level 1+2 nếu có nhu cầu.

Tham khảo thêm về khóa học Tại đây.

Happy Trading !