Toán học luôn có những ứng dụng vô cùng thú vị trong đời sống. Thị trường chứng khoán cũng không phải ngoại lệ khi sự biến động của giá cả, khối lượng, thời gian,… là mảnh đất màu mỡ cho những công trình toán học. Một trong những ứng dụng “quen thuộc” nhất của bộ môn toán khô khan ấy chính là dãy Fibonacci và tính chất của nó. Hãy cùng GreenChart tìm hiểu về ứng dụng của Fibonacci thoái lui để biết thêm một công cụ toán học thật hữu ích cho đầu tư nhé.

Dãy Fibonacci là gì?

Chủ đề của Fibonacci thoái lui khá hấp dẫn. Để hiểu đầy đủ và đánh giá đúng khái niệm Fibonacci thoái lui, chúng ta phải hiểu khái niệm về chuỗi Fibonacci. Nguồn gốc của chuỗi Fibonacci có thể được bắt nguồn từ các chữ viết toán học cổ đại của Ấn Độ, với một số kết luận có từ năm 200 trước Công nguyên. Sau đó, vào thế kỷ 12,, Leonardo Pisano Bogollo, một nhà toán học người Ý đến từ Pisa, được bạn bè gọi là Fibonacci đã phát hiện ra số Fibonacci.

Dãy số Fibonacci là một dãy số bắt đầu từ số 0 được sắp xếp sao cho giá trị của một số bất kỳ trong dãy là tổng của hai số trước đó.

Chuỗi Fibonacci đơn giản như sau:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610…

Chú ý như sau:

233 = 144 + 89

144 = 89 + 55

89 = 55 +34

Đây là một dãy số kéo dài vô tận. Và khi các số trong dãy fibonacci đủ lớn sẽ xuất hiện tính chất: chia bất kỳ số nào trong chuỗi cho số trước đó; tỷ lệ này luôn xấp xỉ 1,618.

Ví dụ:

610/377 = 1.618

377/233 = 1.618

233/144 = 1.618

Tỷ lệ 1.618 được coi là Tỷ lệ vàng, còn được gọi là Phi. Số Fibonacci có mối liên hệ với tự nhiên. Tỷ lệ có thể được tìm thấy trong khuôn mặt người, cánh hoa, cơ thể động vật, trái cây, rau quả, sự hình thành đá, hình thành thiên hà, v.v. Trở về chủ đề chính, đối với những người quan tâm, tôi khuyên các bạn nên tìm kiếm trên internet các ví dụ về tỷ lệ vàng, và các bạn sẽ tìm thấy rất nhiều điều đáng ngạc nhiên. Đi sâu hơn vào các thuộc tính tỷ lệ, người ta có thể tìm thấy sự nhất quán đáng kể khi một số nằm trong chuỗi Fibonacci được chia cho số kế tiếp ngay lập tức của nó.

Ví dụ:

89/144 = 0,618

144/233 = 0,618

377/610 = 0,618

Ở bước này, hãy nhớ rằng 0,618, khi được biểu thị bằng tỷ lệ phần trăm là 61,8%.

Tính nhất quán tương tự có thể được tìm thấy khi bất kỳ số nào trong chuỗi Fibonacci được chia cho một số cao hơn hai bậc.

Ví dụ:

13/34 = 0,382

21/55 = 0,382

34/89 = 0,382

0,382 khi được biểu thị bằng phần trăm là 38,2%

Ngoài ra, tính nhất quán là khi một số trong chuỗi Fibonacci được chia cho một số cao hơn 3 vị trí.

Ví dụ:

13/55 = 0,236

21/89 = 0,236

34/144 = 0,236

55/233 = 0,236

0,236 khi được biểu thị bằng tỷ lệ phần trăm là 23,6%.

Fibonacci với thị trường chứng khoán

Người ta tin rằng các tỷ lệ Fibonacci, tức là 61,8%, 38,2% và 23,6% có thể ứng dụng trong biểu đồ chứng khoán. Phân tích Fibonacci có thể được áp dụng khi có một sự di chuyển lên hoặc xuống đáng chú ý của giá. Bất cứ khi nào cổ phiếu tăng hoặc giảm mạnh, nó thường có xu hướng thoái lui trước khi tiếp tục xu hướng. Ví dụ: nếu cổ phiếu đã tăng từ 50 đến 100, thì nó có khả năng quay trở lại mức có thể là 70 trước khi tăng lên 120.

‘Dự báo mức thoái lui’ là một kỹ thuật có thể xác định mức thoái lui nào có thể xảy ra. Các mức thoái lui này tạo cơ hội tốt cho các nhà giao dịch để vào các vị trí mới theo hướng xu hướng. Tỷ lệ Fibonacci, tức là 61,8%, 38,2% và 23,6%, giúp nhà giao dịch xác định mức độ thoái lui có thể xảy ra. Nhà giao dịch có thể sử dụng các mức này để định vị cho mình để giao dịch.

Bây giờ tôi sẽ xác định mức di chuyển 20 (39 -> 59) là mức biên độ tăng của Fibonacci. Theo lý thuyết thoái lui Fibonacci, sau khi tăng giá, người ta có thể dự đoán sự điều chỉnh sau đó của cổ phiếu để bằng các tỷ lệ Fibonacci. Ví dụ, mức đầu tiên mà cổ phiếu có thể điều chỉnh có thể là 23,6%. Nếu cổ phiếu này tiếp tục điều chỉnh thêm, nhà giao dịch có thể chú ý đến các mức 38,2% và 61,8%.

Lưu ý trong ví dụ được hiển thị bên dưới, cổ phiếu đã giảm xuống 61,8%, trùng với 46.8, trước khi tiếp tục tăng.

Chúng ta cũng có thể đạt đến con số 46.8 bằng cách sử dụng một phép toán đơn giản

Tổng biên độ của đoạn tăng giá = 20

61,8% Fibonacci tăng = 61,8% * 20 = 12.3

Mức thoái lui 61.8%: 59 – 12.3 = 46.7

Tương tự như vậy, chúng ta có thể tính toán cho 38,2% và các tỷ lệ khác. Tuy nhiên, không cần phải làm điều này theo cách thủ công vì các công cụ sẽ thực hiện việc này cho chúng ta.

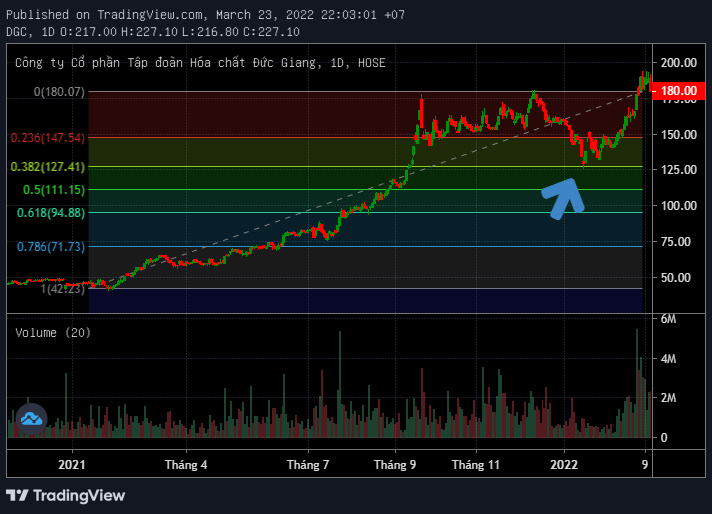

Đây là một ví dụ khác trong đó giá cổ phiếu (DGC) đã tăng từ 42 đến180. Do đó, mức biến động 138 điểm sẽ tạo nên mức tăng của Fibonacci. Cổ phiếu giảm trở lại 38,2% xuống 127 trước khi tiếp tục tăng.

Các đường thoái lui Fibonacci cũng có thể được áp dụng cho các cổ phiếu giảm giá để xác định các mức mà cổ phiếu có thể phục hồi trở lại. Trong biểu đồ bên dưới (FCN), cổ phiếu bắt đầu giảm từ 37 xuống 20 do đó tạo ra khoảng biên độ 17 điểm khi Fibonacci đi xuống.

Sau khi di chuyển xuống, cổ phiếu đã cố gắng phục hồi và quay trở lại mức 26.4, là mức thoái lui Fibonacci 61,8%.

Xác định Fibonacci thoái lui – Fibonacci Retracement

Như chúng ta đã biết, mức thoái lui Fibonacci là những chuyển động trong biểu đồ đi ngược lại xu hướng. Để sử dụng Fibonacci thoái lui, trước tiên chúng ta nên xác định mức di chuyển Fibonacci 100%. Động thái 100% có thể là một thời kỳ giá đi lên hoặc đi xuống. Để đánh dấu mức tăng 100%, chúng ta cần chọn đỉnh và đáy gần đây nhất trên biểu đồ. Khi điều này được xác định, chúng tôi kết nối chúng bằng cách sử dụng công cụ Fibonacci Retracement có sẵn trong hầu hết các gói phần mềm phân tích kỹ thuật hay bảng giá điện tử của các công ty chứng khoán.

Đây là hướng dẫn từng bước:

Bước 1: Xác định đỉnh và đáy bắt đầu và kết thúc. Trong trường hợp này, đáy ở mức 10 và đỉnh ở mức 37. Việc tăng giá 27 điểm ứng với 100%.

Bước 2: Chọn công cụ thoái lui Fibonacci từ các công cụ biểu đồ

Bước 3: Sử dụng công cụ Fibonacci retracement để kết nối đáy và đỉnh.

Nên sử dụng các mức Fibonacci như thế nào?

Hãy nghĩ đến một tình huống mà bạn muốn mua một cổ phiếu cụ thể, nhưng bạn đã không thể thực hiện được vì cổ phiếu tăng mạnh. Hành động thận trọng nhất cần thực hiện là chờ đợi sự thoái lui trong cổ phiếu trong tình huống như vậy. Các mức thoái lui Fibonacci như 61,8%, 38,2% và 23,6% đóng vai trò là mức tiềm năng mà cổ phiếu có thể điều chỉnh.

Bằng cách vẽ biểu đồ các mức thoái lui Fibonacci, nhà đầu tư có thể xác định các mức thoái lui này và do đó định vị bản thân để có cơ hội tham gia giao dịch. Tuy nhiên, lưu ý rằng giống như bất kỳ chỉ báo nào, hãy sử dụng mức thoái lui Fibonacci làm công cụ xác nhận chứ không phải là yếu tố quyết định.

Tôi sẽ chỉ mua một cổ phiếu sau khi nó đã đáp ứng các tiêu chí khác trong danh sách theo dõi. Nói cách khác, tôi có xu hướng mua cao hơn nếu cổ phiếu có:

- Hình thành một mô hình nến dễ nhận biết

- Điểm dừng trùng với mức hỗ trợ & kháng cự

- Khối lượng trên mức trung bình.

Cùng với các điểm trên, nếu stoploss cũng trùng với mức Fibonacci, tôi có cơ hội thiết lập giao dịch phù hợp tốt với tất cả các trường hợp và do đó tôi sẽ mua. Việc sử dụng từ “mạnh” cho biết mức độ tin cậy trong giao dịch được thiết lập. Chúng ta càng sử dụng nhiều yếu tố xác nhận để nghiên cứu xu hướng và sự đảo chiều, thì tín hiệu càng mạnh. Logic tương tự cũng có thể được áp dụng cho giao dịch ngắn hạn.

Khóa học Phân Tích Kỹ Thuật – CMT Ứng Dụng

Khóa học được Green Chart thiết kế nhằm mục đích giúp học viên hiểu và ứng dụng những kiến thức phân tích kỹ thuật theo tiêu chuẩn CMT vào thực tế phân tích và giao dịch trên thị trường tài chính. Nội dung khóa học bao gồm 08 buổi học với kiến thức đi từ cơ bản đến nâng cao, rất phù hợp cho các nhà giao dịch mới bắt đầu hoặc có mong muốn tìm hiểu về phân tích kỹ thuật. Học viên sau khi tốt nghiệp cũng được trang bị những kiến thức cần thiết cho quá trình tự ôn thi chứng chỉ CMT Level 1+2 nếu có nhu cầu.

Tham khảo thêm về khóa học Tại đây.

Happy Trading!!