Chỉ báo Bollinger Bands là gì?

Bollinger Bands – gọi tắt là BB – là một chỉ báo kỹ thuật rất phổ biến hiện nay, BB được phát triển bởi John Bollinger, CFA, CMT và được sử dụng để đo lường biến động của thị trường. Chỉ báo này gồm 3 đường, một đường MA ở chính giữa và hai đường band nằm phía trên và phía dưới MA, cách đều MA một khoảng tương ứng bằng một số lần độ lệch chuẩn (Standard Deviation – SD) của giá. Ba đường này không bao giờ giao nhau, do đó hai đường nằm trên cùng và dưới cùng của chỉ báo sẽ di chuyển như một “Dải băng” (Bands).

Các thông số của chỉ báo Bollinger Bands

Bollinger Bands là chỉ báo kỹ thuật được kết hợp bởi đường trung bình động (SMA) cùng với độ lệch chuẩn. BB được cấu tạo bởi 3 thành phần chính:

- Dải trên (Upper Band): là dải giữa cộng với thường là 2 lần độ lệch chuẩn.

- Dải giữa (Middle Band): là đường trung bình động SMA 20.

- Dải dưới (Lower Band): là dải giữa trừ đi thường là 2 lần độ lệch chuẩn.

Công thức tính chỉ báo Bollinger Bands như thế nào?

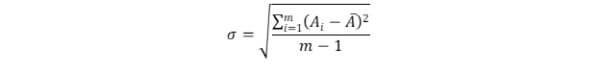

Giống như nhiều chỉ báo khác, chỉ báo BB có thể được tùy biến bởi hai biến số (m, n). Trước tiên, thành phần cơ sở của dải Bollinger là một đường MA (m), là đường nằm giữa, và thông thường, các nhà giao dịch hay sử dụng đường SMA(20). Tiếp đó, tại một điểm cần xét bất kỳ, ta sẽ tính Độ lệch chuẩn (Standard Deviation) của một tập hợp dữ liệu giá của m nến, bao gồm nến hiện tại và m – 1 nến trước đó và gần nhất. Nếu bạn đã từng học xác suất thống kê, bạn sẽ nhớ cách tính độ lệch chuẩn giống như công thức dưới đây (nếu bạn chưa học môn này, bạn cũng chỉ cần nhớ công thức dưới đây):

Từ đường MA và độ lệch chuẩn, ta có thể xây dựng được tiếp “Dải Bollinger trên và dưới”, theo như công thức dưới đây:

- Dải trên (Upper Band) = MA + nσ

- Dải dưới (Lower Band) = MA – nσ

Phổ biến nhất, hai dải Bollinger trên và dưới của chỉ báo BB được tính toán bằng cách cộng hoặc trừ 2 lần độ lệch chuẩn (tức lấy n = 2). Khi đó, khoảng 90% các mức giá sẽ nằm bên trong dải Bollinger này.

Tóm gọn lại, chỉ báo Bollinger Bands được tính toán đơn giản dựa công thức sau:

- Dải trên = SMA(20) + 2 x Độ lệch chuẩn (Của giá trị đường SMA 20 ngày)

- Dải giữa = giá trị trung bình của giá đóng cửa

- Dải dưới = SMA 20 – 2 x Độ lệch chuẩn (Của giá trị đường SMA 20 ngày)

Lưu ý: Thông số của đường SMA (Dải giữa của Bollinger Bands) hoàn toàn có thể thay đổi dựa trên quan điểm cá nhân của nhà giao dịch.

Tính chất của Bollinger Bands

Bollinger Bands là một trong những chỉ báo kỹ thuật nổi tiếng và phổ biến nhất đối với các nhà giao dịch. Nhiều nhà giao dịch tin rằng giá di chuyển càng gần đến Dải trên (Upper Band), thị trường càng thể hiện sự quá mua, và giá càng bám Dải dưới (Lower Band) thì thị trường càng cho thấy sự quá bán.

Độ lệch chuẩn được tính toán để xây dựng chỉ báo BB. Nôm na, độ lệch chuẩn là một đại lượng đặc trưng cho độ biến động của giá, khi độ lệch chuẩn càng lớn đồng nghĩa với việc giá càng biến động mạnh, khi đó độ rộng của dải Bollinger được mở rộng. Ngược lại, dải Bollinger sẽ bó hẹp lại trong những giai đoạn thị trường ít biến động.

Chỉ báo BB được xây dựng từ một đường MA, và cũng giống như tính chất của đường MA, dải Bollinger cũng được xếp vào loại chỉ báo trễ.

Hướng dẫn giao dịch với Bollinger Bands

Chúng ta sẽ cùng đi sâu vào 02 ứng dụng hiệu quả nhất trong giao dịch của Bollinger Bands.

Bollinger Squeeze

Đây là chiến thuật truyền thống, đơn giản và phổ biến nhất khi sử dụng khi sử dụng chỉ báo Bollinger Bands: Khi giá phá vỡ (Break-out) qua dải băng (Dải trên hoặc Dải dưới), điểm mở vị thế cần phải đi theo xu hướng phá vỡ của đường giá. Bởi BB thường được dùng để xác định điểm bắt đầu của một xu hướng mới, chứ không phải dùng để xác định một vùng giao dịch (Trading Range) như nhiều nhà đầu tư lầm tưởng.

Khi dải băng co lại với nhau, thường sau đó sẽ là một giai đoạn bùng nổ và giá thoát đi rất nhanh. Nếu cây nến bắt đầu thoát đi – Break out – đỉnh trên của dải băng, thường giá sẽ tiếp tục đi lên tiếp. Nếu giá phá đỉnh dưới của dải băng thì khả năng giá sẽ giảm tiếp.

Nhìn ví dụ bên trên, bạn có thể thấy dải băng bóp lại. Giá mới bắt đầu phá lên đỉnh trên của dải băng. Bạn có thể dự đoán được là giá sẽ đi đâu tiếp theo không?

Nếu bạn trả lời là “tăng”, thì bạn lại đúng rồi đấy! Đó là một ví dụ cơ bản của việc dải băng co bóp làm việc như thế nào. Chiến thuật giao dịch này được dùng để giúp bạn bắt được sự biến động một cách nhanh chóng. Chỉ có 10% dữ liệu giá vượt ra ngoài phạm vi của dải băng, vì vậy những tín hiệu giá này có thể sẽ là một tín hiệu đáng chú ý. Tuy nhiên, những cú breakout này không được coi là một tín hiệu giao dịch đảo chiều, mà nhiều trader cho rằng đây có thể là một tín hiệu mua hoặc bán theo xu hướng.

Ngoài ra, khi dải BB thu hẹp lại, báo hiệu biến động của thị trường đã giảm xuống và giá tiến vào giai đoạn tích lũy, lúc này nhiều nhà đầu tư kỳ vọng một tín hiệu dải băng mở rộng trở lại và thị trường tiến vào một xu hướng. Tuy vậy đây cũng khó được coi là một tín hiệu mua hoặc bán, bởi chỉ báo BB không cho bạn bất kỳ một thông tin gì về việc khi nào biến động thị trường quay trở lại, hay giá sẽ di chuyển theo chiều nào.

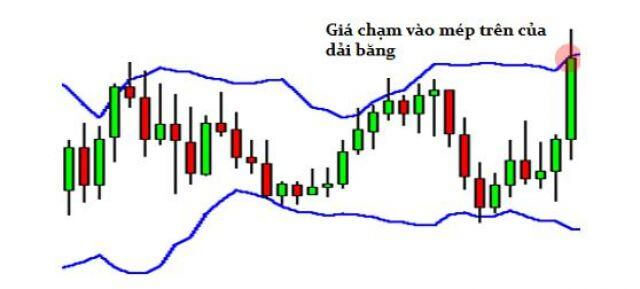

Bollinger Bounce

Chỉ báo BB (20, 2) hay được sử dụng chứa khoảng 90% các dữ liệu giá. Vì vậy, giá thường có xu hướng quay trở lại vùng trung tâm của dải băng. Đó chính là ý tưởng chủ đạo bên dưới của Bollinger Bounce – giao dịch khi giá chạm và bật lại từ dải băng trên hoặc dưới. Hãy xem ví dụ dưới đây và dự đoán về diễn biến giá tiếp theo.

Nếu bạn trả lời là “giảm”, thì bạn đã đúng. Như bạn thấy, giá bật lại và giảm về vùng trung tâm của dải băng.

Điều mà bạn vừa xem ở trên là cơ bản của trading sóng bật lại từ dải băng Bollinger. Nguyên nhân của việc bật lại này là bởi vì dải băng này đóng vai trò như những kháng cự và hỗ trợ động. Bạn sử dụng khung thời gian càng lớn thì hỗ trợ và kháng cự từ dải băng càng mạnh. Nhiều người giao dịch đã phát triển hệ thống giao dịch dựa trên yếu tố này. Hệ thống giao dịch này sử dụng tốt nhất trong thị trường Sideway.

Hình dưới đây là một ví dụ thực tế, bạn có thể dự đoán xu hướng của cổ phiếu trong một sideway, sau khi giá chạm vào các đường band của Bollinger.

Còn đối với thị trường có xu hướng, tốt nhất chúng ta nên giao dịch theo đúng xu hướng và đừng cố gắng chống lại thị trường. Khi cổ phiếu có xu hướng tăng, bạn có thể vào lệnh mua khi giá chạm band dưới của dải Bollinger.

Ngoài 2 phương pháp được các nhà đầu tư trên thế giới ưa thích sử dụng nêu trên, Green Chart sẽ giới thiệu tới mọi người thêm 2 phương pháp giao dịch sử dụng Bollinger Bands nâng cao hơn, hay và vô cùng hiệu quả.

Mô hình Đáy chữ W (W-Bottoms)

Mô hình Đáy chữ W là một phần trong công trình nghiên cứu của Arthur Merrill. John Bollinger đã sử dụng các mô hình dạng chữ W khác nhau kết hợp cùng chỉ báo Bollinger Bands để xác định các Đáy chữ W – Mô hình có 2 đáy (Tạo thành chữ W) được hình thành trong xu hướng giảm . Trong đó, đáy thứ hai sẽ thấp hơn đáy thứ nhất nhưng vẫn nằm trên Dải dưới (Lower Band) của Bollinger.

Có 4 giai đoạn để xác nhận Mô hình Đáy chữ W với Bollinger Bands như sau:

- Giá tạo đáy đầu tiên (Đáy đầu tiên thường, nhưng không phải lúc nào cũng nằm dưới Dải dưới của Bollinger Bands).

- Giá hồi lại lên trên Dải giữa của Bollinger Bands.

- Giá tiếp tục giảm tạo đáy thứ 2 (Đáy thứ 2 này phải đảm bảo nằm trên Dải dưới của Bollinger Bands). Việc giá được giữ phía trên Dải dưới chứng tỏ rằng động lượng của xu hướng giảm giá đã suy yếu.

- Cuối cùng, mô hình được xác nhận khi giá tăng phá vỡ mạnh mẽ qua ngưỡng kháng cự (Được hình thành từ Giai đoạn – Giai đoạn 3).

Mô hình Đỉnh chữ M (M-Tops)

Ngược lại với mô hình Đáy chữ W (W-Bottoms), ta có mô hình Đỉnh chữ M (M-Tops) được hình thành trong xu hướng tăng. Tuy nhiên, theo John Bollinger, việc xác định mô hình Đỉnh chữ M có độ chính xác cao thường khó hơn việc xác định mô hình đáy chữ W. Vì vậy, ông khuyến nghị các nhà đầu tư nên kết hợp thêm các tín hiệu “Không xác nhận” (UnComfirmation) khi giá tạo các mức đỉnh mới.

Để xác định mô hình chữ M (M-Tops), ta cũng cần quan sát 4 giai đoạn:

- Giá tạo đỉnh đầu tiên (Đỉnh đầu tiên có thể cao hơn hoặc thấp hơn Đỉnh thứ hai).

- Giá hồi lại về phía Dải giữa của Bollinger Bands.

- Giá tiếp tục tăng tạo đỉnh thứ 2 (Đỉnh thứ 2 không vượt lên quá Dải trên của Bollinger Bands). Đồng thời, các chỉ báo kỹ thuật động lượng không xác nhận cho xu hướng tăng giá. Việc giá không vượt lên trên Dải trên cùng với sự không xác nhận của động lượng chứng tỏ rằng động lượng của xu hướng tăng giá đã suy yếu, cảnh báo sự đảo chiều của xu hướng.

- Cuối cùng, mô hình được xác nhận khi giá giảm phá vỡ mạnh mẽ qua ngưỡng hỗ trợ (Được hình thành từ Giai đoạn – Giai đoạn 3).

22 quy tắc sử dụng Bollinger Bands của tác giả John Bollinger

Dưới đây là kinh nghiệm của John Bollinger cùng các cộng sự được rút ra từ 30 năm kinh nghiệm sử dụng chỉ báo này. Bạn có thể sử dụng Bollinger Bands theo nhiều cách khác nhau, nhưng các quy tắc này vẫn có thể được áp dụng một cách hiệu quả.

1. Bollinger Bands cung cấp định nghĩa tương đối về các mức giá cao và thấp. Theo đó, khi giá chạm band trên, chúng có vẻ như đang quá cao và ngược lại, giá tỏ ra quá thấp khi chúng chạm band dưới.

2. Định nghĩa tương đối đó có thể được sử dụng để so sánh hành động giá và chỉ báo để đi đến quyết định mua và bán một cách nghiêm ngặt.

3. Các chỉ báo phù hợp có thể được xây dựng dựa trên động lượng, khối lượng, vị thế thị trường, khối lượng mở (OI), dữ liệu liên thị trường,…

4. Nếu bạn sử dụng nhiều hơn một chỉ báo, thì các chỉ báo không nên liên quan trực tiếp với nhau. Ví dụ: một chỉ báo động lượng có thể được sử dụng cùng với một chỉ báo khối lượng, nhưng hai chỉ báo động lượng khác nhau đôi khi sẽ không tốt hơn một chỉ báo.

5. Dải Bollinger Bands có thể được sử dụng trong nhận dạng mô hình để xác định hay làm rõ các mô hình giá thuần túy như mô hình chữ M và chữ W.

6. Các tín hiệu giá vượt ra ngoài phạm vi của dải Bollinger không phải là tín hiệu giao dịch. Giá vượt qua band trên không phải là tín hiệu bán, giá vượt mức band dưới không phải là tín hiệu mua.

7. Trong thị trường có xu hướng, giá có thể liên tục bám band trên hoặc band dưới.

8. Khi giá đóng cửa bên ngoài Dải Bollinger, trong ngắn hạn sẽ là một tín hiệu giá sẽ tiếp tục đi theo xu hướng, không phải là tín hiệu đảo chiều. (Đây là cơ sở cho nhiều hệ thống giao dịch breakout thành công.)

9. Các tham số mặc định của chỉ báo như đường MA 20 và 2 lần độ lệch chuẩn cho độ rộng của các dải chỉ là mặc định. Các thông số thực tế cần thiết cho các thị trường khác nhau có thể khác nhau.

10. Đường MA nằm giữa dải Bollinger không cho tín hiệu giao dịch khi giá giao cắt. Thay vào đó, nó mang tính mô tả xu hướng trung hạn.

11. Nếu đường trung bình được mở rộng phạm vi, độ rộng của dải BB cần được tăng lên: từ 2 lên 2.1 lần độ lệch chuẩn nếu bạn thay đổi đường MA 20 thành MA 50. Tương tự như vậy, khi rút ngắn đường MA 20 xuống MA 10, độ rộng của BB nên được điều chỉnh còn 1.9 lần độ lệch chuẩn.

12. Dải Bollinger truyền thống được xây dựng dựa trên một đường SMA (mà không phải EMA). Điều này là do giá trị trung bình đơn giản trong việc xây dựng SMA cũng được sử dụng trong phép tính độ lệch chuẩn và chúng tôi muốn nhất quán về mặt logic.

13. Dải Bollinger dựa trên đường EMA sẽ loại bỏ những thay đổi đột ngột về độ rộng của dải gây ra bởi những biến động giá lớn. Khi đó, bạn cần tính toán độ lệch chuẩn dựa theo trung bình lũy thừa, không phải theo trung bình đơn giản.

14. Không đưa ra các giả định thống kê dựa trên việc sử dụng phép tính độ lệch chuẩn trong việc xây dựng dải Bollinger. Việc giá chứng khoán phân phối không tuân theo phân phối chuẩn và kích thước mẫu trong hầu hết các dữ liệu của Bollinger Bands là quá nhỏ so với ý nghĩa thống kê. (Trong thực tế, 90% dữ liệu giá nằm giữa hai đường ngoài cùng của Bollinger Bands).

15. Đại lượng %B cho ta biết tương quan vị trí của giá hiện tại đối với hai đường band của dải Bollinger, theo như công thức dưới đây:

16. %B có nhiều công dụng; một trong số đó là xác định sự phân kỳ, nhận dạng mô hình và mã hóa hệ thống giao dịch sử dụng Dải Bollinger.

17. Các chỉ báo khác cũng có thể được chuẩn hóa với %B, bằng cách xây dựng dải Bollinger cho chính chỉ báo đó, sau đó tính ra giá trị %B của chỉ báo.

18. Chỉ báo BandWidth cho chúng ta biết độ rộng của Bollinger Bands. Sử dụng các tham số mặc định, BandWidth chính xác là bốn lần độ lệch chuẩn.

19. BandWidth có nhiều công dụng. Công dụng phổ biến nhất của nó là xác định những lần dải BB bó hẹp lại, nhưng cũng hữu ích trong việc xác định các thay đổi trong xu hướng

20. Dải Bollinger có thể được sử dụng trên hầu hết các sản phẩm giao dịch, bao gồm chứng khoán, chỉ số, ngoại hối, hàng hóa, hợp đồng tương lai, quyền chọn và trái phiếu.

21. Dải Bollinger có thể được sử dụng trên nhiều đồ thị giá khác nhau như M5, H1, D1, thậm chí đồ thị tuần. Điều quan trọng là các dữ liệu giá này phải đủ lớn để đưa ra bức tranh rõ ràng hơn về cơ chế hình thành giá.

22. Dải Bollinger không đưa ra tín hiệu liên tục; thay vào đó, chúng giúp xác định các thiết lập vào lệnh có lợi cho bạn.

Khóa học Phân Tích Kỹ Thuật – CMT Ứng Dụng

Khóa học được Green Chart thiết kế nhằm mục đích giúp học viên hiểu và ứng dụng những kiến thức phân tích kỹ thuật theo tiêu chuẩn CMT vào thực tế phân tích và giao dịch trên thị trường tài chính. Nội dung khóa học bao gồm 08 buổi học với kiến thức đi từ cơ bản đến nâng cao, rất phù hợp cho các nhà giao dịch mới bắt đầu hoặc có mong muốn tìm hiểu về phân tích kỹ thuật. Học viên sau khi tốt nghiệp cũng được trang bị những kiến thức cần thiết cho quá trình tự ôn thi chứng chỉ CMT Level 1+2 nếu có nhu cầu.

Tham khảo thêm về khóa học Tại đây.

Happy trading !