Làm thế nào các nhà đầu tư có thể đánh giá rủi ro trong các cổ phiếu mà họ mua hoặc bán? Mặc dù khái niệm rủi ro khó có thể đưa vào phân tích và định giá cổ phiếu, nhưng một trong những chỉ số phổ biến nhất là thước đo rủi ro có tên là beta.

Beta (β) là thước đo mức độ biến động của cổ phiếu so với thị trường chung. Theo định nghĩa, thị trường, chẳng hạn như Chỉ số S&P 500, có hệ số beta là 1, và các cổ phiếu riêng lẻ được xếp hạng theo mức độ chúng lệch khỏi thị trường.

Một cổ phiếu dao động nhiều hơn thị trường theo thời gian có hệ số beta trên 1.0. Nếu một cổ phiếu biến động ít hơn so với thị trường, thì hệ số beta của cổ phiếu đó nhỏ hơn 1.0. Các cổ phiếu có hệ số beta cao được cho là rủi ro hơn nhưng mang lại tiềm năng sinh lời cao hơn; cổ phiếu có β thấp gây ra ít rủi ro hơn nhưng lợi nhuận cũng thấp hơn.

Cách tính hệ số beta

β có thể được xây dựng dựa trên công thức:

Nếu như β bằng 2, thì trong trường hợp VN-INDEX tăng 1%, thì giá cổ phiếu sẽ tăng 2%. β càng lớn, giá cổ phiếu biến động càng mạnh so với chỉ số VN-INDEX.

Tùy thuộc vào các khung thời gian khác nhau, bạn có thể tính ra một chỉ số β khác nhau. Các chỉ số beta cũng được các công ty chứng khoán hoặc các trang thông tin cổ phiếu tính toán.

Bên cạnh đó, hệ số beta có thể được tính theo công thức khác dựa trên độ lệch chuẩn.

Ý nghĩa của chỉ số beta

Rủi ro của các cổ phiếu có thể được phân làm hai loại chính:

- Rủi ro hệ thống (systematic risk): Là rủi ro tác động đến thị trường chung, ảnh hưởng tới tất cả các cổ phiếu trên thị trường (VD: COVID-19, tăng lãi suất,…). Đây là rủi ro mà bạn không thể né tránh bởi nó ảnh hưởng đến toàn bộ danh mục của bạn.

- Rủi ro không có hệ thống (nonsystematic risk): Là rủi ro của riêng một cổ phiếu hoặc một nhóm các cổ phiếu (VD: môi trường kinh doanh thay đổi, công ty không đạt kế hoạch lợi nhuận,…). Đây là rủi ro bạn hoàn toàn có thể đề phòng cho danh mục của bạn bằng việc phòng hộ rủi ro (hedging).

β sẽ đo lường rủi ro hệ thống của một cổ phiếu, bởi nó đo lường độ nhạy của giá cổ phiếu so với thị trường chung. Qua đó, bạn có thể lựa chọn cổ phiếu theo đúng khẩu vị rủi ro của bạn. Lưu ý rằng β không thể đo lường rủi ro không có hệ thống.

Bên cạnh đó, β không chỉ sử dụng cho một cổ phiếu, mà bạn có thể tính beta cho cả danh mục của bạn, bằng bình quân gia quyền của các hệ số β của các cổ phiếu trong danh mục cổ phiếu của bạn.

Beta = 1

Các cổ phiếu có hệ số beta bằng 1 sẽ biến động song song với thị trường. Nếu VN-INDEX tăng 1%, giá cổ phiếu cũng tăng 1%. Do đó, thêm các cổ phiếu có beta bằng 1 sẽ không tạo ra thêm rủi ro cho danh mục của bạn nhưng cũng không làm tăng lợi nhuận kỳ vọng của bạn.

Beta của thị trường chung, thường đại diện bằng chỉ cố VNINDEX, luôn bằng 1.

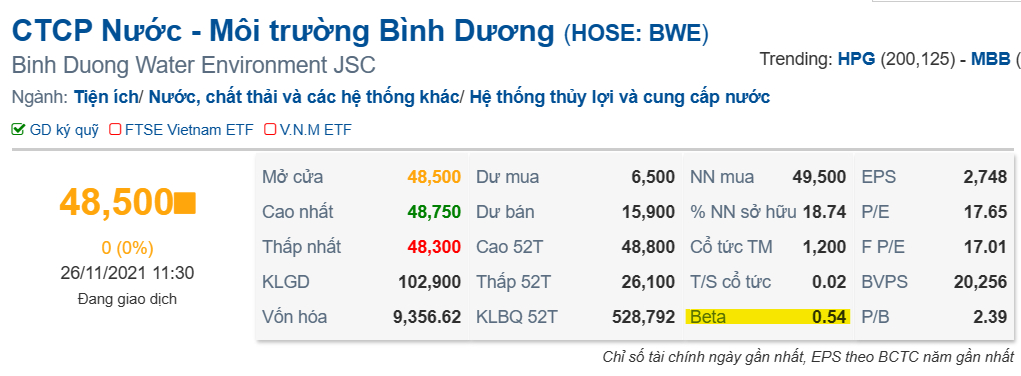

0 < β < 1

Các cổ phiếu này sẽ biến động thấp hơn thị trường, vì vậy nó sẽ ít rủi ro hơn thị trường chung nhưng cũng không thể tạo ra lợi nhuận vượt trội so với chỉ số chuẩn. Đây thường là các cổ phiếu phòng thủ, như các cổ phiếu ngành y tế, thực phẩm, nước,…

Việc thêm vào các cổ phiếu này vào danh mục giúp làm giảm beta của toàn danh mục, qua đó giảm thiểu rủi ro cho bạn.

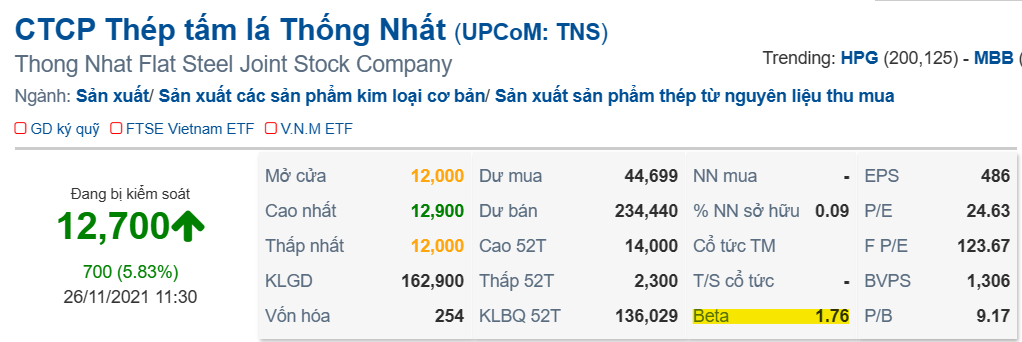

β > 1

Trái ngược với nhóm trên, các cổ phiếu trong nhóm này sẽ biến động mạnh hơn thị trường, nên chúng có độ rủi ro cao hơn thị trường, tuy vậy lại mang đến tỷ suất sinh lời kỳ vọng cao hơn. Các cổ phiếu này thường là các cổ phiếu có tính chu kỳ và vốn hóa nhỏ.

β < 0

Nếu một cổ phiếu có β âm, đồng nghĩa với việc giá của cổ phiếu sẽ đi ngược chiều với diễn biến của thị trường chung. Trên lý thuyết là vậy nhưng thực tế bạn sẽ rất khó để tìm ra các cổ phiếu có β âm.

Tuy vậy nếu chúng ta có cái nhìn rộng hơn, không ít những tài sản có hệ số beta âm. Chẳng hạn như trái phiếu hay vàng, chúng là những tài sản trú ẩn an toàn, vì vậy chúng có xu hướng đi ngược chiều với thị trường chứng khoán.

Hạn chế của chỉ số beta

Một giả thiết được đưa ra trong lý thuyết về hệ số beta, đó là tỷ suất sinh lời của cổ phiếu sẽ tuân theo phân phối chuẩn. Tuy vậy, thị trường tài chính thực tế rất khó lường, và không phải lúc nào chúng cũng tuân theo phân phối chuẩn. Vì vậy, sử dụng beta để dự đoán xu hướng giá của cổ phiếu không phải lúc nào cũng chính xác.

Khái niệm rủi ro được sử dụng trong lý thuyết này dùng để đo lường độ biến động của tài sản (volatility), được số hóa bằng độ lệch chuẩn. Tuy vậy khi nói đến rủi ro, các nhà đầu tư thường sẽ quan tâm hơn đến mức lỗ kỳ vọng của danh mục bên cạnh biến động của các tài sản. Vì vậy, beta không đo lường hết rủi ro của các cổ phiếu.

Chẳng hạn, một cổ phiếu có beta thấp, tức là mức biến động giá của nó thấp, nhưng cổ phiếu này vẫn có thể đang trong một xu hướng giảm chậm rãi. Vì vậy việc thêm cổ phiếu này vào danh mục sẽ làm giảm độ lệch chuẩn cho danh mục của bạn, nhưng không làm giảm mức thua lỗ kỳ vọng.

Chiều ngược lại, một cổ phiếu có beta cao có thể đang trong một xu hướng tăng nhanh. Vì vậy thêm cổ phiếu này vào danh mục có thể sẽ làm giảm mức lỗ kỳ vọng của danh mục, mặc dù nó sẽ làm tăng độ biến động giá của danh mục.

Happy Trading !