Trong bài viết này, chúng ta sẽ cùng tìm hiểu những vấn đề quan trọng nhất liên quan đến cách đọc biểu đồ nến Nhật, bắt đầu từ cấu tạo, cho đến những loại mô hình nến và ý nghĩa của chúng. Bài viết sẽ khá dài, vì vậy hãy chắc chắn rằng bạn có đủ kiên nhẫn để bắt đầu.

Cấu tạo của biểu đồ nến Nhật

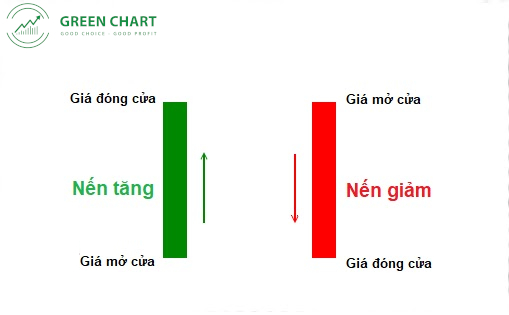

Biểu đồ nến Nhật có 2 bộ phận chính là thân nến và bóng nến (hay còn gọi là râu nến). Bóng nến dưới thể hiện giá thấp nhất trong một phiên giao dịch, trong khi bóng nến trên cho biết giá cao nhất trong phiên giao dịch. Thân nến sử dụng một cặp màu sắc tương phản để phân biệt nến tăng và nến giảm, thường là xanh/đỏ hoặc trắng/đen. Đối với nến xanh, phần dưới cùng của thân nến là giá mở cửa, phần trên là giá đóng cửa. Nến đỏ thì ngược lại – hàm ý cho sự giảm giá trong phiên.

Các loại mẫu hình trong biểu đồ nến Nhật

Dựa vào độ dài của thân và bóng nến, chúng ta có thể chia chúng thành nhiều loại mẫu hình khác nhau:

Mô hình nến đơn

- Marubozu: nến có thân dài, bóng nến không đáng kể.

- Doji: nến thân dẹt.

- Spinning tops (nến con quay): thân ngắn, 2 bóng nến ngắn và có độ dài tương đương nhau, nên có hình giống con quay.

- Hammer/hanging man: thân ngắn, bóng nến trên không đáng kể, bóng nến dưới dài.

- Shooting star: thân ngắn, bóng nến trên dài, bóng nến dưới không đáng kể.

Mô hình nến kép (nến đôi)

- Engulfing: Một cây nến giảm theo sau là một cây nến tăng có thân bao phủ hoàn toàn cây nến trước đó (bullish engulfing) hoặc ngược lại (bearish engulfing)

- Harami: Một cây nến giảm theo sau là một cây nến tăng bị bao phủ hoàn toàn bởi cây nến trước đó (bullish harami) hoặc ngược lại (bearish harami)

- Piercing pattern: Một cây nến giảm theo sau là một cây nến tăng ở vị trí thấp hơn khoảng 1/3 nến trước đó.

- Dark cloud cover: Một cây nến tăng theo sau là một cây nến giảm ở vị trí thấp hơn khoảng 1/3 nến trước đó.

Mô hình nến bộ ba

- Morning star: Một cây nến giảm theo sau là một cây nến có thân ngắn và một cây nến tăng. Nến thứ 2 ở vị trí thấp nhất.

- Evening star: Một cây nến tăng theo sau là một cây nến có thân ngắn và một cây nến giảm. Nến thứ 2 ở vị trí cao nhất.

Bây giờ, chúng ta sẽ cùng đi sâu vào từng loại mẫu hình cụ thể:

Mô hình nến Marubozu là gì?

Trên lý thuyết, nến Marubozu là nến thân dài và không có bóng nến. Tuy vậy thực tế chúng ta rất hiếm gặp những cây nến này. Vì vậy, chúng ta có thể coi những cây nến có thân dài và bóng nến dài không đáng kể cũng là nến Marubozu.

Mô hình nến marubozu báo hiệu điều gì?

Chẳng hạn khi một nến Bullish Marubozu xuất hiện, điều này cho thấy các nhà đầu tư liên tục chủ động mua vào cổ phiếu trong phiên giao dịch, không quan tâm đến giá cổ phiếu cao hay thấp. Lực bán gần như không có để có thể đẩy giá xuống, do đó giá đóng cửa cũng trùng với giá cao nhất còn giá mở cửa trùng với giá thấp nhất. Khi một nến Bullish Marubozu xuất hiện thể hiện lực mua mạnh mẽ trong khi lực bán gần như không có, điều này có thể khiến cổ phiếu sẽ tăng trong vài phiên tới nữa, bất chấp xu hướng trước đó ra sao.

Ngược lại, nến Bearish Marubozu cho thấy các nhà đầu tư bán tháo cổ phiếu mạnh mẽ trong phiên giao dịch ở mọi thời điểm và mọi mức giá, và lực mua gần như không có, khiến cổ phiếu đóng cửa ở mức thấp nhất phiên. Khi một nến Bearish Marubozu xuất hiện, điều này báo hiệu giá cổ phiếu có thể giảm trong vài phiên tới nữa.

Giao dịch dựa trên nến Marubozu

Như đã nói, nến Marubozu xuất hiện sẽ báo hiệu xu hướng trong tương lai sẽ tiếp diễn theo xu hướng của nến. Do đó các nhà giao dịch có thể chờ đợi một nến Bullish Marubozu để xác nhận cho lệnh Buy, với một set up cơ bản: Mua tại giá xung quanh giá đóng cửa nến Marubozu và đặt dừng lỗ tại mức giá thấp nhất.

Nếu một cổ phiếu trong danh mục của bạn xuất hiện nến Bearish Marubozu, xu hướng trong tương lai sẽ là giảm, vì vậy bạn nên vào lệnh Sell. Nếu bạn giao dịch một loại tài sản mà có thể Short Sell (như hợp đồng tương lai VN30) thì bạn cũng có thể set up lệnh của bạn tương tự như trên: Vào lệnh sau khi mô hình nến hình thành và dừng lỗ tại mức cao nhất. Điều cần ghi nhớ đó bạn cần chờ giá đóng cửa để xác nhận một mô hình nến hoàn chỉnh, hãy kiên nhẫn.

Lưu ý cuối cùng khi giao dịch với nến Marubozu, đó là bạn chỉ nên vào lệnh đối với những cây nến có độ dài trung bình, với mức tăng không quá thấp (dưới 1%) và không quá cao (trên 5%). Xu hướng giá được hình thành bởi những cây nến nến Marubozu quá ngắn sẽ không đảm bảo sự chắc chắn, trong khi đối với nến dài, mức cắt lỗ sẽ tương đối xa so với điểm vào lệnh.

Mô hình nến Pin Bar là gì?

Pin bar là một mẫu hình nến đơn có thân ngắn và một bên bóng dài, trong khi bóng nến bên còn lại rất ngắn hoặc không đáng kể. Trường hợp nến Pin bar có bóng dưới dài, ta gọi đó là nến Hammer (nếu cây nến được hình thành ở đáy) hoặc Hanging man (nếu cây nến hình thành ở đỉnh). Ngược lại, nếu nến Pin bar có bóng trên dài, ta gọi đó là nến Shooting Star (nếu hình thành ở đỉnh) hoặc Inverted Hammer (nếu hình thành ở đáy).

Mô hình nến Hammer là gì?

Nến Hammer là một dạng nến Pin bar có thân ngắn và bóng nến dưới dài, thường xuất hiện ở cuối một xu hướng giảm giá (downtrend). Trong một xu hướng giảm giá (downtrend), phe bán là phe mạnh hơn và nến Hammer xuất hiện thường mang hàm ý như sau: vào đầu phiên, phe bán vẫn thể hiện sức mạnh của mình, đẩy giá xuống mức thấp nhất phiên (điểm dưới cùng của bóng nến), sau đó, tại mức này xuất hiện một lực cầu mạnh hơn và đẩy giá tăng trở lại gần mức giá mở cửa vào thời điểm cuối phiên giao dịch. Do đó, nến Hammer thể hiện sự trở lại của phe mua sau một xu hướng giảm giá (downtrend) dài, hay nói cách khác là một tín hiệu đảo chiều tăng giá. Một set up cho lệnh Buy sẽ như sau:

Các trader ưa thích rủi ro có thể vào lệnh ngay sau khi cây nến Hammer hình thành, với dừng lỗ ở mức thấp nhất của cây nến Hammer.

Đối với nhà giao dịch thận trọng hơn, họ sẽ chờ đợi thêm một cây nến xanh ở phiên tiếp theo để xác nhận xu hướng đã thực sự đảo chiều, sau đó mới vào lệnh. Mức dừng lỗ vẫn nằm ở mức thấp nhất của cây nến Hammer.

Rõ ràng, những người vào lệnh sớm sẽ có mức giá mua thấp hơn và do đó tỷ suất lợi nhuận cũng cao hơn. Tuy vậy, việc trở nên thận trọng sẽ giúp bạn tránh được rủi ro thua lỗ nếu như giá tiếp tục giảm vào phiên sau đó. Dưới đây là một ví dụ.

Mô hình nến Hanging man là gì?

Mô hình nến Hanging man là một dạng nến Pin bar có thân ngắn và bóng nến dưới dài, thường xuất hiện ở cuối một xu hướng tăng giá (uptrend). Nến này cho thấy một lực bán mạnh mẽ đã trở lại trong phiên, mặc dù trước đó phe mua vẫn đang chiếm quyền kiểm soát, và do đó thường mang ý nghĩa như một tín hiệu đảo chiều. Bạn có thể thực hiện lệnh bán để thoát khỏi vị thế nắm giữ cổ phiếu của mình khi nhìn thấy một cây nến Hanging man, hoặc chờ đợi thêm một cây nến giảm ở phiên hôm sau để xác nhận tín hiệu đảo chiều sau đó mới vào lệnh. Trong trường hợp vào lệnh Short, thì mức dừng lỗ của lệnh Short này sẽ là mức giá cao nhất của nến Hanging man.

Mô hình nến Shooting Star là gì?

Mô hình nến Shooting star có thân ngắn và bóng nến trên dài, không có bóng dưới và thường hình thành ở cuối một xu hướng tăng, tên gọi này bắt nguồn từ việc nó có hình dạng giống như một ngôi sao băng. Trong một xu hướng tăng giá (uptrend), phe mua là phe mạnh hơn, và sự xuất hiện của nến Shooting Star thường mang hàm ý như sau: vào đầu phiên, phe mua vẫn thể hiện sức mạnh của mình khi đẩy giá lên mức cao nhất phiên (điểm trên cùng của bóng nến), sau đó, tại mức này xuất hiện một lực cung mạnh hơn và đẩy giá giảm trở lại gần mức giá mở cửa vào thời điểm cuối phiên giao dịch. Do đó, nến Shooting Star thể hiện việc phe bán đã quay trở lại sau một xu hướng tăng giá (uptrend) dài. Cách giao dịch với Shooting Star tương tự như Hanging man.

Mô hình nến Spinning Top là gì?

Giống như tên gọi của nó, nến Spinning top có hình dạng giống như một con quay: thân ngắn, bóng nến trên và dưới dài gần bằng nhau. Nến Spinning top có thể có thân màu xanh hoặc đỏ, điều này không quá quan trọng.

Ý nghĩa của nến Spinning Top

Trước tiên là phần thân, thân nến không quá dài, cho thấy giá mở cửa và giá đóng cửa của nến có thể coi là tương đương. Bóng nến trên xuất hiện thể hiện phe mua đã có thời điểm mạnh lên tuy nhiên lại suy yếu vào thời điểm cuối phiên giao dịch. Tương tự, bóng nến dưới cho thấy phe bán không thể duy trì sức mạnh trong phiên. Như vậy, nến Spinning top thể hiện sự lưỡng lự của cả phe mua và phe bán, cho thấy sự không chắc chắn trong xu hướng tiếp theo.

Để phân tích nến Spinning top, chúng ta cần đặt chúng trong bối cảnh thị trường khi đó.

Nến Spinning top trong xu hướng giảm

Trong xu hướng giảm, phe bán là người nắm thế chủ động và mạnh hơn phe mua. Tuy vậy khi có sự xuất hiện của một hoặc nhiều nến Spinning top, nó thể hiện phe mua và phe bán đều đang lưỡng lự. Nếu thị trường chưa có xu hướng mới trong thời gian dài – thường do sự thiếu vắng thông tin cơ bản tác động, nhiều nến Spinning top sẽ xuất hiện cạnh nhau và xu hướng giá sẽ là đi ngang. Trong tương lai, sẽ có thể có hai khả năng xảy ra với cùng một xác suất: phe bán sẽ quay trở lại sau một nhịp nghỉ ngơi, hoặc phe mua sẽ vùng dậy và khiến thị trường đảo chiều.

Bởi vậy, nhà giao dịch cần phải chuẩn bị kỹ lưỡng cho cả 2 khả năng để có thể có một setup lệnh hợp lý.

Một cách tốt để vào lệnh mua khi bạn thấy nến Spinning top trong một xu hướng giảm giá (downtrend) đó là chia nhỏ khối lượng vào lệnh, ví dụ nếu bạn muốn mua 1000 cổ phiếu, bạn có thể mua trước 500 cổ phiếu ở quanh vùng giá xuất hiện nến Spinning top. Sau đó chờ đợi xu hướng được xác nhận, nếu xu hướng giảm tiếp diễn, bạn cắt lỗ. Ngược lại nếu giá đảo chiều, bạn có thể mua nốt 500 cổ phiếu còn lại.

Nến Spinning top trong xu hướng tăng

Sự xuất hiện của nến Spinning top trong một xu hướng tăng giá(uptrend) cho thấy phe mua bắt đầu lưỡng lự sau khi tấn công mạnh mẽ từ trước đó, trong khi phe bán vẫn chưa đủ mạnh để có thể đảo chiều xu hướng. Nếu thị trường chưa có xu hướng mới trong thời gian dài, nhiều nến Spinning top sẽ xuất hiện cạnh nhau và xu hướng của thị trường sẽ là đi ngang. Trong tương lai, sẽ có thể có hai khả năng xảy ra với cùng một xác suất: phe mua sẽ quay trở lại sau một nhịp nghỉ hơi khiến xu hướng tăng được tiếp diễn, hoặc phe bán sẽ vùng dậy và khiến thị trường đảo chiều.

Khi đó, bạn có thể sử dụng nhịp điều chỉnh này để chốt lời 50% vị thế của mình, sau đó chờ đợi xu hướng tiếp theo được xác nhận để chốt lời toàn bộ hoặc mua cover lại.

Tóm lại, nến Spinning top báo hiệu một sự không chắc chắn trong xu hướng hiện tại, và các nhà giao dịch cần lưu ý để có một chiến lược giao dịch hợp lý.

Mô hình nến Doji là gì?

Một nến Doji cơ bản là dạng nến không có thân (giá mở cửa và đóng cửa bằng nhau) hoặc thân nến rất hẹp, phản ảnh các mức giá đóng cửa và mở cửa gần như không thay đổi.

Về bản chất, nến Doji là một dạng đặc biệt của nến Hammer/Hanging man nếu có râu dưới dài và râu trên ngắn, đồng thời lại có tính chất như một Spinnin Top nếu độ dài của râu trên và râu dưới tương đương nhau.

Ở Cách đọc biểu đồ nến Nhật (Phần 2), chúng ta sẽ cùng nhau tìm hiểu về các mô hình nến đôi và nến bộ ba, những dạng mô hình thức tạp hơn một chút so với nến đơn.

Khóa học Phân Tích Kỹ Thuật – CMT Ứng Dụng

Khóa học được Green Chart thiết kế nhằm mục đích giúp học viên hiểu và ứng dụng những kiến thức phân tích kỹ thuật theo tiêu chuẩn CMT vào thực tế phân tích và giao dịch trên thị trường tài chính. Nội dung khóa học bao gồm 08 buổi học với kiến thức đi từ cơ bản đến nâng cao, rất phù hợp cho các nhà giao dịch mới bắt đầu hoặc có mong muốn tìm hiểu về phân tích kỹ thuật. Học viên sau khi tốt nghiệp cũng được trang bị những kiến thức cần thiết cho quá trình tự ôn thi chứng chỉ CMT Level 1+2 nếu có nhu cầu.

Tham khảo thêm về khóa học Tại đây.

Happy trading !