Tối đa hóa lợi nhuận luôn là một trong những mục tiêu hàng đầu của doanh nghiệp. Lợi nhuận được tạo ra khi nguồn vốn hay tài sản của doanh nghiệp được sử dụng một cách hợp lý. Do đó, để đo lường sự thành công của một doanh nghiệp, chúng ta phải xem xét cả hai khía cạnh đó là lợi nhuận và tài sản cần thiết để tạo ra lợi nhuận đó. Lợi nhuận càng lớn so với giá trị tổng giá trị tài sản được sử dụng thì doanh nghiệp được coi là hoạt động càng hiệu quả.

Chỉ số ROA là gì?

Hệ số sinh lời ròng của tài sản (ROA – Return on asset) là hệ số thể hiện tỷ suất sinh lời ròng trên tổng tài sản bình quân của doanh nghiệp được tài trợ bởi vốn chủ sở hữu và chủ nợ. Hệ số này thường được tính toán trong giai đoạn một năm hay một chu kỳ sản xuất kinh doanh của doanh nghiệp.

Công thức tính chỉ số ROA

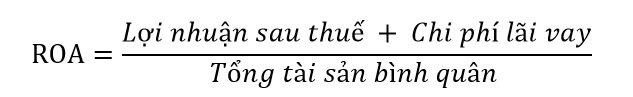

Hệ số này được tính toán bằng công thức:

Nhiều nhà phân tích còn sử dụng công thức sau để tính ROA:

Chúng ta có thể tính toán chỉ số tài chính của doanh nghiệp theo các số liệu trên báo cáo tài chính của doanh nghiệp. Ví dụ, doanh nghiệp A có lợi nhuận sau thuế là 10 tỷ đồng, tổng tài sản đầu năm là 90 tỷ đồng, tổng tài sản cuối năm là 110 tỷ đồng, thì tổng tài sản bình quân = (90+110)/2 = 100 tỷ đồng. Suy ra ROA của doanh nghiệp A sẽ bằng 10/100 = 10%.

Tự tính chỉ số ROA

Chúng ta hoàn toàn có thể tính toán ROA của một công ty dựa vào báo cáo tài chính mà công ty đó công bố hàng quý, hàng năm.

Ví dụ: Tính hệ số ROA của Công ty Cổ phần Thế Giới Số (Mã cổ phiếu: DGW) năm 2021

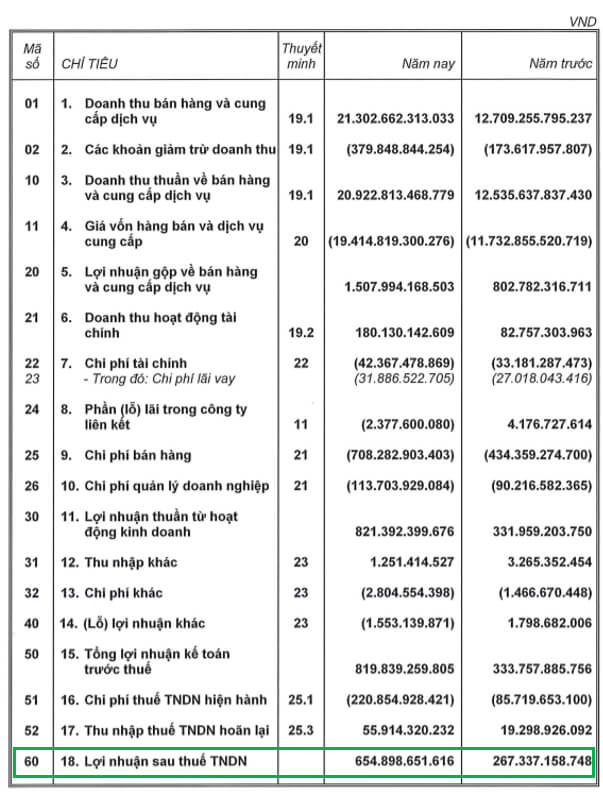

Bước 1: Xác định chỉ tiêu Lợi nhuận sau thuế

Ở báo cáo kết quả hoạt động kinh doanh, chứng ta lấy lợi nhuận sau thuế của DGW năm 2021 (cột năm nay) là 654 tỷ đồng.

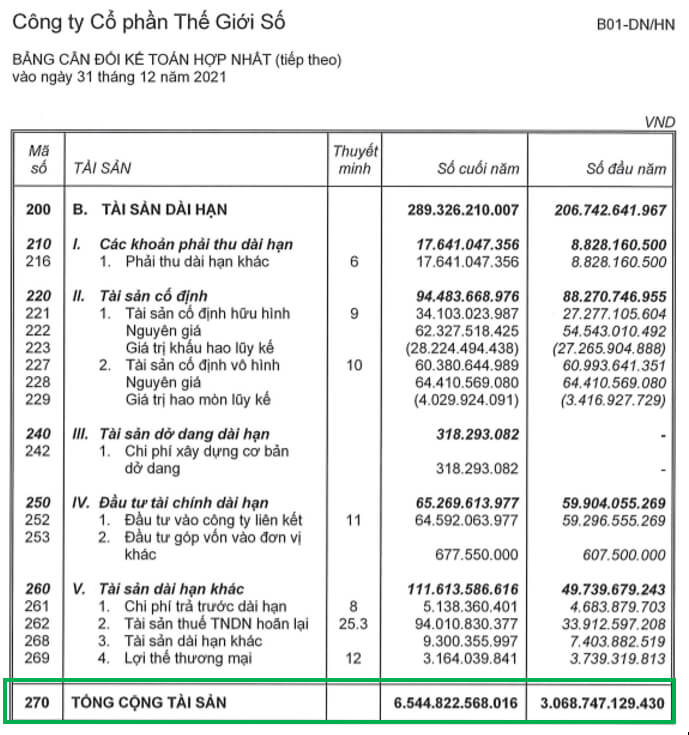

Bước 2: Xác định chỉ tiêu tổng tài sản bình quân

Bảng cân đối kế toán hay cụ thể là chỉ tiêu Lợi nhuận sau thuế phản ánh kết quả kinh doanh của doanh nghiệp trong cả một giai đoạn (là cả 1 quý nếu là báo cáo quý, là cả một năm nếu là báo cáo năm). Còn bảng cân đối kế toán hay cụ thể là chỉ tiêu tổng tài sản thì mang tính thời điểm. Vì vậy nếu ta chỉ lấy tổng tài sản tại một thời điểm sẽ không thể hiện đúng bản chất về tài sản của doanh nghiệp trong cả giai đoạn. Do đó, nhằm làm tăng tính chính xác chúng ta dùng chỉ tiêu tổng tài sản bình quân để tính ROA:

Tổng tài sản bình quân = (Tổng tài sản đầu kỳ + Tổng tài sản cuối kỳ)/2

Trong tình huống doanh nghiệp này này: Tổng tài sản bình quân của DGW = (6.545 +3.069)/2 = 4.807 tỷ đồng

Bước 3: Tính chỉ số ROA

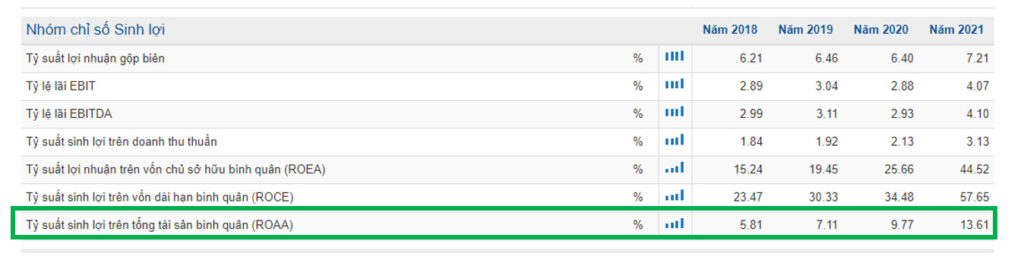

Vậy ROA2021 (DGW) = Lợi nhuận sau thuế/Tổng tài sản bình quân = 654/4.807 = 13,61%

Tra cứu chỉ số ROA qua các nguồn có sẵn

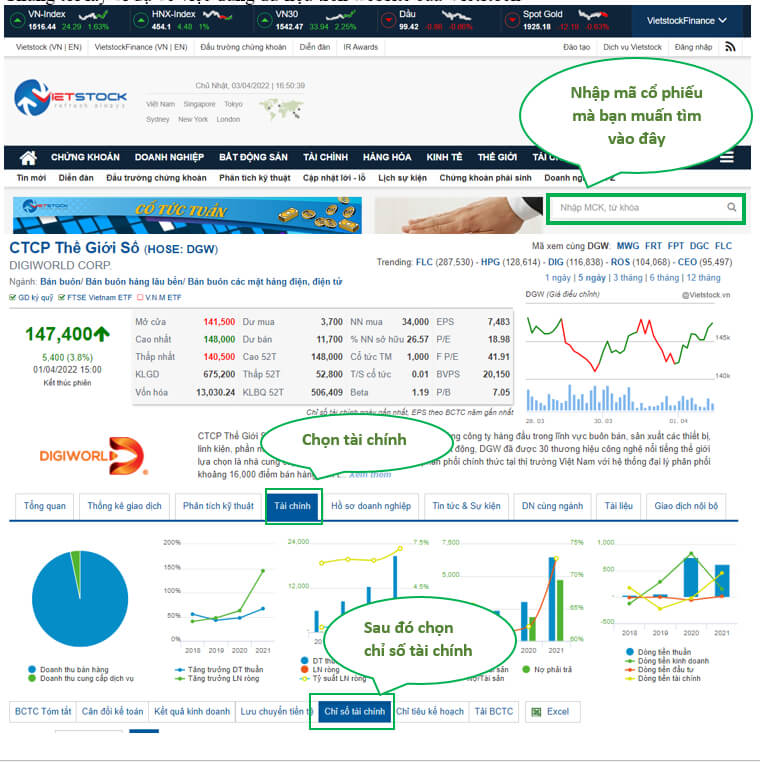

Một cách khác để giảm thời gian tính toán chúng ta có thể tra cứu ROA của doanh nghiệp miễn phí trên các trong báo điện tử như Vietstock, Cafef, Cophieu 68, hay dữ liệu của các công ty chứng khoán, …

Chúng tôi lấy ví dụ về việc dùng dữ liệu trên website của Vietstock

Kéo xuống dưới bạn sẽ thấy hầu hết các chỉ số tài chính đều đã được tính toán sẵn khá tiện lợi.

Ý nghĩa của chỉ số ROA

Chỉ tiêu này cho biết trong một kỳ phân tích, bình quân mỗi đồng tài sản sinh ra được bao nhiêu đồng lợi nhuận sau thuế. ROA dương là bệ phóng vững chắc để doanh nghiệp có tăng trưởng từ nội lực. Chỉ tiêu này càng lớn thể hiện hiệu quả sử dụng tài sản của doanh nghiệp càng cao và ngược lại.

Phân tích ROA bằng dupont

Khả năng sinh lời của tài sản phụ thuộc vào số vòng quay của tài sản và khả năng sinh lời trên doanh thu. Thực tế hai nhân tố này luôn tồn tại cùng nhau như hai mặt đối lập trong quá trình hoạt động của mỗi doanh nghiệp: doanh nghiệp nào đó có số vòng quay tài sản cao thì thường có hệ số sinh lời hoạt động rất thấp và ngược lại.

Nguyên nhân chính là do đặc điểm riêng của từng mô hình kinh doanh: Đối với các công ty hoạt động trong lĩnh vực sản xuất thường có biên lợi nhuận trên mỗi sản phẩm lớn, hệ số sinh lời hoạt động cao, nhưng đồng thời doanh nghiệp cũng phải đầu tư giá trị tài sản cố định lớn khiến cho cho vòng quay tài sản thấp. Ngược lại, các doanh nghiệp hoạt động trong lĩnh vực thương mại, dịch vụ thì biên lợi nhuận của sản phẩm, dịch vụ thấp nên khả năng sinh lời hoạt động thấp và doanh nghiệp này cũng cần đầu tư không nhiều vào tài sản cố định nên vòng quay tài sản của nó thường nhanh hơn các doanh nghiệp sản xuất.

Chỉ số ROA bao nhiêu là tốt?

Khác với ROE, ROA không thể được khuếch đại bằng cách sử dụng hiệu ứng đòn bẩy. Đó là lý do vì sao ROA của một doanh nghiệp rất ít khi cao hơn khoảng này.

Vậy ROA bao nhiêu là tốt?

Dĩ nhiên chúng ta đều hiểu rằng chỉ số ROA càng cao thì càng tốt. ROA quá thấp sẽ cho ta thấy doanh nghiệp sử dụng tài sản không hiệu quả. Tuy nhiên, một chỉ tiêu hay hệ số sẽ không có ý nghĩa khi nó đứng một mình. Để biết ROA của một doanh nghiệp có tốt hay không ta cần so sánh nó với trung bình ngành hoặc các doanh nghiệp tương đồng trong cùng ngành. Đồng thời so sánh sự thay đổi ROA doanh nghiệp với chính nó trong quá khứ để biết nó có đang được cải thiện hay không.

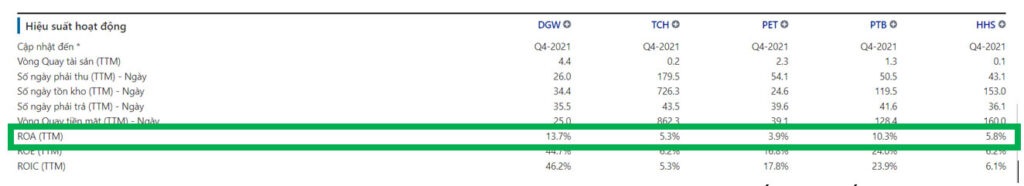

Chúng ta có thể dễ dàng tìm được ROA của các doanh nghiệp cùng ngành trên các website. Dưới đây là cách tìm số ROA của các doanh nghiệp cùng ngành với DGW trên website Wichart

ROA của doanh nghiệp cao hơn các công ty trong ngành là một tín hiệu tốt cho thấy doanh nghiệp đang quản trị nguồn vốn tốt.

Chúng ta có thể so sánh với chính doanh nghiệp trong quá khứ. Vì đôi khi ROA của doanh nghiệp có thể vẫn ở mức cao, tuy nhiên lại đang trong xu hướng sụt giảm và ngược lại.

Ở ví dụ trên, có thể thấy DGW không chỉ có ROA cao hơn các doanh nghiệp cùng ngành mà còn cao hơn chính nó trong quá khứ.

ROA của một doanh nghiệp thấp có thể do những nguyên nhân nào?

ROA thấp có thể do doanh nghiệp không bán được hàng, hoặc khả năng quản trị chi phí kém khiến cho chi phí ăn mòn lợi nhuận. Nguyên nhân cũng có thể đến từ việc doanh nghiệp đầu tư vào tài sản cố định mở rộng năng lực sản xuất (tài sản tăng) nhưng tài sản đó chưa hoàn thành vẫn ở khoản mục tài sản dở dang dài hạn; nên chưa thể tạo ra lợi nhuận (lợi nhuận ròng không đổi). ROA suy giảm cũng có thể do doanh nghiệp đầu tư không hiệu quả khả năng sinh lời của các dự án mới thấp nhưng lại chiếm tỷ trọng cao trong tổng tài sản.

Sự khác nhau giữa hệ số ROA và ROE

Có thể nói rằng ROA là một hệ số tuyệt vời để bổ sung cho ROE

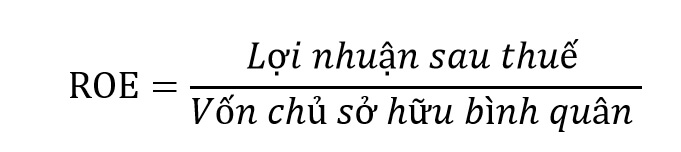

Công thức tính hệ số ROE:

Trong công thức trên ta có thể thấy rằng ROE không thể hiện được cơ cấu tài chính (nợ + vốn chủ) của doanh nghiệp.

Nhiều nhà phân tích còn sử dụng công thức sau để tính ROA:

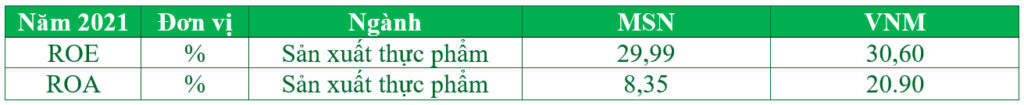

Ví dụ so sánh chỉ số ROA, ROE của Công ty Cổ phần Tập đoàn Masan (MCK: MSN) và Công ty Cổ phần Sữa Việt Nam – Vinamilk (MCK: VNM) năm 2021:

Nếu chúng ta chỉ sử dụng chỉ số ROE, thật vội vàng nếu kết luận ngay MSN và VNM hoạt động hiệu quả ngang nhau.

Tuy nhiên khi kết hợp thêm chỉ số ROA chúng ta sẽ nhận ra rằng, MSN đang sử dụng vay nợ để tài trợ cho hoạt động sản xuất. Khả năng quản lý tài sản của MSN là chưa cao (ROA thấp hơn VNM) và cơ cấu tài chính cũng tiềm ẩn nhiều rủi ro hơn VNM.

Do đó, khi kết hợp hai hệ số này với nhau chúng ta không những đánh giá được mức độ hiệu quả của hoạt động sản xuất, mà còn có cài nhìn rõ hơn về cơ cấu tài chính của doanh nghiệp.

Happy trading !