Trái phiếu là gì?

Trái phiếu là gì?

Trái phiếu (bond) là một loại chứng khoán thể hiện nghĩa vụ nợ của tổ chức phát hành đối với người sở hữu nó và chính vì vậy mà trái phiếu còn có tên là chứng khoán nợ. Theo Investopedia, trái phiếu có thể được coi như một chứng nhận nợ (I.O.U) giữa người đi vay và người cho vay, bao gồm thông tin chi tiết về khoản vay và các nghĩa vụ thanh toán.

Thông thường, những tổ chức có thể phát hành trái phiếu (issuers) là các doanh nghiệp, các ngân hàng, tổ chức tín dụng, các địa phương hay chính phủ, nhằm huy động vốn dưới dạng nợ để tài trợ cho các dự án và hoạt động. Trong khi đó, chủ sở hữu trái phiếu có thể là cá nhân hoặc tổ chức, được gọi là trái chủ (bondholders).

Các tổ chức phát hành trái phiếu có nghĩa vụ thanh toán tiền gốc và lãi cho các trái chủ theo một lãi suất và kỳ hạn nhất định được quy định trên trái phiếu. Như vậy, mua trái phiếu đồng nghĩa với việc trái chủ cho tổ chức phát hành vay tiền.

Thị trường trái phiếu là gì?

Thị trường trái phiếu – thường được gọi là thị trường nợ, thị trường thu nhập cố định, hoặc thị trường tín dụng – là tên chung được đặt cho tất cả các giao dịch và phát hành chứng khoán nợ, theo Investopedia. Không giống các khoản nợ vay ngân hàng, trái phiếu có thể được giao dịch tự do trên thị trường thứ cấp, điều đó có nghĩa rằng trái chủ có thể bán trái phiếu họ đang nắm giữ cho nhà đầu tư khác, hoặc mua trái phiếu từ một trái chủ khác đang muốn bán nó. Khi đó, nghĩa vụ nợ của tổ chức phát hành được chuyển giao cho trái chủ mới.

Thị trường trái phiếu được phân chia rộng rãi thành hai silo khác nhau: thị trường sơ cấp và thị trường thứ cấp. Thị trường sơ cấp thường được gọi là thị trường “phát hành mới”, trong đó các giao dịch thực sự diễn ra trực tiếp giữa người phát hành trái phiếu và người mua trái phiếu. Về bản chất, thị trường sơ cấp dẫn đến việc tạo ra các chứng khoán nợ hoàn toàn mới mà trước đây chưa được chào bán ra công chúng.

Trong khi đó, trên thị trường thứ cấp, các chứng khoán đã được bán trên thị trường sơ cấp sau đó được mua và bán vào những ngày sau đó. Các nhà đầu tư có thể mua các trái phiếu này từ một nhà môi giới, người này đóng vai trò trung gian giữa hai bên mua và bán.

Giá trị của thị trường trái phiếu lớn hơn nhiều so với thị trường cổ phiếu. Với lịch sử phát triển lâu bền trong quá khứ bởi xu hướng giảm lãi suất trong dài hạn, các tổ chức đặc biệt là chính phủ và doanh nghiệp dễ dàng tiếp cận được nguồn tài chính qua thị trường này. Theo một số ước tính, quy mô thị trường trái phiếu toàn cầu đã tăng hơn ba lần trong 15 năm qua và hiện đã vượt quá 100 nghìn tỷ USD.

Ngược lại, S&P Dow Jones Indices nhận định giá trị của thị trường chứng khoán toàn cầu vào khoảng 64 nghìn tỷ USD. Chỉ riêng tại Hoa Kỳ, giá trị thị trường trái phiếu đã đạt gần 40 nghìn tỷ USD, so với mức ~20 nghìn tỷ USD của thị trường chứng khoán.

Theo dữ liệu từ tập đoàn công nghiệp SIFMA, khối lượng giao dịch trái phiếu cũng trội so với khối lượng thị trường chứng khoán, với gần 700 tỷ USD trái phiếu/ngày so với ~200 tỷ USD cổ phiếu/ngày (cập nhật năm 2021). Quy mô tương đối của thị trường trái phiếu cho thấy tầm quan trọng của nó trong ngành tài chính, ngay cả khi đây không phải là ưu tiên hàng đầu đối với hầu hết các nhà đầu tư.

Làm thế nào để phát hành trái phiếu?

Đối với trái phiếu doanh nghiệp, các công ty chứng khoán đóng vai trò quan trọng trong việc tư vấn phát hành trái phiếu. Họ sẽ đứng ra để đảm bảo mức độ tín nhiệm của doanh nghiệp và tư vấn các mức lãi suất phù hợp để phát hành trái phiếu.

Tại Việt Nam, doanh nghiệp được phép thực hiện phát hành trái phiếu ra công chúng nếu đáp ứng được những điều kiện cơ bản như sau:

- Vốn điều lệ đã góp tại thời điểm đăng ký chào bán >30 tỷ đồng.

- Kết quả hoạt động kinh doanh năm liền trước năm phát hành phải có lãi đồng thời doanh nghiệp không còn lỗ lũy kế và không có các khoản nợ phải trả quá hạn quá một năm.

- Tổ chức phát hành hoặc trái phiếu đăng ký chào bán phải được xếp hạng tín nhiệm bởi tổ chức xếp hạng tín nhiệm được Bộ Tài chính cấp Giấy chứng nhận đủ điều kiện kinh doanh.

- Tổ chức phát hành có cam kết và phải thực hiện niêm yết trái phiếu trên hệ thống giao dịch chứng khoán sau khi kết thúc đợt chào bán.

- Doanh nghiệp phải có phương án phát hành, phương án sử dụng và trả nợ vốn thu được từ đợt chào bán được Đại hội đồng cổ đông hoặc Hội đồng quản trị công ty thông qua

Trong khi đó, trái phiếu chính phủ được phát hành và chào bán ra thông qua hình thức đấu thầu, thường cho đối tượng mua là các ngân hàng thương mại và quỹ đầu tư, công ty bảo hiểm,…

Trái phiếu bao gồm những yếu tố gì?

Khi tìm hiểu về trái phiếu, nhà đầu tư cần quan tâm tới một số yếu tố cơ bản như sau:

Mệnh giá (Face value, Par value): là mức giá của trái phiếu tại thời điểm đáo hạn; đồng thời cũng là mức giá mà đơn vị phát hành trái phiếu tham chiếu để tính toán các khoản lãi suất để thanh toán.

Ví dụ: nhà đầu tư A mua một trái phiếu với mức giá cao hơn mệnh giá (premium price) là 1,090 USD; nhà đầu tư B mua trái phiếu tương tự sau đó với mức giá chiết khấu (discounted price) là 980 USD. Mặc dù vậy, khi trái phiếu này tới ngày đáo hạn, cả hai nhà đầu tư sẽ nhận được mệnh giá 1.000 USD của trái phiếu. Tại Việt Nam, mệnh giá của một trái phiếu được quy định là 100,000 đồng.

Lãi suất coupon (Coupon rate): là lãi suất tính trên mệnh giá trái phiếu mà tổ chức phát hành cần phải thanh toán hàng năm cho trái chủ. Ví dụ, một trái phiếu được phát hành với mệnh giá 100,000 đồng, lãi suất coupon 10% có nghĩa là người phát hành cần thanh toán cho trái chủ một khoản lãi suất 10,000 đồng mỗi kỳ trả lãi.

Lãi coupon có thể được thanh toán một lần mỗi năm (annually), hoặc mỗi nửa năm (semi-annually), mỗi quý (quaterly),… tùy thuộc vào thỏa thuận giữa tổ chức phát hành và trái chủ. Cũng với ví dụ trên, nếu kỳ hạn thanh toán lãi suất của trái phiếu này là 3 tháng/lần thì sau mỗi 3 tháng, tổ chức phát hành cần phải thanh toán 2,500 đồng cho trái chủ.

Lãi suất coupon có thể là lãi suất cố định (fixed) hoặc lãi suất thả nổi (floated). Đối với trái phiếu có lãi suất thả nổi, lãi suất coupon sẽ được quy định dựa trên lãi suất thị trường (ví dụ, trái phiếu A được thanh toán với lãi suất bằng LIBOR + 3%). Ngoài ra còn có trái phiếu không lãi suất (zero-coupon bond).

Kỳ hạn của trái phiếu (Maturity): là khoảng thời gian tính từ thời điểm phát hành cho đến ngày đáo hạn (maturity date). Vào ngày đáo hạn, tổ chức phát hành sẽ thanh toán toàn bộ số tiền gốc bằng với mệnh giá cho trái chủ, sau đó nghĩa vụ nợ sẽ chấm dứt. Kỳ hạn của trái phiếu rất đa dạng, có thể từ vài tháng đến 1 năm, 2 năm, 5 năm cho đến 30 năm, thậm chí là không kỳ hạn.

Ví dụ về trái phiếu doanh nghiệp

Hai đặc điểm của trái phiếu – chất lượng tín dụng (credit quality) và thời gian đến hạn – là những yếu tố chính quyết định mức lãi suất trái phiếu. Nếu công ty phát hành có xếp hạng tín dụng kém thì đồng nghĩa với rủi ro vỡ nợ càng lớn, và điều hiển nhiên là các trái phiếu này phải trả một mức lãi suất cao hơn để khỏa lấp nỗi lo lắng của nhà đầu tư.

Tương tự, trái phiếu có thời gian đáo hạn rất dài cũng thường phải trả lãi suất cao hơn. Mức bồi thường cao hơn này là do trái chủ phải chịu nhiều rủi ro hơn về lãi suất và lạm phát trong một thời gian dài.

Xếp hạng tín dụng cho một công ty và trái phiếu của nó được tạo ra bởi các tổ chức xếp hạng tín dụng như Standard and Poor’s, Moody’s và Fitch Ratings. Trái phiếu có chất lượng cao nhất được gọi là “invesment grade” (loại đầu tư) và ví dụ điển hình nhất có thể kể đến trái phiếu chính phủ Hoa Kỳ và của các công ty có tốc độ tăng trưởng rất ổn định.

Trái phiếu không được xếp vào loại đầu tư nhưng hiện không ở trong tình trạng bị vỡ nợ thì được gọi là trái phiếu “lợi tức cao” (high yield) hoặc trái phiếu “rác” (junk). Những trái phiếu này có rủi ro vỡ nợ cao hơn trong tương lai và các nhà đầu tư yêu cầu một khoản coupon cao hơn để bù đắp cho rủi ro đó.

Trái phiếu và danh mục đầu tư trái phiếu sẽ tăng hoặc giảm giá trị khi lãi suất thay đổi. Sự nhạy cảm với những thay đổi trong môi trường lãi suất được gọi là “duration”. Việc sử dụng duration trong bối cảnh này có thể gây nhầm lẫn cho các nhà đầu tư trái phiếu mới vì nó không đề cập đến khoảng thời gian trái phiếu có trước khi đáo hạn. Thay vào đó, duration mô tả mức độ biến động của giá trái phiếu khi lãi suất thay đổi.

Tốc độ thay đổi độ nhạy của giá trái phiếu hoặc danh mục đầu tư trái phiếu đối với lãi suất (tức duration) được gọi là “độ lồi” (convexity). Những yếu tố này rất khó tính toán và việc phân tích yêu cầu thường do các chuyên gia thực hiện.

Trái phiếu bao gồm những loại nào?

Có rất nhiều loại trái phiếu theo nhiều cách phân loại khác nhau. Bài viết chỉ giới thiệu một số loại trái phiếu phổ biến.

Phân loại theo tổ chức phát hành

- Trái phiếu doanh nghiệp: được phát hành bởi các công ty, tập đoàn. Phần lớn issuers là các ngân hàng hoặc tổ chức tín dụng.

- Trái phiếu chính phủ: được phát hành bởi chính phủ của một quốc gia. Kho bạc (Treasury) là tổ chức đứng ra phát hành trái phiếu chính phủ. Trái phiếu chính phủ có thể được phát hành bằng đồng nội tệ, hoặc ngoại tệ nhằm huy động ngoại tệ phục vụ cho những mục đích thanh toán quốc tế.

- Trái phiếu địa phương: được phát hành bởi cơ quan đứng đầu các địa phương (tỉnh thành, bang)

Phân loại theo kỳ hạn

- Trái phiếu có kỳ hạn dưới 1 năm: bao gồm hai loại hình chính là tín phiếu Kho bạc (Treasury bill) và thương phiếu (commercial paper, được phát hành bởi các doanh nghiệp).

- Trái phiếu có kỳ hạn trên 1 năm.

- Trái phiếu không kỳ hạn.

Phân loại theo lãi suất

Bao gồm trái phiếu có lãi suất cố định, trái phiếu có lãi suất thả nổi và trái phiếu không có lãi suất như đã nói ở trên.

Thị giá trái phiếu

Chính vì được giao dịch rộng rãi trên thị trường, do đó trái phiếu cũng có giá trị thị trường của nó, và được quyết định bởi yếu tố cung cầu thị trường.

Trong khi mệnh giá trái phiếu được niêm yết khi phát hành và không thay đổi cho đến ngày đáo hạn (ngoại trừ một số trái phiếu khác đặc biệt hơn), thì giá trị thị trường (thị giá) lại hoàn toàn biến động dựa trên cung và cầu. Nếu bạn mua một trái phiếu có mệnh giá 100,000 đồng với giá 90,000 đồng thì sao? Có nghĩa là ngoài khoản coupon đều đặn mỗi kỳ, bạn được thêm 10,000 lợi nhuận bởi đến ngày đáo hạn, tổ chức phát hành vẫn phải thanh toán cho bạn 100,000 đồng tiền “gốc” mà trong khi bạn chỉ phải bỏ ra 90,000 đồng để mua nó! Tuy nhiên, khi một khoản nợ 100,000 đồng chỉ được thị trường định giá với con số thấp hơn là 90,000 đồng, điều đó một phần cho thấy chất lượng của trái phiếu này không được tốt, họ nghi ngờ về khả năng trả nợ của tổ chức phát hành. Các trái phiếu có thị giá thấp hơn mệnh giá của nó được gọi là trái phiếu chiết khấu (discount bond).

Tuy nhiên không phải lúc nào một discount bond cũng cho thấy rủi ro lớn hơn thông thường. Ví dụ đối với nhiều trái phiếu kỳ hạn dưới 1 năm, việc chi trả coupon là không cần thiết, bởi sẽ làm xáo trộn dòng tiền ngắn hạn của tổ chức phát hành và không thuận tiện cho trái chủ. Vì vậy, các trái phiếu này sẽ được phát hành mà không có lãi suất coupon, và sẽ được giao dịch ở mức giá thấp hơn mệnh giá để đảm bảo các nhà đầu tư vẫn có lãi.

Ngoài ra, khi lãi suất thị trường tăng cũng khiến trái phiếu bị giảm giá, cụ thể tôi sẽ trình bày ở phần tiếp theo.

Ngược lại, khi bạn sẵn sàng bỏ ra 110,000 đồng cho một trái phiếu mệnh giá 100,000 đồng thì sao? Khi đó lợi nhuận thực tế của bạn sẽ bị giảm một phần, tuy nhiên rủi ro của tổ chức phát hành được thị trường đánh giá thấp hơn. Những trái phiếu có thị giá cao hơn mệnh giá như ví dụ trên được gọi là trái phiếu giá gia tăng (premium bond). Các trái phiếu có thị giá bằng với mệnh giá được gọi là trái phiếu ngang giá (par bond).

Lợi suất của trái phiếu là gì?

Do có sự khác biệt giữa thị giá và mệnh giá trái phiếu, lãi suất coupon chỉ mang yếu tố danh nghĩa và không phản ánh đúng tỷ suất lợi nhuận thực sự của nhà đầu tư khi đầu tư vào trái phiếu. Thay vào đó, các nhà đầu tư nên quan tâm đến con số phản ánh chính xác tỷ suất lợi nhuận khi đầu tư vào trái phiếu đó lợi suất (bond yield).

Có nhiều loại lợi suất khác nhau dựa trên các cách giải thích khác nhau, tuy nhiên trong bài viết này, chúng ta sẽ chỉ đề cập đến loại lợi suất phổ biến nhất thường được yết trên các đồ thị kỹ thuật cũng như được sử dụng để xây dựng đường cong lợi suất (yield curve) đó là lợi suất đáo hạn (yield-to-maturity, YTM).

Đây là loại lợi suất phản ánh chính xác tỷ suất sinh lời hàng năm trên đúng khoản tiền mà bạn bỏ ra để mua trái phiếu nếu bạn nắm giữ đến thời điểm đáo hạn. Lợi suất được tính bằng cách tính lãi gộp (vốn ban đầu trừ đi phần coupon rút ra sẽ dùng để làm vốn cho kỳ tiếp theo).

Giả sử một trái phiếu có mệnh giá 100,000 đồng với kỳ hạn 3 năm, lãi suất coupon 5%/năm. Trong khi đó, giá tại thời điểm bạn mua là 92,269 đồng. Như vậy, lợi suất của trái phiếu này là 8%, đồng nghĩa là tỷ suất lợi nhuận bạn thu về từ khoản đầu tư ban đầu (92,269 đồng) là 8%. Nói cách khác, khoản nợ 100,000 đồng với lãi suất 5% tương đương với khoản nợ 92,269 đồng với lãi suất 8%, cụ thể như sau:

Trong năm đầu tiên, khoản tiền 92,269 đồng của bạn được tính lãi suất 8%, như vậy số dư cuối kỳ là 92,269 × 1.08 = 99,650.

Tổ chức phát hành trả lãi coupon một khoản bằng 100,000 × 5% = 5,000, như vậy số dư cuối kỳ sau khi trả lãi là 99,650 – 5,000 = 94,650. Tương tự với các năm tiếp theo, ta có bảng sau:

| Năm | Số dư đầu kỳ | Số dư cuối kỳ trước trả lãi | Lãi suất coupon | Số dư cuối kỳ sau trả lãi |

| (A) | (B) = A × 1.08 | (C) | (D) = (B) – (C) | |

| 1 | 92,269 | 99,650 | 5,000 | 94,650 |

| 2 | 94,650 | 102,222 | 5,000 | 97,222 |

| 3 | 97,222 | 105,000 | 5,000 | 100,000 |

Có thể thấy số dư vào cuối năm thứ 3 sẽ đạt chính xác 100,000 đồng, bằng đúng mệnh giá của trái phiếu. Khi trái phiếu đáo hạn, bạn sẽ nhận được 100,000 đồng tiền gốc, chấm dứt nghĩa vụ nợ của người phát hành. Từ thị giá của trái phiếu cùng với các thông tin cơ bản, bạn hoàn toàn có thể tính toán lợi suất của trái phiếu dựa trên phương trình:

Công thức tính toán lợi suất của trái phiếu

Từ công thức trên, có thể suy ra:

- Lợi suất và giá trái phiếu biến động ngược chiều nhau: Giá tăng thì lợi suất giảm và ngược lại.

- Đối với trái phiếu ngang giá, lợi suất đúng bằng với lãi suất coupon.

- Đối với trái phiếu chiết khấu, lợi suất lớn hơn lãi suất coupon.

- Đối với trái phiếu giá trị gia tăng, lợi suất nhỏ hơn lãi suất coupon.

Mối quan hệ giữa giá và lợi suất trái phiếu

Ở một cách tiếp cận khác, lợi suất của trái phiếu cũng thể hiện tổng lợi nhuận của trái phiếu khi nhà đầu tư (i) nắm giữ đến ngày đáo hạn, (ii) tổ chức phát hành thanh toán tiền gốc và lãi đúng kỳ hạn và (iii) các khoản coupon được tái đầu tư với cùng mức lợi suất. Cách tiếp cận này cho ta một cái nhìn rõ ràng hơn về các rủi ro khi đầu tư trái phiếu, tuy nhiên có một nhược điểm là không phải lúc nào khoản coupon cũng được tái đầu tư với cùng mức lợi suất.

Lợi nhuận và rủi ro khi giao dịch trái phiếu

Trong cơ cấu nguồn vốn của một cơ quan, tập đoàn hoặc chính phủ, vốn nợ luôn được ưu tiên thanh toán trước vốn cổ phần. Vì vậy rủi ro của trái phiếu có thế cho là thấp hơn nhiều so với cổ phiếu. Tuy nhiên, “high risk, high return”, lợi nhuận do trái phiếu mang lại sẽ thấp hơn cổ phiếu.

Có hai nguồn lợi nhuận mà nhà đầu tư có thể thu được khi đầu tư trái phiếu, đó là từ lãi suất và từ mức chênh lệch so với giá trị thị trường. Nếu trái phiếu được nắm giữ đến ngày đáo hạn, bạn chắc chắn sẽ có lãi nếu như issuers không bị vỡ nợ, bất chấp giá cổ phiếu có thể tăng hoặc giảm.

Mặc dù được nhận định là có mức độ rủi ro thấp hơn so với cổ phiếu, trái phiếu cũng có những rủi ro nhất định cần phải lưu ý. Rủi ro lớn nhất chính là rủi ro đơn vị phát hành trái phiếu vỡ nợ hay không còn khả năng trả nợ (default risk). Trái phiếu doanh nghiệp luôn có một tỷ lệ rủi ro nhất định, còn trái phiếu chính phủ (được phát hành bằng nội tệ) chắc chắn không có rủi ro này, bởi chính phủ có thể thu thuế từ người dân, hoặc in tiền để trả nợ.

Chính nhờ có sự đảm bảo đó mà lãi suất đến của trái phiếu chính phủ hầu như luôn thấp hơn lãi suất của trái phiếu doanh nghiệp. Trái phiếu chính phủ được phát hành bằng ngoại tệ sẽ luôn tồn tại rủi ro vỡ nợ, phụ thuộc vào tỷ lệ dự trữ ngoại hối của quốc gia đó. Trường hợp của Argentina gần đây khi không thể thanh toán lãi suất với các nước cho vay là một ví dụ.

Ngoài ra, rủi ro lãi suất cũng là một rủi ro tiềm ẩn khi đầu tư vào trái phiếu. Lãi suất trên thị trường và lợi suất của trái phiếu không phải lúc nào cũng giống nhau, tuy nhiên giữa chúng có một mối liên hệ chặt chẽ.

Khi lãi suất trên thị trường giảm, lợi suất của trái phiếu cũng giảm đi, bởi các nhà đầu tư sẽ đổ tiền về các tài sản có lợi suất cao hơn (ngay khi lãi suất thị trường giảm), khiến giá trái phiếu tăng lên và lợi suất giảm. Khi đó, bạn có thể bán đi trái phiếu mà bạn đang nắm giữ để thu về mức lợi nhuận ngay lập tức. Tuy nhiên rủi ro khi lãi suất giảm đó là bạn sẽ phải tái đầu tư các khoản tiền của bạn với mức lãi suất thấp hơn (reinvestment risk).

Ngược lại, khi lãi suất thị trường tăng lên, giá trái phiếu sẽ giảm đi và lợi suất tăng lên. Điều này sẽ mang lại rủi ro chênh lệch giá (price risk) nếu bạn bán ngay trái phiếu; tuy nhiên bạn không phải chịu rủi ro tái đầu tư như trong trường hợp trên, bởi bạn sẽ có các cơ hội đầu tư vào các tài sản khác với lãi suất cao hơn.

Đầu tư trái phiếu tại Việt Nam như thế nào?

Hiện nay, nhà đầu tư có thể dễ dàng đầu tư trái phiếu doanh nghiệp tại Việt Nam thông qua các CTCK. Tuy vậy, thị trường trái phiếu tại Việt Nam vẫn chưa được triển khai mạnh mẽ như cổ phiếu, vì vậy các nhà đầu tư chỉ có thể mua một số trái phiếu được các CTCK lựa chọn. Ví dụ, nhà đầu tư có thể dễ dàng mua trái phiếu của Vingroup và Masan thông qua công ty chứng khoán TCBS, hoặc tại VNDirect, nhà đầu tư chỉ có thể giao dịch trái phiếu của IPA, C4G, BHB,…

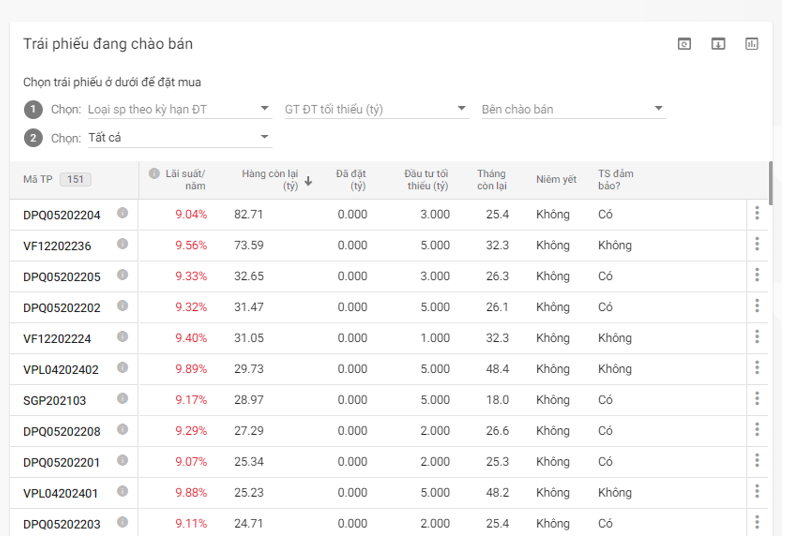

Bảng giá trái phiếu sẽ có đầy đủ các thông tin như mệnh giá, lãi suất coupon, kỳ hạn, thị giá, lợi suất. Việc đặt lệnh mua bán trái phiếu cũng không khác gì so với đặt lệnh mua bán cổ phiếu.

Bảng giá trái phiếu

Ngoài ra, nhà đầu tư cần phải đáp ứng một số điều kiện của CTCK để có thể mua trái phiếu. Chẳng hạn như ở VNDirect, nhà đầu tư cần có số vốn tối thiểu 10 triệu đồng để mua trái phiếu, và một số loại trái phiếu chưa niêm yết yêu cầu người giao dịch phải là NĐT chuyên nghiệp mới có thể mua (NAV trên 2 tỷ đồng, hoặc có chứng chỉ hành nghề chứng khoán, hoặc thu nhập trước thuế trên 1 tỷ đồng).

Đối với trái phiếu chính phủ, nhà đầu tư có thể mua bằng cách đặt lệnh giao dịch thỏa thuận trên HNX thông qua CTCK, hoặc mua thông qua tài khoản một số ngân hàng – mục Đầu tư trái phiếu.

Nhìn chung, trái phiếu Chính Phủ là kênh đầu tư không thực sự hấp dẫn đối với nhà đầu tư cá nhân có số vốn nhỏ, do mức lợi suất thấp (2-3%/năm).

Happy Trading !