Dòng tiền tự do (Free Cash Flow hay FCF) cho chúng ta biết doanh nghiệp đang tạo ra bao nhiêu tiền mặt sau khi đã thanh toán tất cả các khoản chi phí như thuế, các khoản lương, tiền mua thiết bị hay xây lắp nhà xưởng, v.v…

Dòng tiền tự do là thước đo quan trọng để hiểu được khả năng sinh lợi của một doanh nghiệp. Đây là một yếu tố rất khó bị thao túng và nó cho chúng ta biết được câu chuyện về một doanh nghiệp so với các số liệu thường được sử dụng khác như thu nhập ròng, đồng thời cũng là một chỉ báo quan trọng cho các nhà đầu tư xác định được doanh nghiệp có gian lận kế toán hay không.

Đối với một doanh nghiệp, dòng tiền tự do có thể được sử dụng cho nhiều mục đích quan trọng như trả bớt nợ, mở rộng hoạt động kinh doanh hoặc trả thêm cổ tức cho các nhà đầu tư của họ. Trong bài viết này, chúng ta sẽ cùng tìm hiểu những điều cơ bản về Dòng tiền tự do và tầm quan trọng của nó khi phân tích một doanh nghiệp để đầu tư.

Dòng tiền tự do là gì?

Dòng tiền tự do là dòng tiền của một doanh nghiệp sau khi thanh toán tất cả các khoản nợ và các nghĩa vụ tài chính khác. Nó đo lường lượng tiền mặt mà một doanh nghiệp đang tạo ra hoặc còn lại sau khi lượng vốn lưu động cũng như chi tiêu vốn (CapEx) được hạch toán.

Nói cách khác, nó cho chúng ta biết doanh nghiệp có bao nhiêu tiền mặt để trả cho các chủ nợ và trả cổ tức cho các nhà đầu tư. Doanh nghiệp cũng có thể sử dụng dòng tiền này để mở rộng quy mô, giảm nợ, v.v. Do đó, dòng tiền tự do là thước đo quan trọng để phân tích tình hình tài chính và hiệu quả hoạt động của doanh nghiệp.

Dưới đây là một ví dụ về báo cáo lưu chuyển tiền tệ của:

Dòng tiền tự do được tính như thế nào?

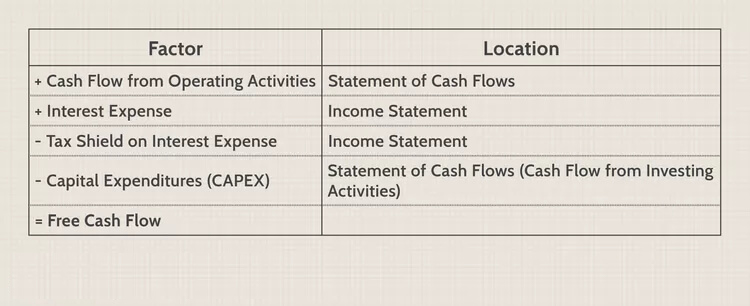

Có hai cách tiếp cận chính để tính toán dòng tiền tự do – FCF. Cách tiếp cận đầu tiên sử dụng dòng tiền từ hoạt động kinh doanh làm điểm bắt đầu, sau đó thực hiện điều chỉnh chi phí lãi vay, lá chắn thuế đối với chi phí lãi vay và mọi chi phí vốn (CapEx) được thực hiện trong năm đó.

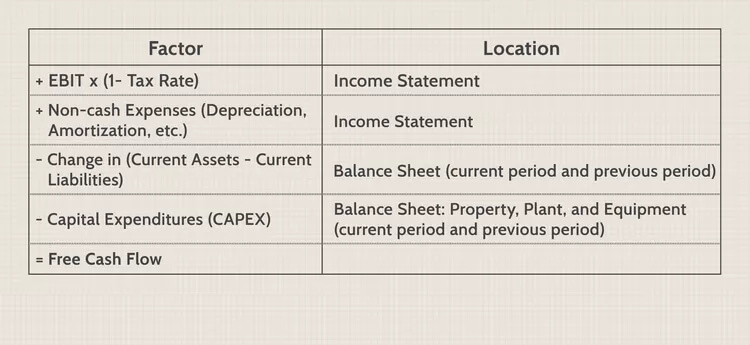

Cách tiếp cận thứ hai sử dụng thu nhập trước lãi vay và thuế (EBIT) làm điểm bắt đầu, sau đó điều chỉnh thuế thu nhập, chi phí phi tiền mặt (non-cash expenses) như khấu hao, thay đổi vốn lưu động (working capital) và CapEx.

Trong cả hai trường hợp, các con số kết quả phải giống hệt nhau, nhưng một cách tiếp cận có thể được ưu tiên hơn cách tiếp cận khác tùy thuộc vào thông tin tài chính nào có sẵn.

Phân loại dòng tiền tự do:

Tỷ lệ Dòng tiền tự do trên Vốn chủ sở hữu:

Tỷ lệ Dòng tiền tự do trên Vốn chủ sở hữu còn được gọi là “Dòng tiền tự do có đòn bẩy” được tính dựa trên báo cáo lưu chuyển tiền tệ bằng cách lấy dòng tiền từ hoạt động kinh doanh (CFO) trừ đi chi tiêu vốn (CapEx) rồi cộng với nợ ròng (net debt issued) đã phát hành hoặc trừ đi khoản trả nợ ròng (net debt repayment).

Tỷ lệ này bao gồm cả chi phí lãi vay được trả khi sử dụng nợ và nợ ròng đã phát hành hoặc hoàn trả. Do đó, nó chỉ cho biết dòng tiền có sẵn cho các nhà đầu tư vốn cổ phần. Dòng tiền tự do trên vốn chủ sở hữu còn được sử dụng trong mô hình tài chính để xác định giá trị vốn chủ sở hữu của một doanh nghiệp.

Dòng tiền tự do/thuần cho doanh nghiệp:

Dòng tiền tự do cho doanh nghiệp (Free Cash Flow for the Firm – FCFF) đại diện cho tiền mặt có sẵn cho các nhà đầu tư sau khi một doanh nghiệp thanh toán tất cả chi phí kinh doanh, đầu tư vào tài sản ngắn hạn (ví dụ: hàng tồn kho) và đầu tư vào tài sản dài hạn (ví dụ: thiết bị). FCFF bao gồm trái chủ và cổ đông với tư cách là người thụ hưởng khi xem xét số tiền còn lại cho nhà đầu tư.

Tính toán FCFF là một chỉ số về hoạt động của một doanh nghiệp và hiệu suất của nó. FCFF xem xét tất cả các dòng tiền vào dưới dạng doanh thu, tất cả các dòng tiền ra dưới dạng chi phí thông thường và tất cả các khoản tiền mặt được tái đầu tư để phát triển doanh nghiệp. Số tiền còn lại sau khi tiến hành tất cả các hoạt động này đại diện cho FCFF của doanh nghiệp.

Sự khác biệt giữa Dòng tiền tự do (FCF) và Dòng tiền tự do cho doanh nghiệp (FCFF):

Dòng tiền là lượng tiền thuần và các khoản tương đương tiền được luân chuyển vào và ra khỏi một doanh nghiệp. Dòng tiền dương cho thấy tài sản lưu động của doanh nghiệp đang tăng lên, cho phép doanh nghiệp thanh toán các khoản nợ, tái đầu tư vào hoạt động kinh doanh, trả lại tiền cho cổ đông và thanh toán các khoản chi phí.

Dòng tiền được thể hiện trên báo cáo lưu chuyển tiền tệ, bao gồm ba dòng tiền chính đó là dòng tiền từ hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính.

FCFF là dòng tiền mà một doanh nghiệp tạo ra thông qua các hoạt động kinh doanh của mình sau khi trừ đi mọi khoản chi tiêu bằng tiền mặt để đầu tư vào tài sản cố định như bất động sản, nhà xưởng và thiết bị và sau khi hạch toán chi phí khấu hao, thuế, vốn lưu động và tiền lãi. Nói cách khác, FCFF là số tiền còn lại sau khi doanh nghiệp đã thanh toán chi phí hoạt động và chi phí vốn.

Ý nghĩa của dòng tiền tự do:

Dòng tiền tự do giúp chỉ ra sức khỏe tổng thể của một doanh nghiệp. Các doanh nghiệp có FCF dương sẽ có đủ tiền để thanh toán các khoản chi phí và vay nợ. Một doanh nghiệp có dòng tiền tự do tăng liên tục thường hoạt động tốt và có thể mở rộng trong tương lai. Một doanh nghiệp có dòng tiền tự do thấp hoặc liên tục giảm cho thấy rằng còn lại rất ít tiền sau khi thanh toán các loại chi phí.

Ưu điểm:

Dưới đây là một số lợi ích của dòng tiền tự do đối với:

Nhà đầu tư: Các nhà đầu tư sử dụng tham số cơ bản này để phân tích những doanh nghiệp có dấu hiệu tăng trưởng. Nó giúp họ xác định xem một doanh nghiệp đó có khả năng chi trả trả cổ tức hay không.

Các chủ nợ: Dòng tiền tự do giúp các chủ nợ phân tích khả năng chi trả nợ vay của doanh nghiệp đó. Nó cũng giúp các chủ nợ ra quyết định có nên trừng phạt doanh nghiệp về việc chậm trễ hay không thể hoàn trả nợ vay hay không.

Các đối tác kinh doanh: Các cá nhân muốn tham gia mô hình kinh doanh đối tác thường đánh giá FCF của doanh nghiệp đích trước để ước tính khả năng hoạt động của họ trước khi đưa ra quyết định cuối cùng.

Hạn chế:

Việc chi tiêu vốn (CapEx) giữa các ngành kinh doanh khác nhau là không giống nhau. Do đó, người ta cần đo lường FCF của một doanh nghiệp trong một thời gian dài hơn dựa trên lĩnh vực hoạt động của doanh nghiệp đó.

FCF cao cũng có thể chỉ ra rằng doanh nghiệp không thực sự chú trọng đầu tư vào các doanh nghiệp liên doanh, liên kết của mình. Trong khi đó, dòng tiền tự do thấp không phải lúc nào cũng đồng nghĩa rằng doanh nghiệp có tình hình tài chính kém mà nó cũng có thể thể hiện rằng doanh nghiệp đang chú trọng đầu tư mở rộng và tăng trưởng do đó sử dụng nhiều tiền hơn.

Mặc dù cung cấp nhiều thông tin có giá trị mà các nhà đầu tư đánh giá cao, nhưng FCFF không phải lúc nào cũng đúng một cách tuyệt đối. Các công ty gian lận vẫn mất nhiều thời gian khi nói đến thủ thuật kế toán. Không có tiêu chuẩn quy định để xác định FCFF, các nhà đầu tư thường không đồng ý về tính chính xác của những hạng mục nào nên và không nên được coi là chi phí đầu tư.

Do đó, các nhà đầu tư phải theo dõi các công ty có mức FCFF cao để xem liệu các công ty này có đang báo cáo dưới mức chi tiêu vốn và R&D hay không. Các công ty cũng có thể tạm thời tăng FCFF bằng cách kéo dài thời gian thanh toán, thắt chặt chính sách thu nợ và giảm lượng hàng tồn kho. Các hoạt động này làm giảm nợ ngắn hạn và thay đổi vốn lưu động, nhưng các tác động có thể chỉ là tạm thời.

Tổng kết lại, dòng tiền tự do là một thông số quan trọng để đo lường khả năng sinh lời cũng như hiệu quả của doanh nghiệp. Cùng với dòng tiền tự do, các nhà đầu tư và chuyên gia phân tích có thể kết hợp với việc phân tích các phép đo tài chính khác để có một cái nhìn tổng quan và toàn diện hơn về tình hình tài chính của một doanh nghiệp.

Happy Trading!