Là một nhà giao dịch và hơn hết là một con người, có lẽ không ít lần chúng đã nhận thấy sự “phi lý trí” hay yếu tố cảm xúc bao trùm lên những quyết định liên quan đến tài chính của bạn. Thật may mắn nếu như bạn còn đủ tỉnh táo để nhìn lại và nhận ra mình trong tình trạng đó. Tuy nhiên, trong đa số trường hợp, bạn đang mắc phải những thiên kiến (bias), hay những lỗi tâm lý giao dịch mà bản thân bạn cũng không thể nhận ra. Hãy cùng chúng tôi tìm hiểu về chúng trong bài viết này.

Ảo giác về sự kiểm soát (Illusion of control)

Chúng ta hãy bắt đầu với một trong những thiên kiến phổ biến nhất mà các nhà giao dịch và nhà đầu tư có xu hướng mắc phải. Hãy xem biểu đồ bên dưới, một biểu đồ kỹ thuật điển hình mà bạn có thể tìm thấy trên bàn làm việc của bất kỳ nhà phân tích kỹ thuật nào.

Những thứ bạn nhìn thấy trên biểu đồ này là:

- Nến Nhật.

- Dải Bollinger

- Fibonacci thoái lui

- Các vùng hỗ trợ và kháng cự

- Biểu đồ khối lượng

- ATR – Average True Range

- Stochastic

Mỗi chỉ báo trên biểu đồ này đều cung cấp cho nhà giao dịch những ý nghĩa riêng, một góc nhìn riêng, vì vậy khi bạn kết hợp các chỉ báo phức tạp trên cùng một biểu đồ, bạn nghĩ rằng các chỉ báo này sẽ cung cấp cho bạn một cái nhìn toàn diện nhất về xu hướng trong tương lai. Khi ngồi trước chúng, bạn sẽ có cảm giác như chính mình đang “kiểm soát” giá của cổ phiếu.

Đây thường được gọi là “ảo giác về sự kiểm soát” – một trong những thiên kiến giao dịch lớn nhất đối với một nhà giao dịch kỹ thuật. Các nhà giao dịch mắc phải thiên kiến này thường rất tự tin khi đưa ra quan điểm như: “Cổ phiếu này sẽ không vượt qua mức kháng 50,000 đồng” hoặc “Nhìn chart thế này ít cũng ăn được 30-40% ?!”

Các nhà giao dịch có xu hướng bị thu hút bởi những thứ phức tạp, cảm giác rất tuyệt khi được nhìn vào các biểu đồ phức tạp và cảm thấy mình hiểu được nó, giống như một nhà phê bình đang chiêm ngưỡng một bức tranh nghệ thuật đương đại.

Tuy nhiên, dù cho bạn sử dụng bao nhiêu chỉ báo kĩ thuật với mức độ phức tạp cao, không có một phương pháp phân tích nào cho bạn sự hoàn hảo. Một kịch bản xấu hoàn toàn có thể xảy ra theo hướng ngược lại với dự đoán, mà nếu như quá tự tin, bạn sẽ không thể kiểm soát được hậu quả.

Cách duy nhất để khắc phục thiên kiến này là hãy coi mọi giao dịch luôn có xác suất thua lỗ, và hãy đặt ra mức stoploss hợp lý. Khi đó, bạn sẽ bắt đầu trung thực hơn với bản thân, với những người xung quanh) và sẽ luôn khiêm tốn. Tôi có thể nói với bạn một điều rằng, phân tích tốt nhất được thực hiện khi mọi thứ được đơn giản hóa, sử dụng nhiều công cụ phức tạp hơn không đồng nghĩa với tốt hơn.

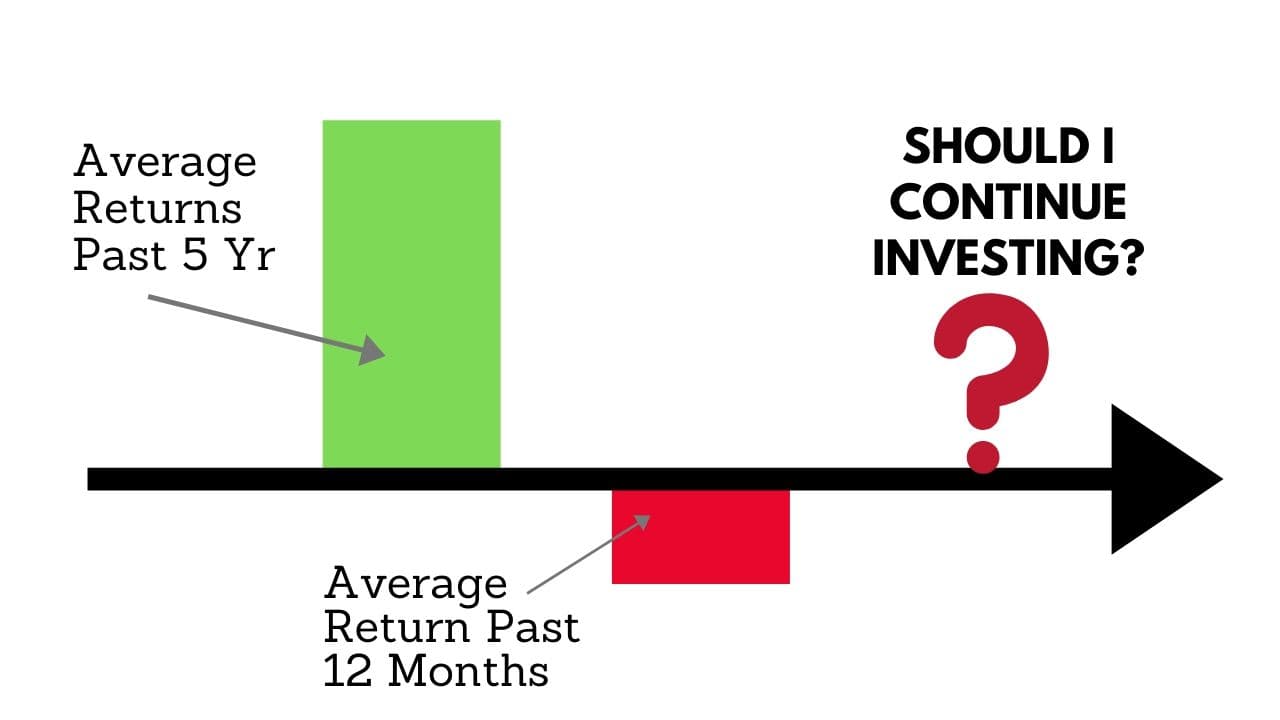

Thiên kiến về tác động gần đây (Recency bias)

Nếu bạn gặp phải thiên kiến này, tức là bạn đang đánh giá những sự kiện xảy ra trong quá khứ gần có một sự ảnh hưởng lớn hơn các sự kiện trước đó xa hơn. Chẳng hạn, bạn phân tích một mã cổ phiếu có các yếu tố cơ bản tốt, và có một định giá thấp, nhưng xu hướng trong vài tuần gần đây của cổ phiếu là giảm. Khi đó, bạn sẽ có xu hướng thiên về phía tiêu cực nhiều hơn và cho rằng đây không còn là khoản đầu tư hấp dẫn. Tuy nhiên nếu một nhà phân tích đã có kinh nghiệm, họ sẽ nhìn ra các yếu tố dài hạn kia và cho rằng đà giảm chỉ là một nhịp điều chỉnh nhất thời, thậm chí là một cơ hội để mua cổ phiếu với giá rẻ.

Recency bias

Thiên kiến này thường làm sai lệch những phân tích của bạn. Nó khiến bạn đặt nặng những sự kiện trong khoảng thời gian gần đây hơn là một bức tranh toàn cảnh. Đó cũng chính là cách để khắc phục thiên kiến này: hãy nhìn mọi thứ với góc nhìn rộng hơn.

Hiệu ứng mỏ neo (Anchoring effect)

Đây là một thiên kiến khiến cho tâm trí của bạn sẽ bị đặt nặng vào những thứ đầu tiên bạn nhìn vào nó. Chẳng hạn khi bạn đọc được một tiêu đề trong báo cáo phân tích của một công ty chứng khoán :”Cổ phiếu X, triển vọng tươi sáng từ dòng sản phẩm mới”, điều đầu tiên hiện lên trong đầu bạn là một cảm giác tích cực về cổ phiếu này. Khi đó, bạn sẽ có xu hướng xem nhẹ hơn các luận điểm tiêu cực và rủi ro được khuyến nghị ở nội dung bên dưới, và tập trung nhiều hơn vào việc sản phẩm mới kia là gì, hay nó kỳ vọng tạo ra sự thay đổi ra sao?

Vì vậy hãy thực sự sáng suốt khi đọc hiểu thông tin và đừng để ấn tượng đầu tiên đánh lừa bạn.

Thiên kiến xác nhận (Confirmation bias)

Khi bạn có một niềm tin rằng cổ phiếu A là tốt và trong tương lai nó sẽ tăng giá. Bạn đọc các bài viết về công ty trên các trang báo và phân tích các số liệu của công ty, bạn nhận thấy doanh nghiệp có một thông tin cơ bản vững chắc. Tuy nhiên khi bạn đọc được một tin tức xấu về doanh nghiệp, bạn không tiếp nhận nó mà cho rằng “doanh nghiệp này tốt thế này cơ mà, cái tin xấu này chỉ là nhất thời thôi và không ảnh hưởng gì đến dài hạn”. Hoặc khi bạn phát hiện ra một số liệu xấu, bạn vẫn cố gắng biện minh nó và thuyết phục bản thân để nó trở thành tốt.

Đó chính là thiên kiến xác nhận, khi bạn có một quan điểm, bạn sẽ cố gắng tìm ra những dẫn chứng để ủng hộ quan điểm đó của bạn, và ngó lơ những quan điểm trái chiều. Điều này chắc chắn là không tốt, bởi khi đó bạn sẽ không đánh giá được hết rủi ro. Vì vậy, hãy nhìn nhận vấn đề theo cả hai chiều.

Thiên kiến đổ lỗi (Attribution bias)

Đây là một lỗi trong tâm lý học hành vi mà nhiều người mắc phải. Khi lệnh của bạn được chốt lãi, bạn sẽ rất hay có cảm xúc tự hào về bản thân, và cho rằng mình thật sáng suốt khi đưa ra lựa chọn đúng. Tuy nhiên, nếu bạn lỗ thì sao? Bạn vẫn cho rằng mình phân tích đúng, lỗi là do broker, do công ty chứng khoán hoặc thậm chí là do… thời tiết xấu làm bạn không được tỉnh táo. Nói chung, bạn không bao giờ chấp nhận là bạn đã sai.

Ví dụ thú vị về thiên kiến đổ lỗi

Chính vì vậy, bạn sẽ không bao giờ nhận ra cái sai của mình, tiếp tục coi mình là đúng và tiếp tục với các chiến lược phân tích như ban đầu. Và chắc chắn rồi, bạn lại tiếp tục thua lỗ.

Do đó, điều cần thiết là hãy xây dựng cho mình một nhật ký giao dịch. Việc ghi chú cẩn thận lại các lý do vào lệnh, và mức lãi/lỗ, sau đó là nhìn vào những lệnh thua lỗ để phân tích sai lầm và rút kinh nghiệm là cách hiệu quả giúp bạn tránh được thiên kiến đổ lỗi, đồng thời đặt mình vào vị trí chịu trách nhiệm cho những gì xảy ra.

Happy trading !