Charles H. Dow là nhà sáng lập dịch vụ tin tức tài chính Wall Street Journal. Ông là người đầu tiên đã tạo ra một chỉ số tổng hợp để đo lường chuyển động giá của thị trường Chứng khoán Mỹ mà ngày nay được biết đến là Chỉ số Dow Jones. Tuy nhiên, ông không phải là người trực tiếp xây dựng nên các lý thuyết mà ngày nay được biết đến là “Lý thuyết Dow”. Trong những bài báo của mình, ông chỉ viết các bài phân tích cổ phiếu, thị trường dựa trên những kinh nghiệm cũng như trải nghiệm của ông học được trên thị trường chứ chưa từng tổng hợp lại các kiến thức, kinh nghiệm thành một bộ lý thuyết hoàn chỉnh.

Thuật ngữ “Lý thuyết Dow” được 1 người bạn của ông và cũng là chuyên viên phân tích của Wall Street Journal – A.C. Nelson nhắc đến trong cuốn sách mang tên “The A B C of Stock Speculation”.

Sau khi Charles Dow qua đời vào năm 1902, William Peter Hamilton đã kế thừa ông với vai trò là biên tập viên của Wall Street Journal. Qua hơn một phần tư thế kỷ, từ năm 1902 cho đến khi Hamilton qua đời vào năm 1929, mọi bài viết của ông trên tạp chí đều dựa trên những nguyên lý chủ đạo trong Lý thuyết Dow. Ông đã giới thiệu các nguyên lý cơ bản của Lý thuyết Dow tới công chúng trong cuốn sách “The Stock Market Barometer”, xuất bản năm 1922.

Sau khi Hamilton qua đời, Robert Rhea là người đã cải tiến, phát triển và truyền bá Lý thuyết Dow. Vào năm 1932, ông đã viết cuốn sách với tựa đề là “The Dow Theory: An Explanation of Its Development and an Attempt to Define Its Usefulness as an Aid to Speculation“. Trong cuốn sách này, Rhea đã diễn giải chi tiết các nội dung về Lý thuyết Dow. Ông đã đưa ra 3 giả thiết chính của Lý thuyết Dow như sau:

- Xu hướng Sơ cấp (Xu hướng Chính) là không thể bị thao túng: Rehea tin rằng các xu hướng Trung cấp và Thứ cấp, hay các chuyển động giá trong ngày của thị trường chứng khoán có thể bị thao túng, nhưng ông khẳng định xu hướng Sơ cấp là không thể.

- Giá phản ánh tất cả: Đó là bởi vì giá là Kết quả của những hành động Mua/Bán của những người tham gia thị trường dựa trên kiến thức, thông tin và sự kỳ vọng của họ.

- Lý thuyết Dow không phải là Chén thánh: Đây là một chân lý hiển nhiên với mọi mặt trong cuộc sống. Chính vì thế, để đầu tư và đầu cơ thành công, cần những đòi hỏi mọi người cần phải nỗ lực học hỏi và nghiên cứu không ngừng.

Đã có nhiều bài nghiên cứu để kiểm định hiệu quả thực tế của Lý thuyết Dow khi áp dụng vào giao dịch trên thị trường. Dù cho có nhiều người chỉ trích những mặt hạn chế, Lý thuyết Dow được xem như kim chỉ nam và là lý thuyết nền tảng đặt nền móng cho Phân tích Kỹ thuật hiện đại.

Ba lý thuyết quan trọng của Dow

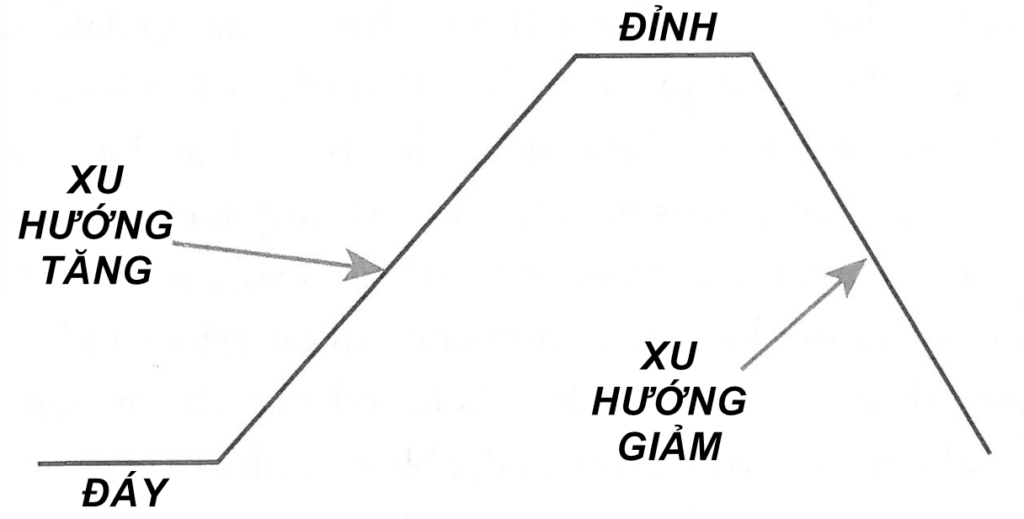

Lý thuyết số 1: Một thị trường lý tưởng sẽ bao gồm những giai đoạn: Xu hướng tăng giá, Tạo đỉnh, Xu hướng giảm giá, Tạo đáy. Trong quá trình này thường đi kèm với những giai đoạn điều chỉnh (Retracements); tích lũy, củng cố hoặc đi ngang (Consolidations).

Hình 1 thể hiện thành phần và cấu trúc của một thị trường lý tưởng; trên thực tế, cấu trúc thị trường sẽ vận hành phức tạp hơn nhiều. Tuy nhiên, việc nắm được bức tranh về một thị trường lý tưởng bao gồm những gì sẽ cho phép nhà đầu tư nắm được cấu trúc chung của hành vi thị trường, hành vi giá phản ứng theo chu kỳ kinh tế. Mọi thị trường (Cổ phiếu, hàng hóa, ngoại hối, …) đều có những cấu trúc chung và đồng dạng như vậy, chúng chỉ khác nhau về thời gian diễn biến và biên độ chuyển động.

Lý thuyết số 2: Các cơ sở lý luận kinh tế nên được sử dụng để giải thích các biến động trên thị trường chứng khoán

Charles Dow đã tạo nên 2 chỉ số chứng khoán là chỉ số Trung bình Công Nghiệp (Industrial Average) và chỉ số Trung bình Đường sắt (Railroad Average). Ông tin rằng những cổ phiếu thuộc nhóm ngành Công nghiệp và Đường sắt sẽ thể hiện xu hướng Lợi nhuận và Viễn cảnh của hoạt động ngành Công nghiệp và ngành Đường sắt nói chung trong nền kinh tế. Lợi nhuận và Viễn cảnh của nền Công nghiệp và Đường sắt cần phải gắn liền chặt chẽ với nhau.

Nếu nền Công nghiệp sản xuất ra nhiều hàng hóa, nhưng Ngành đường sắt không vận chuyển những mặt hàng được sản xuất đó đi để tiêu thụ trên khắp đất nước, thì nền kinh tế đang tăng trưởng chậm. Nếu chỉ số Công nghiệp tăng, nhưng chỉ số Đường sắt lại giảm, nó cho thấy rằng những kỳ vọng trên thị trường chứng khoán là bất hợp lý, và xu hướng tăng nếu có cũng không bền. Nếu chỉ số Công nghiệp tăng, và chỉ số Đường sắt cũng tăng, thì kỳ vọng về nền kinh tế cũng như là thị trường chứng khoán tăng trưởng là hoàn toàn hợp lý. Bên cạnh đó, chỉ số Đường sắt còn có thể đóng vai trò như là một “phong vũ biểu” của nền kinh tế Mỹ, bởi nếu nền kinh tế “ăn nên làm ra” thì vận tải sẽ là một trong những ngành tăng trưởng, phất lên đầu tiên.

Lý thuyết số 3: Sự chuyển động của Giá có xu hướng.

- Xu hướng là một phương hướng cụ thể mà mọi sự vật, hiện tượng đều chuyển động theo hướng đó.

- Xu hướng là mẫu hình cơ bản của mọi hành động giá trên thị trường.

- Xu hướng có thể là tăng (Upward), giảm (Downward) hoặc đi ngang (Sideways).

- Phân tích Kỹ thuật là phương pháp giúp nhà đầu tư có thể dự đoán được xu hướng của thị trường.

Ba xu hướng chuyển động của thị trường

Xu hướng Sơ cấp (Primary Trend) – Xu hướng Dài hạn

Xu hướng Sơ cấp là xu hướng lớn nhất, thời gian tồn tại dài nhất trong 3 xu hướng, nó đại diện cho xu hướng chính, tổng thể, và dài hạn của giá tài sản (Chứng khoán, Vàng, Dầu, Tiền điện tử, …).

Xu hướng sơ cấp có thể kéo dài trong nhiều năm.

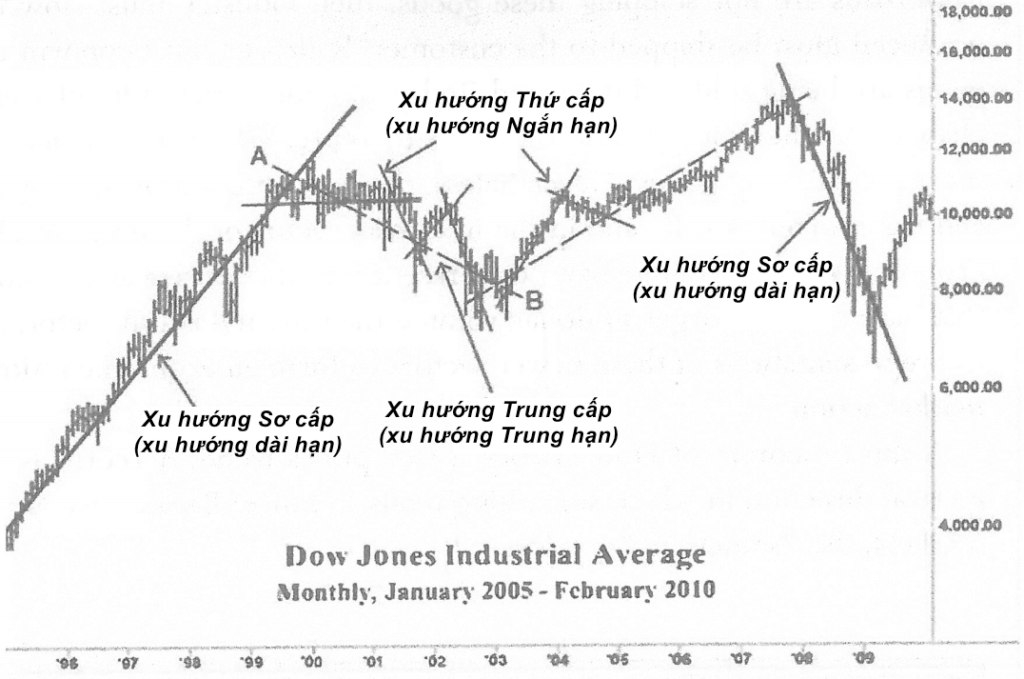

Nếu xu hướng sơ cấp là xu hướng tăng, chúng ta gọi nó là xu hướng tăng sơ cấp (Primary “Bull” trend). Nếu xu hướng sơ cấp là giảm, chúng ta gọi nó là xu hướng giảm sơ cấp (Primary “Bear” trend). Bạn có thể quan sát trong hình 2 ở phía dưới bài viết, xu hướng tăng kéo dài trong những năm 90s là đại diện cho xu hướng tăng sơ cấp.

Xu hướng tăng sơ cấp có 3 giai đoạn riêng biệt:

- Giai đoạn 1: Tâm lý thị trường vẫn đang bị ảnh hưởng tiêu cực bởi xu hướng giảm sơ cấp diễn ra trước đó.

- Giai đoạn 2: Thị trường bắt đầu phản ứng với các báo cáo kết quả kinh doanh tích cực (Tăng trưởng doanh thu & lợi nhuận) của doanh nghiệp.

- Giai đoạn 3: Hiện tượng đầu cơ bắt đầu chiếm lĩnh thị trường, giá tài sản tăng dựa trên “ sự hy vọng và kỳ vọng” (Hopes & Expectations).

Xu hướng giảm sơ cấp là 1 giai đoạn thị trường bán tháo và trầm lắng kéo dài. Xu hướng giảm sẽ tiếp diễn cho đến khi nào những tin tức hay kết quả kinh doanh xấu nhất đều đã được phản ánh hết vào đường giá. Xu hướng giảm sơ cấp cũng có 3 giai đoạn như sau:

- Giai đoạn 1: Nhà đầu tư vẫn còn kỳ vọng vào sự tăng giá của cổ phiếu, và cổ phiếu lúc này vẫn được mua vào.

- Giai đoạn 2: Nhà đầu tư hoảng loạn, bắt đầu bán tháo cổ phiếu khi tin tức tiêu cực được đưa ra hay báo cáo kết quả kinh doanh xấu đi.

- Giai đoạn 3: Hiện tượng bán tháo giảm đi, và đây là lúc giá trị nội tại (Giá trị thật) của cổ phiếu (Hay các loại tài sản khác) bộc lộ. Những nhà đầu tư tổ chức hoặc những người tin tưởng rằng giai đoạn xấu nhất đã qua đi bắt đầu mua cổ phiếu vào, còn những người vẫn nghi ngờ và chán nản với thị trường bắt buộc phải bán cổ phiếu để cắt lỗ.

Xu hướng Trung cấp (Secondary Trend) – Xu hướng Trung hạn

Xu hướng Trung cấp là xu hướng đi ngược lại với xu hướng chính (Xu hướng Sơ cấp). Lấy ví dụ, trong vài năm thị trường ở trong xu hướng tăng, sẽ có vài đợt giá sẽ giảm điều chỉnh kéo dài vài tuần hay vài tháng.

Trong xu hướng giảm trung cấp, giá sẽ điều chỉnh từ 33% đến 66% của con sóng tạo ra bởi xu hướng tăng sơ cấp trước đó. Giá di chuyển từ từ điểm A đến B trong là minh họa cho xu hướng trung hạn này. (Hình 2.1)

Nếu nhà đầu tư có thể phát hiện và nắm bắt được xu hướng trung cấp, họ sẽ có thể tận dụng để tham gia vào thị trường và tìm kiếm lợi nhuận. Tuy nhiên, theo Charles Dow, việc này là hết sức nguy hiểm bởi các xu hướng sơ cấp và trung cấp mang những tính chất và đặc điểm tương đồng, nên chúng thường dễ gây nhầm lẫn cho nhà đầu tư khi phân tích dự đoán xu hướng.

Xu hướng Thứ cấp (Minor Trend) – Xu hướng ngắn hạn

Xu hướng Thứ cấp là cấp độ xu hướng nhỏ nhất, thường diễn ra trong ngày. Chính vì vậy, xu hướng thứ cấp (Hay xu hướng trong ngày) có độ nhiễu cao và thường ít có giá trị. Tuy vậy, những hành động giá kéo dài trong nhiều ngày có thể cần được nghiên cứu, bởi đường giá được cấu thành từ nhiều ngày sẽ cấu thành nên một mô hình giá có thể dễ dàng nhận biết và mang tính dự báo xu hướng.

Các chuyển động giá kéo dài từ 2 tới 3 tuần theo phương ngang với biên độ tầm 5% sẽ là dấu hiệu của một vùng phân phối hoặc tích lũy. (Ví dụ, giá Bitcoin (BTC) hiện là 20,000 USD, một vùng biên độ 5% sẽ là 1,000 USD. Nếu hành động giá chỉ tăng giảm trong khoảng 1000 USD từ giá tham chiếu thì có thể nó đang trong quá trình tích lũy hoặc phân phối). Một sự phá vỡ khỏi vùng giá đi ngang này sẽ là cơ sở để nhà đầu tư có thể phán đoán hướng đi tiếp theo của đường giá.

Lưu ý rằng cả Charles Dow, Hamilton và Rhea xem các hành động giao dịch ngắn hạn trong ngày (Day trading) là rất rủi ro và mạo hiểm! Bởi xu hướng chuyển động của đường giá trong ngắn hạn thường không mang tính logic.

Sự xác nhận (Confirmation) trong lý thuyết Dow

“Khái niệm về Sự xác nhận – Concept of Confirmation” được đề xuất như sau: Nếu kết luận được đưa ra chỉ dựa trên 1 chỉ số, mà chưa được xác nhận bởi chỉ số còn lại, thì kết luận đó là vội vàng và chúng ta có thể sẽ mắc bẫy.

Lý thuyết Dow đặc biệt nhấn mạnh rằng: Charles Dow sẽ bỏ qua những tín hiệu của xu hướng nếu chúng chỉ xuất hiện trên 1 chỉ số mà không xuất hiện trên chỉ số còn lại. Khái niệm này được gọi là “Khái niệm về Sự xác nhận – Concept of Confirmation”.

“Sự xác nhận” (Confirmation) trong Lý thuyết Dow là khi cả 2 chỉ số Đường Sắt và chỉ số Công Nghiệp cùng đóng cửa và tạo đỉnh mới hoặc đáy mới. Chúng không cần thiết phải tạo đỉnh/đáy cùng lúc, chính xác 100% về mặt thời gian, nhưng nó phải xuất hiện gần như đồng thời, hoặc cách một vài phiên.

Sự xác nhận là manh mối giúp chúng ta biết xu hướng sơ cấp sẽ đi về đâu. Nếu xu hướng trung cấp (Xu hướng trung hạn) của 1 chỉ số thất bại trong việc tạo đỉnh hoặc đáy mới giống như chỉ số còn lại, xu hướng sơ cấp (Xu hướng chính) của toàn thị trường có khả năng sẽ không tiếp diễn mà sẽ đảo chiều. Hành động này được gọi là “Không xác nhận” (non-Confirmation).

Lấy ví dụ trong Hình 3.2 phía trên, chỉ số Russell 2000 đã tạo đỉnh mới trước, nhưng nhà đầu tư chưa thể vội vàng kết luận rằng thị trường chứng khoán Mỹ đã bước vào một xu hướng tăng mới, chúng ta cần đợi tín hiệu xác nhận của chỉ số S&P 500. Và sau đó vài tuần, S&P 500 cũng đã phá vỡ ngưỡng cản để tạo đỉnh mới. Đây là thời điểm để có thể khẳng định rằng: “Thị trường đã chuyển sang xu hướng tăng!“

Tầm quan trọng của khối lượng giao dịch (Volume)

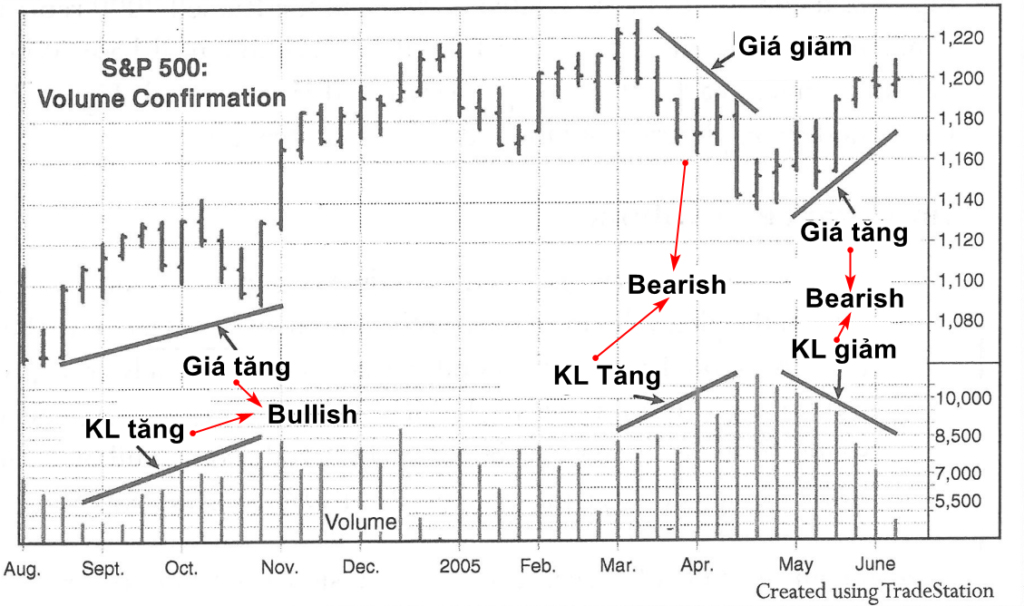

Mặc dù khối lượng giao dịch không giúp nhà đầu tư xác nhận sự đảo chiều của xu hướng, nhưng nó là yếu tố thứ hai (Bên cạnh “Sự xác nhận”) giúp chúng ta xác nhận xu hướng.

Nếu giá tăng và đồng thời khối lượng giao dịch cũng gia tăng, nó cho chúng ta thấy thị trường Bò (Bullish Market) đang là chủ đạo. Tương tự, nếu giá giảm và khối lượng giao dịch tăng, nó cho chúng ta thấy thị trường Gấu (Bearish Market) đang là chủ đạo.

Nếu giá tăng, nhưng khối lượng giao dịch thấp, nó cho thấy xu hướng tăng đang yếu đi, và thị trường đang rơi vào tình trạng quá mua. Tương tự, nếu giá giảm, nhưng khối lượng giao dịch thấp, nó cho thấy xu hướng giảm đang yếu đi, và thị trường đang trong tình trạng quá bán.

Giai đoạn cuối của xu hướng tăng thường sẽ là giai đoạn mà khối lượng giao dịch gia tăng rất lớn, trong khi giai đoạn bắt đầu của xu hướng tăng là giai đoạn mà khối lượng giao dịch trầm lắng.

Mặc dù khối lượng giao dịch không phải yếu tố quá quan trọng trong lý thuyết Dow, nhưng hãy đừng xem thường nó. Tuy vậy, đừng xem khối lượng giao dịch như là một yếu tố ưu tiên; theo lý thuyết Dow, Xu hướng (Trend) và Sự xác nhận (Confirmation) đóng vai trò quan trọng hơn cả trong phân tích.

Khóa học Phân Tích Kỹ Thuật – CMT Ứng Dụng

Khóa học được Green Chart thiết kế nhằm mục đích giúp học viên hiểu và ứng dụng những kiến thức phân tích kỹ thuật theo tiêu chuẩn CMT vào thực tế phân tích và giao dịch trên thị trường tài chính. Nội dung khóa học bao gồm 08 buổi học với kiến thức đi từ cơ bản đến nâng cao, rất phù hợp cho các nhà giao dịch mới bắt đầu hoặc có mong muốn tìm hiểu về phân tích kỹ thuật. Học viên sau khi tốt nghiệp cũng được trang bị những kiến thức cần thiết cho quá trình tự ôn thi chứng chỉ CMT Level 1+2 nếu có nhu cầu.

Tham khảo thêm về khóa học Tại đây.

Happy trading !