Trong cơ cấu tài sản của một doanh nghiệp, phần vốn chủ sở hữu thể hiện phần tài sản của công ty thuộc về các cổ đông, được tính bằng tổng tài sản trừ đi nợ. Tuy nhiên, khi một nhà đầu tư khác muốn mua lại doanh nghiệp, các cổ đông chắc chắn không muốn bán nó với giá trị chỉ bằng với vốn chủ sở hữu. Lý do rất đơn giản, có rất nhiều loại tài sản khác có thể mang lại dòng tiền trong tương lai trong công ty mà không được ghi trên sổ sách, chẳng hạn, những khách hàng lớn độc quyền, giá trị thương hiệu,…

Chính vì vậy các nhà đầu tư chỉ có thể mua lại doanh nghiệp bằng một cái giá mà nó phản ánh toàn bộ dòng tiền tương lai của doanh nghiệp, chính là giá trị thị trường (market value). Nói đầy đủ hơn, nó là giá trị thị trường của vốn chủ sở hữu (market value of equity), bởi công ty là tài sản của các cổ đông. Giá trị này chắc chắn khác với giá trị của vốn chủ sở hữu được ghi trong bảng cân đối kế toán, hay còn gọi là giá trị sổ sách(book value) của vốn chủ sở hữu (book value of equity). Trong bài viết lần này, chúng ta sẽ cùng tìm hiểu về một số khái niệm quan trọng liên quan đến Book value và ứng dụng trong định giá cổ phiếu.

Giá trị sổ sách (Book value) là gì?

Giá trị sổ sách tương đương với chi phí ghi nhận một tài sản trên bảng cân đối kế toán của công ty và họ tính toán nó bằng cách lấy tài sản đó trừ đi khấu hao lũy kế. Do đó, giá trị sổ sách cũng có thể được coi là giá trị tài sản ròng (NAV) của công ty, được tính bằng tổng tài sản trừ đi tài sản vô hình (bằng sáng chế, lợi thế thương mại) và nợ phải trả. Đối với chi phí đầu tư ban đầu, giá trị sổ sách có thể là giá trị ròng hoặc tổng các chi phí như chi phí kinh doanh, thuế bán hàng, phí dịch vụ, v.v.

Thuật ngữ giá trị ghi sổ bắt nguồn từ thực tiễn kế toán ghi giá trị tài sản theo nguyên giá trên sổ sách. Mặc dù giá trị sổ sách của tài sản có thể giữ nguyên theo thời gian bằng các phép đo kế toán, nhưng giá trị sổ sách của một công ty nói chung có thể tăng lên từ việc tích lũy thu nhập được tạo ra thông qua việc sử dụng tài sản.

Vì giá trị sổ sách của một công ty đại diện cho giá trị sở hữu cổ phần, nên việc so sánh giá trị sổ sách với giá trị thị trường của cổ phiếu có thể là một kỹ thuật định giá hiệu quả khi cố gắng quyết định xem cổ phiếu có được định giá hợp lý hay không. Trên thực tế, là giá trị kế toán của một công ty, giá trị sổ sách có hai cách sử dụng chính:

- Thứ nhất, nó đóng vai trò là tổng giá trị tài sản của công ty mà các cổ đông về mặt lý thuyết sẽ nhận được nếu một công ty bị thanh lý.

- Thứ hai, khi so sánh với giá trị thị trường của công ty, giá trị sổ sách có thể cho biết liệu một cổ phiếu đang được định giá thấp hơn hay quá cao.

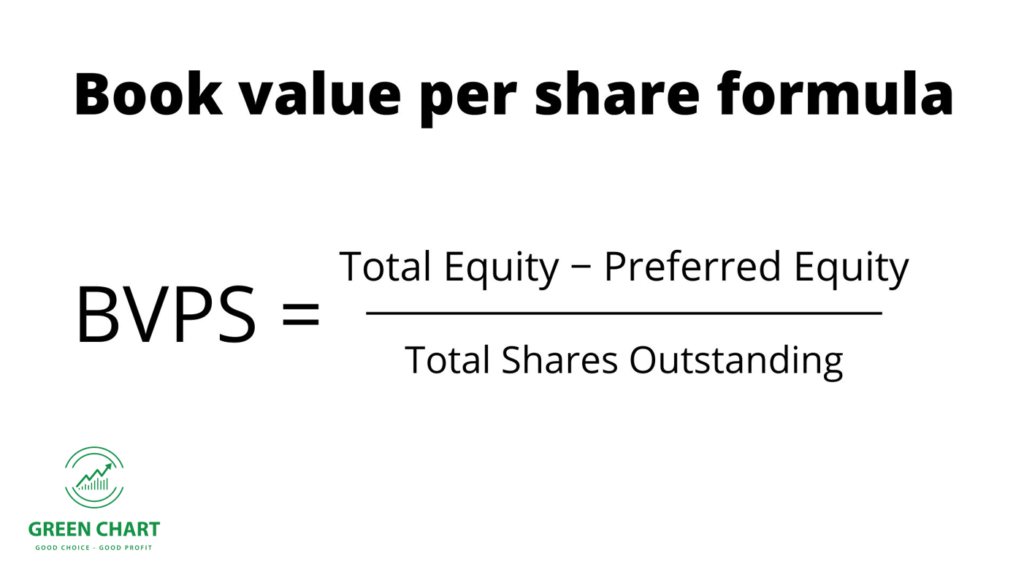

Book value per share (BVPS) là gì?

Giá trị sổ sách trên mỗi cổ phiếu (Book Value per Share – BVPS) là một phương pháp để tính giá trị sổ sách trên mỗi cổ phiếu của một công ty dựa trên vốn chủ sở hữu của cổ đông phổ thông trong công ty. Nếu công ty giải thể, giá trị ghi sổ trên mỗi cổ phiếu phổ thông cho biết giá trị còn lại mà các cổ đông phổ thông sẽ nhận được sau khi tất cả tài sản được thanh lý và trả xong nợ vay. Nếu BVPS của một công ty cao hơn giá trị thị trường trên mỗi cổ phiếu, thì cổ phiếu của công ty đó có thể bị định giá thấp hơn.

Trong tài chính cá nhân, giá trị sổ sách của một khoản đầu tư là giá phải trả cho một khoản đầu tư chứng khoán hoặc nợ. Khi một công ty bán cổ phiếu, giá bán trừ đi giá trị ghi sổ là lãi hoặc lỗ vốn từ khoản đầu tư. BVPS có thể được tính bằng công thức như sau:

Sự khác nhau giữa giá cổ phiếu và BVPS nằm ở những giá trị trong tương lai của doanh nghiệp mà không được hạch toán trong bảng cân đối kế toán, và được thể hiện bằng chỉ số P/B. Vậy:

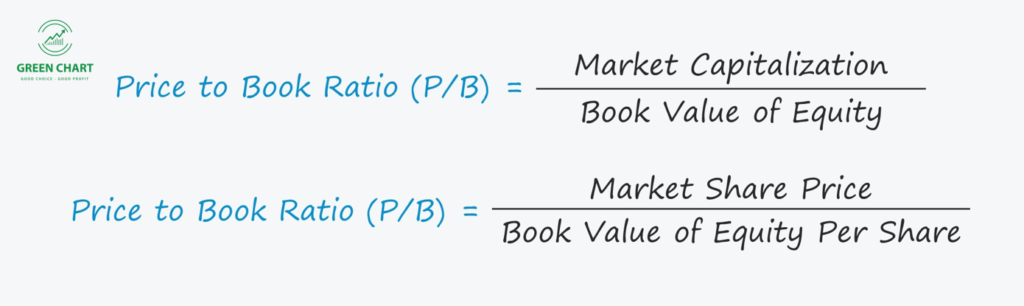

Chỉ số P/B trong chứng khoán là gì?

Tỷ lệ giá trên giá trị sổ sách (P/B) làm con số định giá rất hữu ích để so sánh giá trị giữa các công ty tương tự trong cùng ngành khi họ tuân theo một phương pháp kế toán thống nhất để định giá tài sản. Tỷ lệ này có thể không được coi là cơ sở định giá hợp lệ khi so sánh các công ty từ các lĩnh vực và ngành nghề khác nhau, theo đó một số công ty có thể ghi nhận tài sản của họ theo nguyên giá và một số công ty khác neo giá trị tài sản của họ dựa trên giá trị thị trường.

Do đó, tỷ lệ P/B cao không nhất thiết phải là định giá tăng (premium valuation), và ngược lại, tỷ lệ P/B thấp sẽ không đương nhiên là định giá giảm (discount valuation).

Chỉ số P/B là tỷ lệ giữa giá cổ phiếu và BVPS (price-to-book ratio) theo công thức như sau:

Công thức tính P/B

Công thức trên cũng cho bạn biết giá trị của doanh nghiệp gấp mấy lần giá trị sổ sách.

Bạn có thể dễ dàng tính hệ số P/B bằng các dữ liệu có sẵn trên thị trường, hoặc có thể tra cứu từ các nguồn dữ liệu cổ phiếu.

P/B của cổ phiếu VNM

Ý nghĩa của chỉ số P/B

Hệ số P/B cho ta biết giá trị vốn hóa của doanh nghiệp gấp bao nhiêu lần giá trị sổ sách của nó, qua đó ta có thể đánh giá được giá trị của các tài sản vô hình (không được ghi nhận trong sổ sách) của doanh nghiệp, như thương hiệu, lợi thế cạnh tranh, tập khách hàng,… Một doanh nghiệp có thương hiệu uy tín, chiếm thị phần lớn trong ngành sẽ luôn có mức P/B cao.

Hệ số P/B bằng 1,0 cho thấy giá thị trường của cổ phiếu của một công ty chính xác bằng giá trị sổ sách của nó. Đối với các nhà đầu tư giá trị, điều này có thể tín hiệu mua tốt vì giá trị thị trường của một công ty thường lớn hơn so với giá trị sổ sách.

Tại sao lại vậy? Giá trị sổ sách chỉ xem xét chi phí thanh lý tài sản cố định và chứng khoán của doanh nghiệp. Nó không xem xét các tài sản vô hình như bằng sáng chế, tài sản trí tuệ, giá trị thương hiệu và lợi thế thương mại. Hơn nữa, nó không tính đến việc tài sản của một công ty sẽ tạo ra lợi nhuận và tăng trưởng như thế nào theo thời gian. Do đó, giá trị thị trường, có tính đến tất cả những điều này, nhìn chung sẽ cao hơn. Giống như chỉ số P/E, các cổ phiếu có độ an toàn, uy tín cao sẽ có hệ số P/B cao, và ngược lại.

Sử dụng P/B trong định giá cổ phiếu

Một trong những ứng dụng của P/B đó là định giá cổ phiếu. Phương pháp định giá bằng P/B là một trong những phương pháp định giá bằng hệ số nhân phổ biến, và cách sử dụng hoàn toàn tương tự với các phương pháp hệ số nhân khác như P/E.

Để xác định giá trị hợp lý của cổ phiếu, bạn cần dự phóng BVPS và mức P/B hợp lý, sau đó xác định giá cổ phiếu bằng cách nhân 2 con số trên với nhau.

Dự phóng BVPS

Việc dự phóng BVPS sẽ phức tạp hơn một chút so với EPS. Vốn chủ sở hữu của doanh nghiệp có thể được bóc tách thành các khoản sau:

VCSH = Vốn điều lệ + Thặng dư + Lợi nhuận sau thuế giữ lại – Cổ phiếu quỹ

Như vậy, sự thay đổi của vốn chủ sở hữu trong một kỳ đến từ:

Thay đổi VCSH = LNST – Cổ tức – Cổ phiếu quỹ + Cổ phiếu phát hành thêm

LNST có thể được dự phóng theo từng mảng kinh doanh và tốc độ tăng trưởng của doanh nghiệp, cổ tức có thể phụ thuộc vào chính sách của công ty trong kỳ ĐHCĐ. Ngoài ra bạn cũng nên để ý kế hoạch mua lại cổ phiếu quỹ hoặc phát hành thêm cổ phiếu của doanh nghiệp, từ đó dự phóng vốn chủ sở hữu trong tương lai, rồi chia cho số cổ phiếu để tính BVPS.

Một hướng tiếp cận khác để tính toán BVPS là tính toán giá trị hợp lý của Vốn chủ sở hữu thông qua công thức:

Vốn chủ sở hữu = Tổng tài sản – Tổng nợ

Việc xác định giá trị của tổng nợ là khá dễ dàng khi chúng thường khớp với các khoản nợ trên báo cáo tài chính, tuy nhiên việc xác định giá trị thực của các loại tài sản cần sự hiểu biết sâu sắc về giá trị thị trường thực tế so với giá trị sổ sách. Ví dụ, công ty A có một mảnh đất trị với giá thị trường hiện tại là 10 tỷ, tuy nhiên chỉ ghi nhận trên sổ sách với mức định giá ở thời điểm mới mua là 5 tỷ, bạn sẽ cần một chút hiểu biết về định giá bất động sản trong trường hợp này.

Dự phóng P/B

Đối với dự phóng P/B, Thông thường P/B hợp lý của cổ phiếu sẽ bằng với P/B trung bình của chính công ty đó trong quá khứ, nếu công ty vẫn giữ nguyên thị phần và lợi thế cạnh tranh của mình so với ngành. Ngoài ra, bạn có thể lấy P/B trung bình ngành để định giá cổ phiếu, tuy vậy cũng như với P/E, mức P/B hợp lý nên được điều chỉnh theo rủi ro của công ty.

Hệ số P/B của các công ty phụ thuộc vào độ rủi ro của doanh nghiệp. Đối với doanh nghiệp có vốn hóa lớn, dẫn đầu thị phần trong ngành và tài chính vững mạnh, rủi ro sẽ thấp và các nhà đầu tư sẵn sàng trả cho nó một mức P/B cao. Ngược lại, các doanh nghiệp không có vị thế trong ngành, vốn hóa nhỏ sẽ có mức P/B thấp hơn.

Nếu bạn chưa có kinh nghiệm định giá cổ phiếu, tốt nhất bạn nên tham khảo các báo cáo phân tích của các công ty chứng khoán.

P/B có ưu điểm gì so với P/E? Khi nào nên sử dụng P/B?

Một lợi thế của P/B so với P/E đó chính là phương pháp định giá P/B có thể áp dụng được với mọi công ty, bởi vốn chủ sở hữu luôn là số dương, trong khi đối với P/E bạn sẽ không thể áp dụng khi LNST và EPS âm (công ty làm ăn thua lỗ hoặc đang trong giai đoạn đầu tư phát triển chưa có lợi nhuận). Trong giai đoạn như 2020-2021, phần lớn các doanh nghiệp phải chịu lỗ do dịch COVID-19, phương pháp định giá bằng P/E tỏ ra không hiệu quả và các nhà phân tích chuyển sang sử dụng P/B để định giá cổ phiếu.

P/B thường được sử dụng để định giá các doanh nghiệp trong các ngành liên quan đến tài chính như ngân hàng, bất động sản, chứng khoán, bảo hiểm, do có tỷ lệ tài sản có thanh khoản cao chiếm tỷ trọng lớn nhất hoặc gần như toàn bộ bảng cân đối kế toán (tiền, các khoản đầu tư, trái phiếu chính phủ, các khoản cho vay, cổ phiếu,…), dễ dàng hơn trong việc định giá và tương đối sát với giá trị thị trường.

Happy trading !