Thị trường chứng khoán phái sinh là một phần không thể thiếu của thị trường tài chính hiện đại, việc hiểu biết về vai trò của các sản phẩm phái sinh trên thị trường và bản chất của chúng giúp tạo ra lợi thế cạnh tranh đáng kể của các trader trên thị trường.

Công cụ phái sinh là gì?

Công cụ phái sinh, hoặc hợp đồng phái sinh (derivatives) là một loại tài sản tài chính, được giao dịch trên thị trường và sử dụng các tài sản cơ bản (cổ phiếu, hàng hóa, tiền tệ,…) hoặc một chỉ số kinh tế (như lãi suất) làm tài sản cơ sở (underlying).

Thuật ngữ phái sinh dùng để chỉ một loại hợp đồng tài chính có giá trị phụ thuộc vào tài sản cơ sở, nhóm tài sản hoặc giá trị benchmark nào đó. Phái sinh được thiết lập giữa hai hoặc nhiều bên, và có thể giao dịch trên sàn giao dịch tập trung hoặc qua thị trường OTC.

Các hợp đồng phái sinh có thể được sử dụng để giao dịch với số lượng tài sản bất kỳ và mang theo rủi ro riêng của chúng. Giá của các công cụ phái sinh bắt nguồn từ sự biến động của tài sản cơ sở. Loại chứng khoán này thường được sử dụng để tiếp cận một số thị trường đặc thù và có thể được giao dịch để phòng ngừa rủi ro. Các công cụ phái sinh có thể được sử dụng để giảm thiểu rủi ro (bảo hiểm rủi ro) hoặc đầu cơ. Ngoài ra, hợp đồng phái sinh còn là công cụ để những nhà đầu tư e ngại rủi ro (risk-adverse) qua những nhà đầu tư chấp nhận rủi ro (risk seeker).

Trong một hợp đồng phái sinh, bên mua và bên bán tham gia hợp đồng sẽ trao đổi rủi ro và lợi nhuận (risk and reward) của tài sản cơ sở, sẽ yêu cầu 2 bên thực hiện các quyền hoặc nghĩa vụ liên quan đến tài sản cơ sở.

Hiện tại ở Việt Nam, thị trường chứng khoán phái sinh vẫn còn khá mới (được triển khai từ năm 2017) và các nhà đầu tư cá nhân mới chỉ được tiếp cận đến hợp đồng tương lai và quyền chọn. Hợp đồng tương lai (HĐTL) VN30 là sản phẩm đầu tiên được triển khai tại Việt Nam, sau đó là HĐTL trái phiếu chính phủ, và mới đây nhất là HĐTL hàng hóa. Chứng quyền có bảo đảm hiện là sản phẩm quyền chọn duy nhất được giao dịch tại Việt Nam, và sắp tới chúng ta có thể có quyền chọn hàng hóa.

Các tài sản truyền thống như cổ phiếu, trái phiếu, hàng hóa được giao dịch trên thị trường giao ngay (spot market), việc giao dịch các tài sản này diễn ra theo cách thức truyền thống: người mua bỏ tiền và nhận tài sản từ người bán ngay lập tức (chúng ta có thể coi T+0, T+1, T+2 là giao ngay).

Còn các hợp đồng phái sinh được giao dịch trên thị trường chứng khoán phái sinh (derivative market), chúng dựa vào các tài sản cơ sở là các tài sản trên thị trường giao ngay. Cách thực giao dịch cũng như việc trao đổi tiền mặt và tài sản trên thị trường này cũng khác nhiều so với thị trường cơ sở.

Thị trường chứng khoán phái sinh có thể là thị trường tập trung hay phi tập trung (OTC).

Thị trường chứng khoán phái sinh có vai trò gì?

Hợp đồng chứng khoán phái sinh được tạo ra dựa trên một tài sản cơ sở, vì vậy tính chất rủi ro và lợi nhuận của nó cũng giống với tài sản cơ sở. Vậy tại sao người ta lại tạo ra các sản phẩm phái sinh?

Câu trả lời là, thị trường chứng khoán phái sinh được sinh ra nhằm khắc phục những điểm yếu của thị trường giao ngay. Cụ thể, khi giao dịch thị trường chứng khoán cơ sở, nhà đầu tư chỉ được phép bán cổ phiếu nếu họ thực sự sở hữu chúng, vì vậy nhà đầu tư không thể tạo ra lợi nhuận khi thị trường giảm. Trong khi đó, thị trường chứng khoán phái sinh cho phép các nhà đầu tư có thể bán khống. Tổng quát, thị trường phái sinh cho phép bạn giao dịch hai chiều mua và bán khống (long và short), giúp bạn có thể kiếm được lợi nhuận theo cả hai chiều tăng hay giảm, đồng thời áp dụng cơ chế short hedging nếu vẫn muốn nắm giữ danh mục cơ sở trong điều kiện thị trường bất lợi.

Thị trường chứng khoán phái sinh cũng làm tăng thanh khoản của thị trường. Chẳng hạn đối với thị trường hàng hóa, nếu bạn giao dịch giao ngay, việc giao nhận hàng hóa vật chất sẽ rất khó khăn và nhiều chi phí vận chuyển cũng như bảo quản (đặc biệt nếu bạn giao dịch dầu thô hoặc khí gas). Do đó các sản phẩm phái sinh hàng hóa được sinh ra nhằm giúp các nhà giao dịch có thể giao dịch trực tuyến dễ dàng hơn.

Đặc điểm của thị trường chứng khoán phái sinh

Dựa vào mục đích của thị trường chứng khoán phái sinh, bạn cũng có thể biết được một số đặc điểm đặc trưng của thị trường cũng như các sản phẩm phái sinh như: tính chất lợi nhuận và rủi ro giống tài sản cơ sở, có thể giao dịch 2 chiều, thanh khoản cao. Bên cạnh đó, thị trường có một số đặc điểm khác như:

- Sử dụng đòn bẩy lớn: Đòn bẩy giao dịch của các sản phẩm phái sinh lớn hơn rất nhiều so với các tài sản cơ sở. HĐTL VN30 cho phép sử dụng đòn bẩy 5,6 lần, còn một số sản phẩm HĐTL hàng hóa có thể sử dụng đòn bẩy lên đến 18 lần.

- Phí giao dịch thấp: Phí giao dịch các sản phẩm phái sinh thấp hơn nhiều so với tài sản cơ sở.

Các loại hợp đồng chứng khoán phái sinh phổ biến

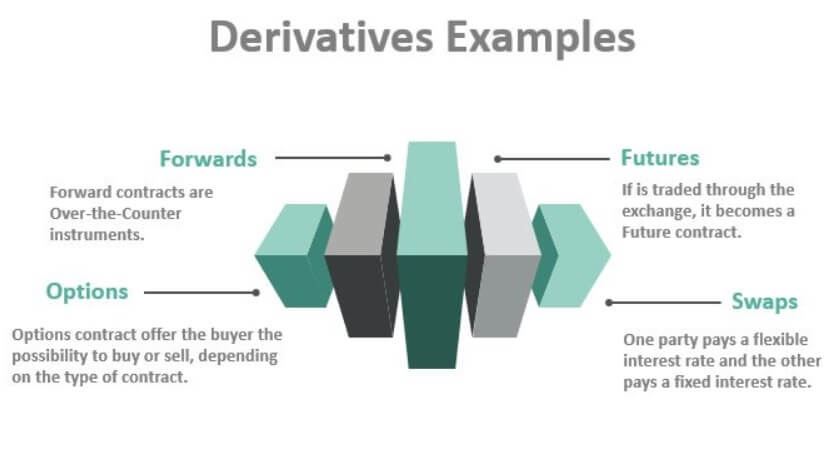

Các công cụ phái sinh được chia làm 4 loại chính: hợp đồng kỳ hạn (forwards), hợp đồng tương lai (futures), hợp đồng hoán đổi (swaps) và hợp đồng quyền chọn (options).

Hợp đồng kỳ hạn (Forwards)

Đây là loại sản phẩm sơ khai nhất trong số các công cụ phái sinh. Hợp đồng kỳ hạn là một thỏa thuận thể hiện nghĩa vụ mua (bán) tài sản cơ sở của bên mua (bán) tại một thời điểm được xác định trước trong tương lai, với một mức giá được xác định trước.

Ví dụ: Nhà giao dịch A dự định sẽ mua 100 kg ngô sau 1 tháng. Anh ta tham gia hợp đồng kỳ hạn với nhà đầu tư B, trong đó A cam kết sẽ mua 100 kg ngô từ B với giá 7,500 đồng/kg sau 1 tháng. Khi đó sau 1 tháng, A có nghĩa vụ phải mua 100 kg ngô với giá 7,500 đồng/kg như đã cam kết. Mặc dù giá ngô lúc này đã tăng lên 9,000 đồng/kg nhưng A chỉ cần bỏ ra 7,500 đồng/kg để mua.

Theo đó, ngô là tài sản cơ sở, và hợp đồng kỳ hạn này sẽ có giá phụ thuộc vào giá ngô. Rủi ro của giá ngô (tăng, giảm) sẽ được trao đổi giữa cả 2 bên, trong đó A chịu rủi ro giá giảm, còn B chịu rủi ro giá tăng. Rủi ro của bên này sẽ là lợi nhuận của bên kia.

Hợp đồng kỳ hạn thường được giao dịch dưới hình thức OTC.

Hợp đồng tương lai (Futures)

Tương tự như hợp đồng kỳ hạn, hợp đồng tương lai là một thỏa thuận thể hiện nghĩa vụ mua tài sản cơ sở của bên mua tại một thời điểm được xác định trước trong tương lai, với một mức giá được xác định trước. Điểm khác biệt của HĐTL so với hợp đồng kỳ hạn là các hợp đồng được chuẩn hóa. Chẳng hạn vẫn với tài sản cơ sở là ngô, HĐTL sẽ được chuẩn hóa với khối lượng 5,000 giạ, và các tháng đáo hạn là tháng 3, 5, 7, 9, 12 hàng năm (HĐTL ngô CBOT), trong khi bạn có thể bắt gặp các khối lượng và ngày đáo hạn khác khi bạn giao dịch HĐKH.

Bên cạnh đó, HĐTL được giao dịch trên thị trường tập chung, giúp cải thiện tính pháp lý so với HĐKH. Ngoài ra HĐTL cũng có nhiều khác biệt so với HĐKH, bạn đọc có thể xem thêm bài viết về hợp đồng tương lai. Các nhà giao dịch sử dụng hợp đồng tương lai để phòng ngừa rủi ro hoặc đầu cơ giá của một tài sản cơ bản. Các bên liên quan có nghĩa vụ thực hiện cam kết mua hoặc bán tài sản cơ sở.

Ví dụ: giả sử vào ngày 11/6/2022, Công ty A mua một hợp đồng tương lai với mặt hàng dầu với giá 62,22 USD/thùng, hết hạn vào ngày 19/12/2022. Công ty thực hiện điều này vì họ cần dầu vào tháng 12 và lo ngại rằng giá sẽ tăng trước khi công ty có nhu cầu mua. Mua một hợp đồng tương lai dầu sẽ phòng ngừa rủi ro cho công ty vì người bán có nghĩa vụ giao dầu cho Công ty A với giá 62,22 USD/thùng khi hợp đồng hết hạn. Giả sử giá dầu tăng lên 80 USD/ thùng vào ngày 19/12/2022, công ty A có thể chấp nhận giao dầu từ người bán hợp đồng tương lai, nhưng nếu không cần dầu nữa, công ty cũng có thể bán hợp đồng trước khi hết hạn và giữ lợi nhuận.

Trong ví dụ này, cả người mua và người bán giao sau đều phòng ngừa rủi ro của họ. Công ty A cần dầu trong tương lai và muốn bù đắp rủi ro về giá có thể tăng vào tháng 12 với một vị thế mua (long) trong hợp đồng tương lai dầu. Bên bán có thể là một công ty dầu lo ngại về việc giá dầu giảm và muốn loại bỏ rủi ro đó bằng cách bán hoặc bán khống (short) một hợp đồng tương lai đã ấn định mức giá mà họ sẽ nhận được vào tháng 12.

Cũng có thể một hoặc cả hai bên đều là những nhà đầu cơ có quan điểm ngược chiều nhau về xu hướng của giá dầu tháng 12. Trong trường hợp đó, một người có thể được hưởng lợi từ hợp đồng, và một người có thể không. Ví dụ, hợp đồng tương lai dầu West Texas Intermediate (WTI) giao dịch trên CME với số lượng 1.000 thùng. Nếu giá dầu tăng từ 62,22 USD lên 80 USD/thùng, nhà giao dịch có vị thế mua – người mua – trong hợp đồng tương lai sẽ thu được 17.780USD [(80 – 62,22) x 1.000 = 17.780]. Ngược lại, nhà giao dịch với vị thế bán – người bán – trong hợp đồng sẽ bị lỗ 17,780 USD.

Hợp đồng hoán đổi (Swaps)

Hoán đổi là một loại phái sinh phổ biến khác, thường được sử dụng để trao đổi giữa dòng tiền này với một loại dòng tiền khác. Ví dụ: một người có thể sử dụng hoán đổi lãi suất để chuyển từ khoản vay có lãi suất thả nổi (floated) sang khoản vay có lãi suất cố định (fixed) hoặc ngược lại.

Ví dụ, nhà giao dịch A và B đồng ý tham gia hợp đồng hoán đổi, trong đó vào cuối mỗi năm, A phải thanh toán cho B lãi suất 5%, còn B thanh toán cho A lãi suất bằng với LIBOR + 2%, dựa trên cùng số tiền cơ sở là 1 tỷ VND. Dòng tiền B phải thanh toán cho A là dòng tiền biến đổi dựa trên lãi suất thả nổi LIBOR, do đó lợi nhuận và rủi ro của các bên tham gia hợp đồng này sẽ phụ thuộc vào lãi suất. Trong ví dụ trên, nếu LIBOR > 3%, lãi suất mà B phải thanh toán cho A sẽ lớn hơn chiều ngược lại, nên B sẽ lỗ và A có lời.

Swaps cũng có thể được xây dựng để trao đổi rủi ro tỷ giá hối đoái (currency-exchange rate risk) hoặc rủi ro vỡ nợ (default risk) đối với một khoản vay hoặc các dòng tiền từ các hoạt động kinh doanh khác. Hoán đổi liên quan đến dòng tiền và khả năng vỡ nợ của trái phiếu thế chấp là một loại phái sinh cực kỳ phổ biến trên thế giới. Thực tế trong lịch sử, chính rủi ro hoán đổi đối tác (counterparty risk) của công cụ swaps đã khiến thị trường đi vào vòng xoáy khủng hoảng tín dụng năm 2008.

Hợp đồng quyền chọn (Options)

Hợp đồng quyền chọn là một công cụ phái sinh thể hiện quyền của người sở hữu mua hoặc bán tài sản cơ sở tại một mức giá được xác định trước.

Hợp đồng quyền chọn tương tự như hợp đồng tương lai ở chỗ nó là thỏa thuận giữa hai bên để mua hoặc bán một tài sản vào một ngày xác định trước trong tương lai với một mức giá cụ thể. Ngoài ra, các quyền chọn cũng có thể được sử dụng để phòng ngừa rủi ro hoặc đầu cơ giá của tài sản cơ bản.

Tại Việt Nam, sản phẩm quyền chọn đầu tiên và duy nhất được giao dịch đó là chứng quyền có đảm bảo (CW).

Sự khác biệt cơ bản giữa hợp đồng quyền chọn và hợp đồng tương lai là với một quyền chọn, người mua không có nghĩa vụ phải thực hiện thỏa thuận mua hoặc bán của họ. Người sở hữu quyền chọn có quyền nhưng không có nghĩa vụ mua hoặc bán tài sản cơ sở với mức giá được xác định trước vào thời điểm thực hiện quyền.

Ví dụ: Một nhà đầu tư sở hữu 100 cổ phiếu trị giá $50/cổ phiếu và tin rằng giá trị của cổ phiếu sẽ tăng lên trong tương lai. Tuy nhiên, nhà đầu tư này lo ngại về những rủi ro tiềm ẩn và quyết định bảo vệ vị thế của mình bằng một quyền chọn. Anh ta có thể mua quyền chọn bán (long put) cho phép bán 100 cổ phiếu kể trên với giá $50/cổ phiếu (stike price-mức giá thực hiện) vào một ngày cụ thể trong tương lai (ngày hết hạn).

Giả sử cổ phiếu giảm giá trị xuống còn $40/cổ phiếu khi đến ngày quyền chọn hết hạn và người mua quyền chọn bán quyết định thực hiện quyền chọn bằng cách bán cổ phiếu với giá thực hiện thỏa thuận là $50/cổ phiếu. Nếu quyền chọn bán khiến nhà đầu tư phải trả $200 để mua (phí quyền chọn) thì họ sẽ chỉ mất chi phí của quyền chọn mua vì giá thực hiện bằng với giá của cổ phiếu khi họ mua quyền chọn ban đầu. Một chiến lược như thế này được gọi là bán phòng vệ vì nó phòng ngừa rủi ro giảm giá của cổ phiếu.

Ngoài ra, giả sử một nhà đầu tư quan sát thấy một cổ phiếu hiện đang có đơn giá là $50/cổ phiếu và tin rằng giá trị của nó sẽ tăng trong tháng tới (tức chưa sở hữu cổ phiếu này). Anh ta có thể mua một quyền chọn mua (long call) cho phép mua cổ phiếu với giá $50 trước hoặc khi quyền chọn hết hạn. Giả sử quyền chọn mua này có phí là $200 và giá cổ phiếu đã tăng lên $60 trước khi hết hạn. Nhà đầu tư bây giờ có thể thực hiện quyền chọn và mua một cổ phiếu giá $60 với giá thực tế là $50 ban đầu và lãi $10 mỗi cổ phiếu chưa trừ đi chi phí quyền chọn, phí bảo hiểm hay bất kỳ phí hoa hồng môi giới nào.

Trong cả hai ví dụ trên, người bán có nghĩa vụ thực hiện các quy định của hợp đồng nếu người mua lựa chọn thực hiện quyền chọn. Tuy nhiên, nếu giá của một cổ phiếu cao hơn giá thực hiện khi quyền chọn hết hạn, quyền chọn mua sẽ vô giá trị và người bán (người viết quyền chọn) được giữ lại phí bảo hiểm. Ngược lại nếu giá của cổ phiếu thấp hơn giá thực hiện khi quyền chọn hết hạn, quyền chọn mua sẽ vô giá trị và người bán quyền chọn mua sẽ giữ phí bảo hiểm.

Ai đang tham gia thị trường phái sinh?

Mục đích chính của các hợp đồng phái sinh là giúp các nhà giao dịch phòng hộ rủi ro (hedging). Thị trường phái sinh cho phép các nhà giao dịch có thể quản lý rủi ro dễ dàng mà không cần phải giao dịch tài sản giao ngay.

Chẳng hạn với ví dụ hợp đồng kỳ hạn nói trên, nếu giá ngô hiện tại là 7,000 đồng/kg, và dự tính 1 tháng sau, giá ngô sẽ là 9,000 đồng/kg, nhà đầu tư A lo sợ giá sẽ tăng và ông ta phải mua với giá cao. Do đó, nhà đầu tư A tham gia mua hợp đồng kỳ hạn để giảm thiểu rủi ro này, mà không cần phải bỏ ra toàn bộ số tiền mua ngô tại thời điểm ban đầu.

Bên cạnh đó, thị trường phái sinh còn được sử dụng cho mục đích đầu cơ. Nhà giao dịch sẽ mở vị thế mua nếu cho rằng giá tăng và ngược lại. Với việc phí giao dịch thấp, đòn bẩy cao và được phép long và short, đây là đặc điểm vô cùng hấp dẫn của thị trường phái sinh.

Happy Trading !