Giao dịch đa khung thời gian là một trong những kỹ thuật được sử dụng phổ biến nhất bởi các trader chuyên nghiệp. Việc ứng dụng nó phụ thuộc khá nhiều vào thói quen và kinh nghiệm của mỗi nhà giao dịch.

Các khung thời gian chính cho giao dịch

Các xu hướng có thể được phân loại thành xu hướng cơ sở, trung cấp và xu hướng ngắn hạn. Tuy nhiên, thị trường tồn tại đồng thời trong nhiều khung thời gian. Do đó, có thể có các xu hướng mâu thuẫn trong một cổ phiếu cụ thể tùy thuộc vào khung thời gian đang được xem xét. Không có gì lạ khi một cổ phiếu đang trong xu hướng tăng dài hạn trong khi lại chìm trong xu hướng giảm trung hạn và ngắn hạn .

Thông thường, các nhà đầu tư mới tham gia thị trường quá tập trung vào một khung thời gian cụ thể lại thường bỏ qua những xu hướng chính mạnh. Ở chiều ngược lại, những nhà đầu tư có kinh nghiệm có thể đang giao dịch theo xu hướng chính nhưng đánh giá thấp cơ hội của việc tăng giảm tỷ trọng cổ phiếu của họ trong một khung thời gian ngắn hạn lý tưởng.

Lựa chọn khung thời gian phù hợp cho giao dịch đa khung

Có một nguyên tắc cơ bản như sau: khung thời gian càng dài thì các tín hiệu được đưa ra càng đáng tin cậy. Khi bạn sử dụng các khung thời gian quá ngắn, biểu đồ sẽ thể hiện nhiều biến động hơn và các sai số của tín hiệu sẽ xảy ra nhiều hơn. Tốt nhất, các nhà đầu tư nên sử dụng khung thời gian dài hơn để xác định xu hướng chính của bất kỳ thứ gì họ đang giao dịch.

Khi xu hướng cơ bản được xác định, các nhà đầu tư có thể sử dụng khung thời gian ưa thích của họ để xác định xu hướng trung cấp và khung thời gian nhanh hơn để xác định xu hướng ngắn hạn. Một số ví dụ về việc sử dụng nhiều khung thời gian sẽ là:

- Day trader: vào vào đóng lệnh ngay trong ngày, thường quan tâm đến các khung thời gian ngắn dưới D1 như H4, H1, thậm chí M15,…

- Swing Trader: thời gian nắm giữ lệnh từ vài ngày đến vài tuần, thường quan tâm chủ yếu đến khung thời gian ngày.

- Position Trader: thời gian nắm giữ lệnh từ vài tuần đến vài tháng, tập trung vào các xu hướng kéo dài, thường quan tâm đến các khung thời gian như tuần, tháng..

Các nhà đầu tư có thể sử dụng khung thời gian ưa thích của họ để xác định xu hướng trung cấp và khung thời gian nhanh hơn để xác định xu hướng ngắn hạn.

Việc lựa chọn nhóm khung thời gian nào để sử dụng là khác nhau đối với phong cách mỗi nhà giao dịch. Các trader giao dịch đã khung thời gian sẽ lựa chọn khung thời gian chính mà họ quan tâm, sau đó chọn khung thời gian lớn hơn và nhỏ hơn một bậc để bổ sung việc quan sát. Từ đó, họ sẽ sử dụng biểu đồ dài hạn để xác định xu hướng, biểu đồ trung hạn để cung cấp tín hiệu giao dịch và biểu đồ ngắn hạn để tinh chỉnh điểm vào lệnh và thoát hàng. Tuy nhiên, một lưu ý đó là đừng bị cuốn vào những biến động của biểu đồ ngắn hạn và phân tích quá nhiều trong một giao dịch. Biểu đồ ngắn hạn thường được sử dụng để xác nhận hoặc loại bỏ một tín hiệu khi nó xuất hiện tại biểu đồ trung và dài hạn.

Ứng dụng giao dịch đa khung thời gian tại thị trường chứng khoán Việt Nam

Chúng ta cùng quan sát ví dụ về 02 loại sản phẩm được giao dịch tại thị trường chứng khoán Việt Nam là cổ phiếu cơ sở và hợp đồng tương lai chỉ số VN30. Những đặc điểm của hai loại hàng hóa này cũng là một phần hình thành nên việc sử dụng các khung thời gian khác nhau để giao dịch.

Ví dụ về giao dịch đa khung thời gian với cổ phiếu

Sản phẩm cổ phiếu trên thị trường Việt Nam có đặc thù là giao dịch T+3 và không được thực hiện bán khống. Ngoài ra, biến động của cổ phiếu còn bị giới hạn trong phiên với các mức biên 7%, 10% hay 15% tùy vào sàn giao dịch ảnh hưởng cũng như các yếu tố như phiên khớp lệnh tập trung ATO, ATC (Đọc thêm về quy định giao dịch cổ phiếu tại đây). Do đó, việc sử dụng khung thời gian cho cổ phiếu tại thị trường Việt Nam cũng có các đặc trưng riêng.

Đó là nhà đầu tư sử dụng đồ thị ngày phân tích xu hướng ngắn hạn, đồ thị tuần trong trung hạn và đồ thị tháng trong dài hạn. Việc dùng các đồ thị với mức thời gian ngắn hơn còn tùy thuộc vào quan điểm riêng của nhà đầu tư nhưng thực tế hiệu quả sử dụng không cao.

Sau đây ta sẽ xét chiến lược BUY đối với FCN:

Dài hạn (Đồ thị tháng): Ở đồ thị tháng, FCN cho thấy xu hướng tăng mạnh khi giá cổ phiếu đi sát giới hạn trên của dải Bollinger. Đường MA 20 cắt lên đường MA50 cũng cho thấy xu hướng tăng mạnh. Tuy nhiên có một cây nến đỏ với bóng nến khá dài. Với một cổ phiếu đang trong trend tăng tốt và nhiều thông tin hưởng lợi như FCN thì cây nến đỏ là một cơ hội để mua cổ phiếu khi điều chỉnh sau khi đã bỏ lỡ các điểm mua trước đó.

Trung hạn (Đồ thị tuần): Hai cây nến điều chỉnh của FCN làm cho giá điều chỉnh về vùng kháng cự là MA20 là một kháng cự khá vững chắc. Sau đó, giá không thủng MA20 mà di chuyển men theo phía trên đường này cho thấy khả năng tăng giá trở lại của FCN trong tương lai. Đây là lúc chúng ta tìm điểm mua ở đồ thị ngắn hạn.

Ngắn hạn (Đồ thị ngày): Đồ thị ngày với hai lần xuất hiện của nến Bullish Engulfing báo hiệu tín hiệu đảo chiều tăng giá sau hai tuần điều chỉnh của FCN. Để chắc chắn hơn, chúng ta có thể giải ngân sau khi nến Bullish Engulfing xuất hiện lần thứ 2 (mũi trên trên biểu đồ) sau đó thực hiện giải ngân một phần.

Ví dụ về giao dịch đa khung thời gian hợp đồng tương lai VN30

Khác với sản phẩm cổ phiếu, việc giao dịch được thực hiện liên tục và các vị thế không có độ trễ như cổ phiếu làm cho các khung thời gian theo dõi hợp đồng tương lai VN30 cùng khác biệt so với sản phẩm cổ phiếu.

Thậm chí, do tỷ lệ đòn bẩy cao và giá trị hợp đồng lớn, nhiều trader để kiếm lời còn thực hiện các giao dịch xen kẽ liên tục. Vì vậy, các khung thời gian sử dụng cho loại sản phẩm này cũng có sự khác biệt so với cổ phiếu:

Với biểu đồ ngắn hạn, trader có thể sử dụng biểu đồ 1 phút, 5 phút, 15 phút cho tới 1h và giao dịch trên các khung thời gian đó để tránh các rủi ro cũng như các khoản chi phí phát sinh khi giữ lệnh qua đêm.

Với xu hướng trung hạn thì biểu đồ ngày có lẽ là khung thời gian lí tưởng đối với hợp đồng tương lai VN30.

Còn biểu đồ dài hạn sẽ là biểu đồ tuần (Thực tế các trader sản phẩm phái sinh VN30 trên thị trường hiếm khi quan sát đồ thị VN30F thông qua biểu đồ tuần hay tháng).

Và vẫn theo trình tự của cổ phiếu, các trader sẽ phân tích xu hướng chính từ đồ thị khung thời gian dài hạn cho tới trung hạn và tìm điểm mua trong ngắn hạn. Nguyên tắc này giúp nhà đầu tư mua được tài sản khi tăng trưởng và cũng hạn chế được thua lỗ khi giao dịch, cũng như tự tin nắm giữ cổ phiếu tốt trong trường hợp điểm mua ngắn hạn chưa chính xác. Sau đây, ta sẽ xét ví dụ SHORT đối với hợp đồng tương lai VN30F1M:

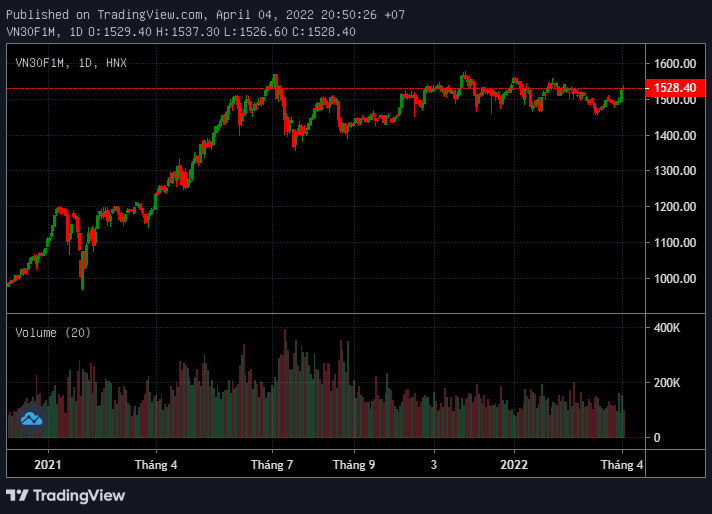

Dài hạn (Đồ thị tuần): Ở đồ thị tuần, VN30F1M sau những cây nến xanh thể hiện xu hướng tăng liên tiếp bám sát giới hạn trên của Bollinger đã xuất hiện 1 nến Bearish Engulfing báo hiệu tín hiệu đảo chiều giảm giá. Thực tế thì tại thời điểm thị trường đã trải qua một giai đoạn tăng giá mạnh, cần có những sự điều chỉnh và đây là cơ hội cho các trader thực hiện chiến lược short đối với hợp đồng VN30F1M.

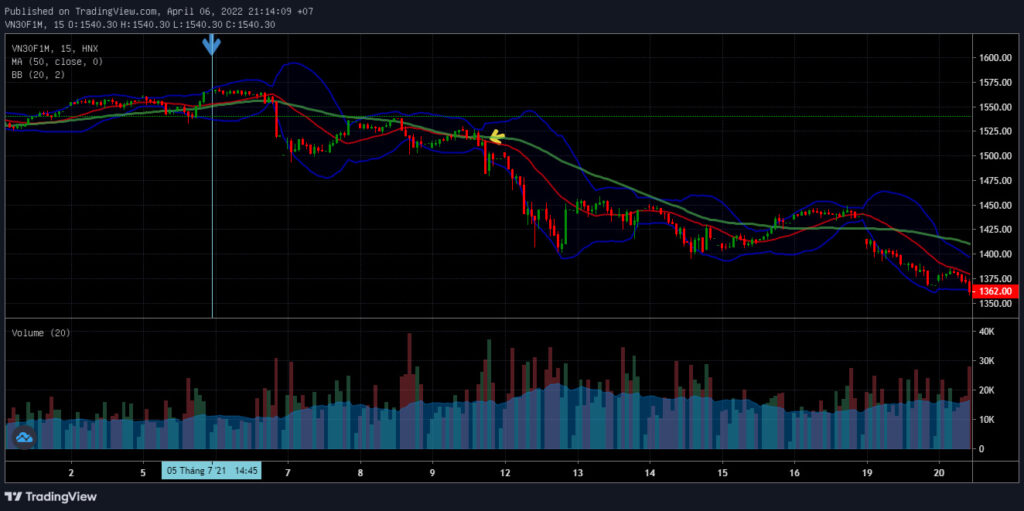

Trung hạn (Đồ thị ngày): Cây nến đỏ với thân nến rất dài ngày 06/07/2021 đã báo hiệu cho một xu hướng giảm giá. Tuy nhiên, giá close của nến vẫn nằm trên kháng cự MA20 nên các trader thường sẽ không đặt vị thế short tại phiên này để tránh rủi ro. Chỉ đến cây nền 09/07/2021 (mũi tên vàng), khi giá đã chính thức đi xuống dưới kháng cự MA20, lúc này các trader sẽ bắt đầu short hợp đồng.

Ngắn hạn (Đồ thị 15m): Ở đồ thị 15p, các trader sẽ chọn điểm giải ngân khi xu hướng giảm giá thể hiện rõ rệt bằng việc nến giảm đâm thủng giới hạn dưới của dải Bollinger và hai đường MA20 cũng như MA50 thể hiện xu hướng đi xuống (vùng mũi tên vàng). Trader cũng có thể thực hiện SHORT ở cây nến xanh ngay sau đó trong phiên 09/07.

Khóa học Phân Tích Kỹ Thuật – CMT Ứng Dụng

Khóa học được Green Chart thiết kế nhằm mục đích giúp học viên hiểu và ứng dụng những kiến thức phân tích kỹ thuật theo tiêu chuẩn CMT vào thực tế phân tích và giao dịch trên thị trường tài chính. Nội dung khóa học bao gồm 08 buổi học với kiến thức đi từ cơ bản đến nâng cao, rất phù hợp cho các nhà giao dịch mới bắt đầu hoặc có mong muốn tìm hiểu về phân tích kỹ thuật. Học viên sau khi tốt nghiệp cũng được trang bị những kiến thức cần thiết cho quá trình tự ôn thi chứng chỉ CMT Level 1+2 nếu có nhu cầu.

Tham khảo thêm về khóa học Tại đây.

Happy trading !